美国国债突破33.9万亿!知名金融博客:主权风险再次浮现 “财政轨迹不可持续”

FX168财经报社(香港)讯 美国经济疲软信号闪现,美国国债突破33.9万亿美元创下历史新高。随着高利率下美国债务规模不断扩大,美国维持金融稳定变得越来越困难。知名金融博客ZeroHedge指出,美国主权风险再次浮现,财政轨迹似乎不可持续。

美国财政部近期公布的Treasury International Capital数据显示,10月份海外投资者持有的美国债券总额减少390亿美元,至7.56万亿美元,连续第二个月下降。尽管数据反映的是两个月前的市场情况,但一些分析师认为美国国债市场供应过剩的局面并未改变。国际货币基金组织(IMF)也在10月份警告称,由于美国利率居高不下,企业违约风险上升。

经济增长动力不足、通胀高企、政府赤字率居高不下,美国发债举步维艰,国债不断膨胀。与此同时,美联储11次加息后,美国联邦利率已升至5.25%至5.5%的水平,使得银行、养老机构和其他机构投资者持有长期美元债券的利润下降。

目前,美国2023财年预算赤字为1.7万亿美元,同比增加3200亿美元,增幅23%。美国债务总额正迅速接近34万亿美元。有分析指出,美国正在陷入“财政赤字、发债、付息、财政赤字扩大”的恶性循环。

展望2024年,ZeroHedge提到,主权风险再度浮现。如果可持续的财政路径因一个国家的债务/GDP比率稳定,或是随着时间推移而下降,那么包括美国在内的许多主要经济体都处于不可持续的财政轨迹,特别是如果利率长期保持较高水平的话。

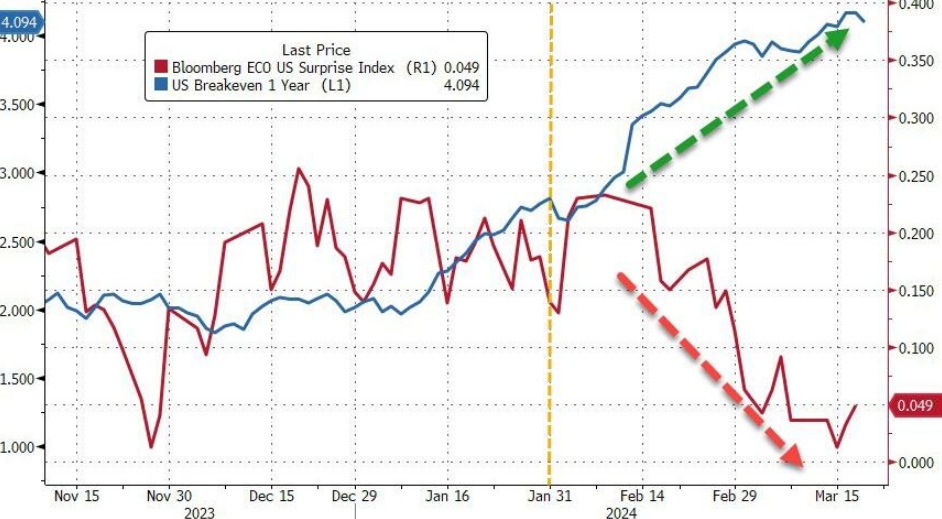

文章评论称:“债券市场一再试图预测美国将陷入衰退,而美联储和经济数据一再迫使其推迟这些预测。风险在于,就像那个喊‘狼来了’的男孩一样,当投资者放弃相信经济衰退时,经济衰退就会到来。在这种情况下,近100年的数据表明股市面临下行风险,因为历史上经济衰退对股市来说是痛苦的,而且很难提前折扣。”

(来源:ZeroHedge)

Eurasia Review提到,自2020年以来,美国的债务将增加超过7万亿美元。从这个角度来看,市场可以注意到,美国2023财年的总收入为4.4万亿美元,2023财年的债务总额占所有联邦收入的38%以上。

(来源:Eurasia Review)

许多美国人对这类债务数字已经麻木了,因为长期以来人们都觉得这是免费的钱。从2000年代初到2022年,实际利率基本上为零,这意味着联邦政府可以采用最低利率借钱。由于该时期利率持续下降,到期债务总是可以用利率更低的新债务来偿还。

然而,这种情况在2022年结束。此后,新联邦债务支付的利息大幅增长,每年支付的债务利息总额将从2019年到2024年翻了一番。举例而言,10年期国债在2022年全年和2023年的大部分时间里飙升,在2023年10月几乎达到5%。

另一方面,在2012年至2022年十年的大部分时间里,10年期国债收益率在2-3%之间。自10月份以来,10年期国债收益率一直在下降,跌破4%。但这仍然是过去十年大部分时间里被认为“正常”的2倍多。

这放大了不断上升的国债的真实成本。自2019年以来,美国国债总额增加了25%,但债务支付的利息却增加75%。更具体地说,2019年债务利息接近5730亿美元,但到2024年将突破1万亿美元。

这一增长率远远超过了除“收入保障”之外的所有其他主要支出类别,其中包括近年来与新冠相关的数万亿美元的恐慌性支出。相比之下,社会保障增加40%,医疗保险增加30%。

如果目前的利息和债务趋势继续下去,美国国会将不得不做出一些非常不受欢迎的支出决定。现在,利息支付在联邦支出中所占的比例比军费和医疗保险更大。如果债务继续以目前的速度增加,偿债要求将消耗越来越多的联邦预算,需要削减预算的其他领域,以确保债券持有人得到偿付。

报道写道:“很容易想象,在不久的将来,预算的20%将用于支付债券。这意味着,美国政府从纳税人那里取走的每100美元税款,其中20%将用于支付利息,而这对普通民众没有任何好处。利息支付只是对失败的战争、失败的学校、退休的政府雇员和无数其他贪污行为的旧债务的支付。”

此外, 随着央行印制美元以试图偿还债务,同时避免避免灾难所需的财政紧缩,债务螺旋式上升的威胁也将随之而来。#2024宏观展望#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56