突发重磅!“以太坊合并正式启动” 加密市场220亿美元押注ETH2利好或利空?

FX168财经报社(香港)讯 以太坊合并已经开始,为新的股权证明共识机制(PoS)打通道路,启动取代工作量证明机制(PoW)的路线图。当前加密市场220亿美元押注ETH2,随着美国CME集团以太坊期权的推出,对以太坊衍生品的需求猛增。

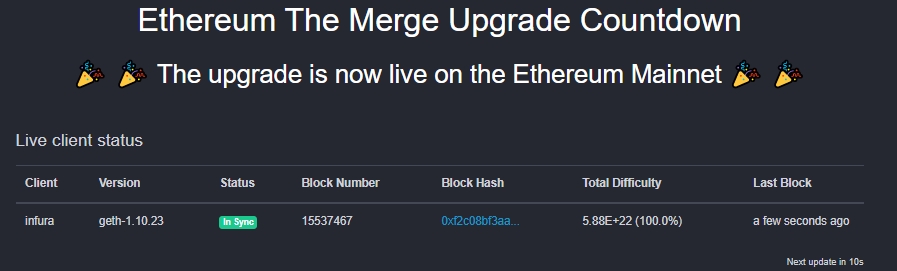

(来源:Ether Nodes)

以太坊合并将对加密生态系统产生巨大影响,尽管历史进程很短,加密市场有几个关键更新,合并升级和ETHW硬分叉。合并的成功完成,可能会改变去中心化金融(DeFi)生态系统和几个依赖以太坊区块链开展业务的Dapp应用的未来。

以太坊当前价格走势:

什么是以太坊合并及其重要性?

合并是以太坊对山寨币区块链的多年计划过渡,以太坊的目标是从工作量证明转向权益证明,并将区块链的碳印记减少99.95%。2020年Beacon链的推出是实现这一过渡的第一步,最后一个影子分叉的完成是最后一个。

矿工和工作量证明的支持者已经宣布一个硬分叉,以使那些不愿转向权益证明链的人保持区块链的活力。因此,随着权益证明链的推出,工作量证明链很可能会并行存在并继续运行。

合并代表了以太坊时代的结束,开发人员和团队的所有努力都集中在可扩展性和降低迁移后的交易成本上。主要的以太坊区块链、资源、主要合作伙伴和机构可能会采用权益证明版本,从而推动ETH的采用率更高。

以太坊的过渡之旅始于合并。向权益证明的过渡标志着以太坊旅程的中途点,完成55%,因为开发人员着眼于下一个主要目标,即分片。分片旨在通过将以太坊区块链分割成并行部分来提高可扩展性。

以太坊合并:风险和挑战

行业专家、加密货币支持者和影响者已经评估与以太坊合并相关的潜在风险和挑战。

合并可能引发负融资

投资者对负融资的担忧日益加剧,具有在现货市场购买以太坊并在未来出售或股票和对冲策略的交易者将获得ETHPoW代币,这些代币将免费空投并在公开市场上出售。

由于这些交易策略而导致的永续合约和期货合约的超额空头头寸可能导致负资金。负资金意味着交易者看跌,因此它已成为令人担忧的原因。

根据Coinalyze数据,主要交易所Binance、FTX、Bybit、OKEx和Deribi的平均Ether资金费率已跌至有史以来的最负值。持有以太坊空头头寸的成本,比历史上任何时候都要高。

在此过程中可能会出现小故障,鉴于当前的难度、哈希率和成功完成合并的压力,可能会出现某些小故障并在此过程中进行调整。自以太坊推出以来,权益证明验证者将承担矿工承担的责任,因此可能会出现故障。

以太坊合并后交易的交易策略

以太坊合并的成功完成可能会起到催化剂的作用,助长持有者的看涨情绪。持有“现货”以太坊的交易者,可能会受益于以太坊价格的上涨。对冲他们的以太坊包的交易者可以考虑使用期货合约将其投资组合的一小部分转为空头头寸。

“把握市场时机”是这一举措的关键,所经历的任何短期损失都可以根据投资组合中持有的一小部分资产进行调整。如果以太坊价格在合并后攀升,您可能会失去所持资产。然而,合并期间的小插曲可能会引发抛售,投资者可能会抛售他们的持股,因此您的头寸会变成有利可图的头寸。

220亿美元押注ETH2,利好还是利空?

以太坊的合并将决定存入质押合约的价值220亿美元的以太坊是好赌注还是坏赌注,在合并前的几天里,存入ETH2合约的以太坊数量激增。这在合并之前激发ETH持有者的期待和兴奋。

消除抵押以太坊将在合并后解锁的神话很重要,这增加对ETH的压力。合并后近六个月的另一次关键升级将启用质押的以太坊提款。验证者必须退出,并且每个epoch可以退出的验证者数量是有限制的。

领先的衍生品市场芝商所宣布推出以太期权,以应对合并前对以太坊衍生品的飙升需求。CME 集团股票和外汇产品全球主管Tim McCourt告诉CoinDesk:“2022年,比特币和以太坊的交易价格几乎相同。我们着眼于我们的产品、期权和期货产品的整体,它们的交易量相似。围绕以太坊产品有着明显的热情。以太币有自己独特的社区。机构正被以太坊网络所吸引。”

加密交易员和分析师亚历克斯克鲁格在合并之前透露了他对以太坊的短期看涨前景。资深分析师在推特上写道:”这是一个严格的短期线,我现在戴上短期帽子,我非常看好ETH中长期。”

NFTherder警告加密货币社区的交易者不要围绕以太坊合并前后的骗局,虚假质押池、虚假 ETH PoW/PoS空投、虚假推文和来自Vitalik、Ethereum的赠品、支持模仿和“升级你的ETH、钱包、Metamask骗局”数量正在激增。

大部分分析师仍然看好以太坊,因为加密情报提供商LunarCrush衡量的山寨币的社交参与度达到18.8亿的每日历史新高。#NFT与加密货币#

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56