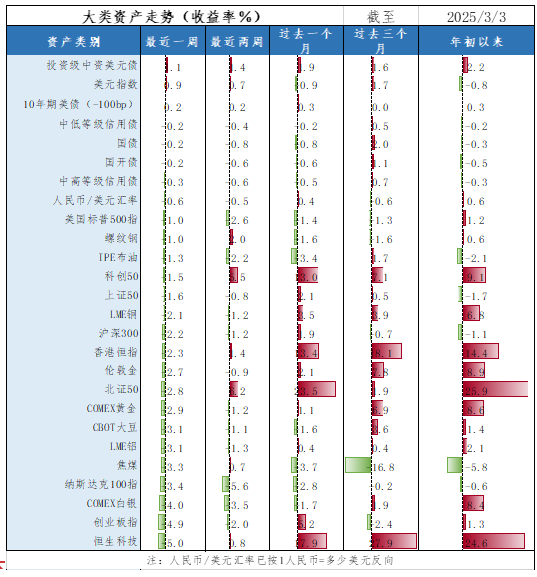

美国经济增长放缓与通胀减缓促使美联储超预期降息,财政健康改善为政策宽松提供支撑

美联储可能超预期降息内容导读

美联储降息预期

根据TodayUSstock.com报道,State Street的最新分析,美联储可能会在2025年实施比市场预期更多的降息。尽管市场当前仅预期一次25个基点的降息,State Street的首席投资策略师Michael Arone认为,美联储有可能超出这一预期,实施多次降息。

近年来,由于顽固的通胀、美国经济的火热以及特朗普政策的潜在影响,市场对美联储降息周期的预期波动较大。从几个月前的四次降息预期,到目前仅剩一次,降息预期的急剧下降反映了市场对美联储未来政策走向的不确定性。

美联储政策调整的三大推动因素

Arone指出,尽管美联储降息的步伐已经放缓,但在2025年仍有三个关键因素可能促使美联储进一步降低利率。

美国经济增长放缓:2023年和2024年美国经济增长强劲,但2025年经济增长预计将有所放缓。根据亚特兰大联储的GDPNow模型,2024年四季度的GDP增长预期从3%下调至2.1%。如果这一趋势持续,可能会对美国国债收益率造成下行压力。

通胀放缓:2024年第一季度的高通胀数据将逐渐消退,预计2025年通胀会有所回落,为美联储提供更大的降息空间。Arone认为,这可能使得美联储可以进一步降低利率。

美国财政健康改善:美国政府的财务状况预计会在2025年有所改善,特别是随着企业和个人税收收入超出预期以及通胀压力减缓,财政赤字可能得到缓解,从而减轻国债收益率的压力。

美国经济增长放缓与债券收益率压力

Arone认为,经济增长放缓将直接影响国债收益率,进而为美联储降息创造条件。随着美国GDP增速放缓,债券收益率将受到下行压力。

通胀放缓和美国财政状况改善

通胀的放缓为美联储提供了降息的空间,尤其是与美联储目标的实际政策利率相比,当前利率仍有大幅下降的空间。此外,政府财政健康的改善,包括税收收入的增长和支出的控制,也为降息提供了支持。

编辑观点

美联储未来可能的降息步伐将受到经济增长放缓、通胀减缓以及财政健康改善等多重因素的推动。虽然目前市场预期美联储将仅降息一次,但多个迹象表明,美联储可能采取更为宽松的货币政策以应对经济增长放缓和债市压力。降息对经济及市场的影响将是值得关注的重要因素。

名词解释

降息:指中央银行通过降低基准利率来刺激经济增长和消费,通常用于应对经济放缓或通胀压力。

国债收益率:是指美国政府债券的回报率,通常用于衡量债券市场的风险和利率水平。

美联储政策利率:指美国联邦储备系统(美联储)设定的基准利率,用于调控货币供应和经济活动。

今年相关大事件

2025年1月:美国经济增长预期下调至2.1%,预计2025年GDP增速将放缓,可能导致国债收益率下降。

2025年春季:美联储可能宣布进一步的降息举措,市场预计至少会降息两次,以应对经济增速放缓和通胀压力减轻。

来源:今日美股网

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47