“一生一次的赚钱机会”来了!知名“泡沫预言家”:股票和房地产的“超级泡沫”即将破裂

FX168财经报社(北美)讯 2022年的熊市似乎是杰里米·格兰瑟姆(Jeremy Grantham)早就预测的崩盘。今年的反弹让他的胜利之旅缩短了。

格兰瑟姆是总部位于波士顿的基金管理公司Grantham Mayo Van Otterloo的联合创始人,至少从2015年起,他就一直在警告股市出现泡沫迹象。他警告说,美联储的过度刺激政策将把市场带入“泡沫之地”。

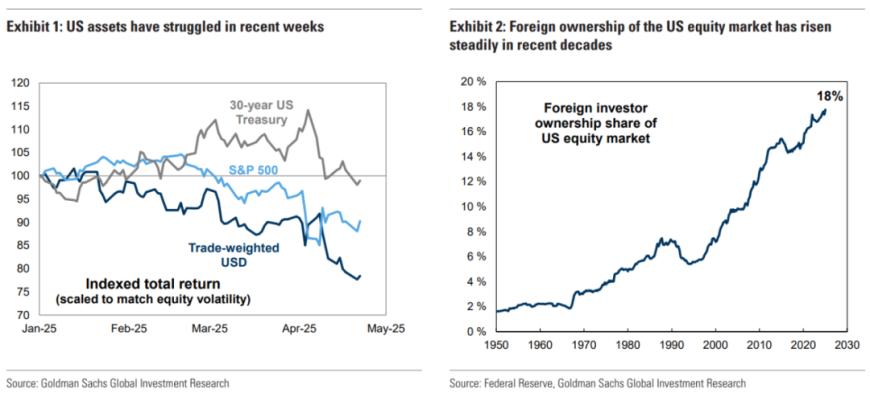

去年,当美联储开始大举加息时,市场的气氛终于消散了一些,这削弱了十多年来推动科技股上涨的吸引力。

进入2023年,大多数投资者和经济学家预计这种情况会更多。相反,科技股一开盘就走高,首先是因为市场希望央行将转向降息,后来又押注人工智能(AI)的繁荣将改变世界。

纳斯达克综合指数今年上半年收涨32%,为1983年以来的最佳开局。标准普尔500指数上涨16%。

格兰瑟姆和GMO正在做他们以前做过很多次的事情:在坚持市场即将下跌的同时,加倍下注逆向投资。他们在高价值股票上押下重注,这些股票的交易价格相对于其基本面而言较低,他们在商业房地产支持的债券上看到了机会。

格兰瑟姆因预测市场泡沫而出名。在2000年和2008年的繁荣时期,他预测到了互联网和房地产市场的崩溃。

格兰瑟姆在2022年1月诊断出跨越股票、房地产和大宗商品的“超级泡沫”。他在去年9月份宣布,这个泡沫可能处于最后阶段,一次历史性的崩盘似乎不可避免。标普500指数和纳斯达克指数在去年年底大幅下跌,但今年分别上涨了16%和32%。

这些年来,他的警告越来越响亮,以至于他把当前的市场环境描述为上个世纪美国第四次超级泡沫的最后一幕。(其他三次分别发生在1929年大萧条之前,上世纪90年代末的科技泡沫,以及2006年的美国房地产市场)。

“在最近的反弹之前,我们经历了一个非常复杂但看起来相当标准的超级泡沫,以传统的方式失去了空气,”格兰瑟姆说。“我们正试图揭露一个泡沫,但我们发现了一个完全不同的泡沫,它在相当狭窄的前沿跳了起来。”

格兰瑟姆警告称,未来几年股市崩盘的风险为70%,因为资产价格正在形成泡沫,即将破裂。

“如你所知,我只对真正的大泡沫感兴趣,比如1929年、2000年和2021年,这是美国股市的三大泡沫。我们已经很好地检查了每一个选项,”这位传奇投资者周六在接受WealthTrack采访时表示,这是他对股市即将发生的另一场大规模崩盘的最新警告。

格兰瑟姆指出,当前的市场与之前的崩盘有相似之处,股市在经历了近10年“近乎完美”的经济环境后,才出现大幅下滑。

他最初认为,市场存在另一个即将破裂的泡沫的可能性为85%,但由于投资者对人工智能的兴奋推动了近期科技股的上涨,他将这一可能性修正为70%。

格兰瑟姆说:“我对人工智能领域出现的这种迷你泡沫感到有点不安。”他补充说,他仍然不确定对生成式人工智能的兴奋是否足以改变股市泡沫的最后阶段。“我怀疑它已经在某种程度上延长了这个过程。我认为,有一些相当小的可能性,它将把危机缓解到这样的程度,我们只会有适度的下降。”

从长远来看,他承认人工智能的进步可能会给人类带来风险,并补充说他同意监管人工智能的呼吁。

格兰瑟姆说,目前而言,这些风险超出了他对股市的短期预期。

他解释说:“我的猜测是,它并没有按照这个泡沫的时间框架运作。”

他说:“在未来一两年,我们将经历一个相当传统的泡沫破灭,一个相当传统的经济衰退,一个相当传统的利润率下降,以及股市的一些悲伤。我们可以在人工智能真正产生影响之前做到这一点。”

围绕人工智能的投机热潮,帮助人工智能所需的高级图形芯片制造商英伟达(Nvidia)的股价在2023年上涨了近两倍。微软宣布向OpenAI的ChatGPT投资100亿美元,股价飙升42%,创下历史新高。其他大型科技股也在飙升,其中Meta Platforms的股价上涨了一倍多。

格兰瑟姆说,这种热情足以在未来几个季度推动整体股市上涨,但最终无法阻止泡沫破裂。GMO预测,在这种情况发生之后,价值最终将再次决定市场的轨迹。去年,他警告称标普500指数可能会跌至2500点以下,较当前水平下跌44%。

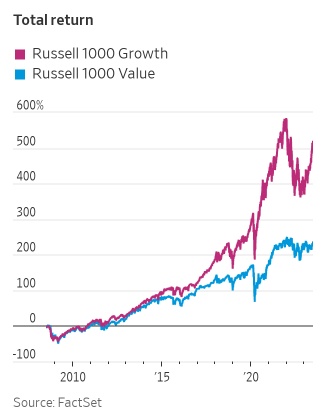

价值型股票多年来一直严重落后于成长型股票。道琼斯市场数据的数据显示,过去15年,包括派息在内,罗素1000价值指数上涨了252%,而成长型指数飙升了518%。

GMO的合伙人承认,他们对长期投资和金融理论的承诺往往与主流看法背道而驰,这让该公司越来越像是华尔街的异类。在2008年金融危机之后的几年里,科技行业的主导地位迫使许多其他价值型股票的追随者挥舞白旗。

GMO的旗舰基金无基准配置基金(Benchmark-Free Allocation Fund)今年上涨4.5%,落后于大盘。FactSet自2003年8月25日以来的数据显示,自2003年成立以来,该基金的年化总回报率为6.3%,而标准普尔500指数的年化总回报率为9.9%。

该公司经历了几次业绩不佳导致客户撤资的时期。它现在管理着580亿美元的资产,不到十年前1240亿美元的一半。

该公司的合伙人说,其投资方法的核心原则是识别市场错误定价,然后押注资产的价格最终将与其潜在价值相符。它的投资基于7年的预期回报,也就是它估计的平均市场周期。

“如果我们在短期内损失太多,我们和我们的客户就无法实现长期目标,”GMO资产配置联席主管本·英克(Ben Inker)说。自1992年从耶鲁大学毕业以来,他一直负责该公司的多项策略。

这种做法有助于保护其投资者免受市场波动的影响。道琼斯市场数据显示,这只旗舰基金在2020年第一季遭受了23%的跌幅,这是过去十年来的最大跌幅。标准普尔500指数同期下跌34%。

然而,一个缺点是,市场周期可能拖得比预期长得多。自2008年金融危机以来,情况就是如此,几乎没有中断过。成长型股票的估值不断膨胀,对这家自称为估值敏感型主动经理人的公司来说是一个打击。

英克说:“投资行业存在一个奇怪的问题:人们投资的大多数原因本质上是长期的。”“退休、养老金计划、大学捐赠——他们都有非常长远的目标。然而,很多投资决策都是在短期内做出的。”

GMO的旗舰资产配置基金约有20%投资于其股票错位策略,该策略于2020年10月在科技股大流行期间推出。该策略做空或做空最昂贵的成长型股票,同时买入深价值股。

英克表示,随着最昂贵的股票处于几十年来的最高水平,这是一个“绝佳的、一生一次的赚钱机会”。他说,目前的估值表明,未来几年价值型股票的表现将比成长型股票高出50%。

GMO在推出新基金方面也坚持自己的初衷。其美国机会价值基金(U.S. Opportunistic Value Fund)青睐1000只美国股票中最便宜的五分之一中最具吸引力的公司。去年,Meta平台在股价大幅下跌后成为该基金最大的头寸。

尽管GMO在该股近期上涨期间减持了该股,但在其投资组合中,大公司在艰难时期挣扎的情况很常见。英特尔(Intel)、埃克森美孚(Exxon Mobil)以及摩根大通(JPMorgan Chase)和美国银行(Bank of America)等银行在该基金中占有相当大的份额。

5月底,GMO转换了第二只基金,以实现同样的海外战略:国际机会价值基金(International Opportunistic Value fund)。这只旗舰资产配置基金在每一种价值策略中都有超过5%的投资组合。

GMO资产配置团队成员里克·弗里德曼(Rick Friedman)表示:“很多人听到的是深度价值,想到的是垃圾级高杠杆公司。”

他补充称,“目前情况并非如此”,因为其中许多公司的资产负债表和盈利能力都比市场所认为的更为健康。弗里德曼在做了几年风险投资家之后,于10年前从联博(AllianceBernstein)跳槽到这家公司。

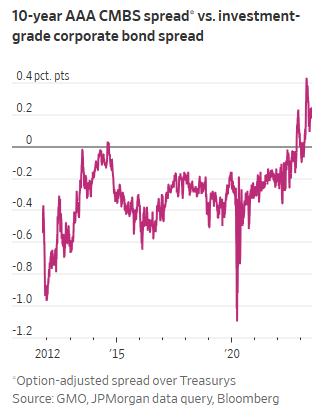

GMO的反向投资风格延伸到了固定收益领域,它正在购买由商业地产支持的抵押贷款债券。GMO的乔·奥斯(Joe Auth)说,市场的混乱为投资者提供了一个证明自己勇气的机会。

在居家办公时代,写字楼已经出现了空缺,更高的利率打击了债券持有人。现在,从银行撤出资金可能会抑制贷款,进一步增加压力。

商业抵押贷款支持证券(CMBS)市场符合GMO的结构:这是一个饱受打击的行业,价格诱人。即使是评级最高的CMBS的利率也已经扩大到远高于美国国债的水平。与此同时,由公司为增长或其他支出融资而发行的公司支持债券的收益率几乎没有变化。

GMO下注的一个地方是:百乐宫度假村和赌场(Bellagio Resort & Casino)。GMO拥有由这家拉斯维加斯地产支持的三批债务。

奥斯表示:“长期以来,固定收益投资者抱怨无事可做。”奥斯负责管理GMO的几只基金,并曾为哈佛大学捐赠基金管理债券投资组合。“当利率接近于零时,所有东西的价格都跌到了极点。”

“现在是投资的好时机,”他说。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56