中企美元持有量远超官方记录!近2万亿美元“秘而不宣” 谨防中国“美元雪崩”?

FX168财经报社(香港)讯 前美国贸易和财政部官员 Brad Setser 在纽约的新闻平台“中国项目”发表报告指出,中国很多外汇储备并未呈现在中国人民银行的官方账目中。反之,所谓的“影子储备“出现在国有商业银行和政策银行等实体的资产中。根据国际货币基金组织(IMF)的数据,这些“影子储备”比世界第二大储备持有国—日本的正式储备还要多,几乎是挪威主权财富基金资产的三倍。

对冲基金 Eurizon SLJ 的 Stephen Jen 和 Joana Freire 在最近的一份报告中指出,中国企业最近一直在囤积美元,对美元兑人民币构成下行风险。其美元存款从 2019 年底的 7580 亿美元增加到目前的 9120 亿美元,若中国企业决定卖出部分美元,则可能会引发波动。

不过,Eurizon 认为,官方记录大大低估了中国企业实际持有的美元规模。该公司的估计为近 2 万亿美元。根据该公司的计算,疫情期间累积的超额美元中,只有约一半存入了中国的银行体系。

中国企业继续囤积美元

中国实体持有的美元总存量持续上升,Jen 和 Freire 表示:“美元的高利差目前似乎对中国实体具有吸引力,但这种配置从根本上来说是不稳定的。” 美联储的预期降息或中国的经济重新加速,皆可能导致美元兑人民币急剧下跌,因为中国的企业财务主管将争先恐后地出售他们不需要的美元。Jen 和 Freire 认为,导致“太大而不稳定”的美元过剩,将成为雪崩的三个潜在诱因。

触发点一:美联储今年晚些时候转向鸽派

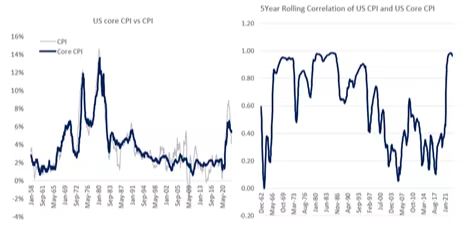

他们认为美联储仍落后于通胀曲线,核心 CPI 应该很快会随着总体 CPI 回落而下降,因为没有明显的理由说明情况不应如此。

下图显示了自 1958 年以来的总体 CPI 和核心 CPI,仔细观察这张图表,人们很难得出这样的结论:在此期间的任何时候,美国的核心通胀率都领先于总体通胀率。另一张图显示了总体 CPI 和核心 CPI 的 5 年滚动相关性。

(来源:金融时报)

人们可以看到,每当美国通胀因冲击而上升时,无论通胀飙升还是通胀正常化,这两个变量之间的相关性都接近 1。尤其是目前还不清楚如此大规模和急剧的加息,对于推高美国抵押贷款利息成本以及随后的租金起到了多大作用。

据估计,住房成本占核心 CPI 同比通胀的 61%。具有讽刺意味的是,美国核心通胀是否会因为美联储加息而显得粘性,进而提高抵押贷款利率? 他们认为,美联储对核心通胀粘性的担忧可能是错误的,就像其对 2020-2021 年持续通货紧缩的担忧一样。

触发点二:对中国信心的恢复

中国目前正面临严重的信心缺乏问题,这主要是由于 2021 年夏季以来的国内政策冲击造成的。尽管新任总理李强发表了关于经济增长和发展的首要宣言,但家庭、企业和投资者仍因为政策不确定性而充满疑虑。

直到 6月16日,中国国务院宣布将采取刺激措施,确保中国实现全年 5.0% 的增长目标。因此,对中国的普遍信心的预期恢复将对中国股市、中国债券收益率和人民币产生积极影响。

与此同时,更好的经济前景或将吸引中国生产商和出口商利用囤积的美元存款进行资本支出。因此他们认为,美元的大量过剩可能会引发美元兑人民币的大幅抛售。

触发因素三:美国乃至全球服务需求趋正常化

新冠大流行期间,美国和世界对商品的需求激增,对服务的需求则因城市封锁而减少。然而,随着经济重新开放后,对服务和商品的相对需求发生了变化,这在美国尤其明显。

目前美国对服务的需求明显强于对商品的需求。服务业通胀相对于商品通胀也相应飙升,这有助于解释为什么美国、意大利和希腊等以服务业为中心的经济体的表现,优于中国和德国等商品密集型经济体。

这也很好地解释了我们在全球经济中看到的一些二分法,不过相信这种情况不会持续下去。更有可能发生的是,商品和服务的需求正常化回到新冠大流行前的正常水平,从而允许上面提及的其两个触发因素。

Jen 在汇市以提出“美元微笑理论”而闻名。根据其与摩根士丹利同事在2001年提出的这一理论,美元在美国经济大幅下滑或强劲增长时期上涨,而在温和增长时期表现不佳。去年 11 月,Jen 曾表示做空美元将是2023年最佳交易策略之一,不过这一预期尚未实现。彭博美元指数今年迄今仅跌1.1%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56