彭博深度:为什么中国央行可能会变得更像美联储?

FX168财经报社(北美)讯 周二(7月9日),彭博社报道称,中国货币政策改革已持续数十年,在行长潘功胜的带领下,中国人民银行即将迈出大胆的一步,探索与美联储等全球同行更接近的改革方式。根据潘功胜在 6 月份讲话中提出的建议,中国人民银行将改用单一关键短期政策利率,并开始交易国债以管理流动性。尽管中国与西方同行的关键区别仍然存在——中国不声称央行独立性,也仍然反对量化宽松——但这些转变将标志着中国从1990 年代开始的改革征程的下一步,当时中国由市场力量而不是共产党干部来控制借贷成本。

1.中国现在如何制定货币政策?

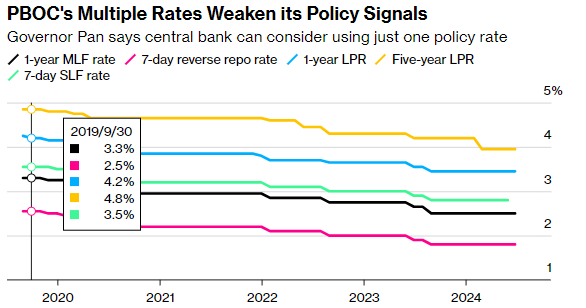

目前,中国人民银行使用的利率有几种,包括最受关注的商业银行一年期保单贷款、中期借贷便利 ( MLF)和七天期逆回购(短期保单贷款)。此外,还有贷款基础利率(MLF 利率以中国人民银行公布的利率为基础) 和常备借贷便利利率 (被认为是利率区间的上限,中国人民银行在此区间内引导市场利率)。

(图源:彭博 数据来源:中国人民银行)

在向经济注入基础货币方面,过去十年来,中国人民银行一直依靠向银行放贷(包括通过中期借贷便利 (MLF))以及降低法定准备金率,从而释放准备金中的资金供银行放贷或投资。中国人民银行每年的货币和信贷扩张目标大致是与今年 8% 左右的名义经济增长目标相匹配。

2. 当前的设置有什么问题?

渣打银行大中华区及北亚区首席经济学家 Ding Shuang 表示,利率种类繁多导致“政策信号混乱”,其后果之一是市场利率与政策利率出现大幅偏离。例如,贷款市场报价利率(LRP)越来越不能反映商业银行向最优质客户收取的贷款费用。该利率于 2019 年推出,旨在反映商业银行向最优质客户收取的费用。近年来,新发放贷款平均利率的下降速度远快于 LPR。这是因为 LPR 的变动受到 MLF 利率的限制,面对美元走强,中国人民银行不愿降低 MLF 利率以保护人民币。

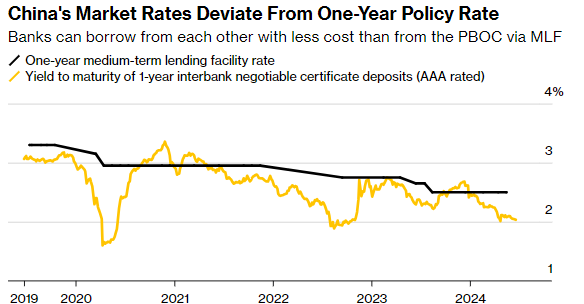

(图源:彭博 数据来源:中国人民银行、中国外汇交易中心、彭博)

市场利率与中期借贷便利 (MLF) 利率的背离已经影响到中国人民银行向经济注入足够资金的能力。由于现在银行之间相互借贷的成本比通过中期借贷便利 (MLF) 向中国人民银行借贷的成本更低,因此银行对中期借贷便利 (MLF) 的需求已经萎缩。中国人民银行在另一项名为质押补充贷款的政策性贷款方面也面临类似的困境。华侨银行亚洲宏观研究主管谢志强表示,中国人民银行的政策利率(如中期借贷便利 (MLF) 利率和质押补充贷款 (PSL) 利率)与市场利率的不一致已经导致央行资产负债表缩水,“使中国应对通货紧缩变得更加复杂,并削弱了央行政策沟通的有效性” 。

3. 新的政策基准是什么?

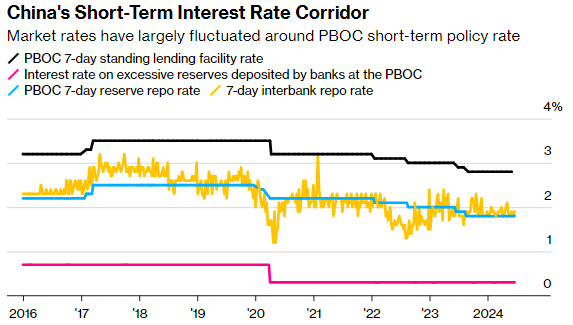

为了实现这一转变,中国人民银行需要帮助市场只认可一个政策利率。普遍预期,这一利率将是七天期逆回购利率——这是一种每日工具,允许银行以其债券持有量为抵押从中国人民银行借款。目前,市场利率更接近该利率,而不是中期借贷便利利率。只针对一个利率将更接近其他主要央行的运作方式——例如,美联储利用公开市场操作来影响短期银行间贷款的成本,并通过交易将变化传导至住房、企业和金融产品贷款的成本。中国人民银行还将淡化信贷和货币扩张率的目标。

4. 中国人民银行将如何为新基准做好准备?

中国人民银行周一宣布了一项影响短期借贷成本的新机制。除传统的早间操作外,中国人民银行还将根据需要在工作日下午 4 点至 4:20 之间进行债券回购操作。临时回购和逆回购期限均为隔夜,利率分别设定为 7 天期逆回购利率下调 20 个基点和上调 50 个基点。中国人民银行表示,此举旨在“确保银行体系流动性合理充裕,提高公开市场操作的精准性和有效性”。经济学家表示,此举将有效缩小短期利率波动区间,并加强市场对 7 天期回购利率成为新基准的预期。

5. 国债交易计划怎么样?

债券交易将为中国人民银行提供一种新工具,这种工具被认为比其现有工具更有效地管理流动性,因为它影响更广泛的市场参与者。中国人民银行可以更灵活地使用它。这与 MLF 形成鲜明对比,后者取决于银行的意愿,每月仅进行一次。中国人民银行已与主要金融机构签署了借入政府债券的协议,并表示将根据市场情况出售这些债券。中国债券价格飙升,因为投资者在对经济的悲观情绪中抢购债券,而中国人民银行一直在抑制这股涨势。

债券交易还将增强央行帮助政府筹集资金以支持投资和其他支出以支持经济的能力。现在比以往任何时候都更需要这样做,因为地方政府的财政状况越来越紧张,削弱了他们帮助受到通货紧缩和房地产低迷挑战的经济的能力。

新的午后回购机制将有助于缓解投资者对计划中的债券销售将导致短期流动性紧缩的担忧。彭博经济研究的 David Qu 表示,这有助于弥补“中国人民银行的防御漏洞”。

但中国在量化宽松政策方面仍犹豫不决。潘功胜在宣布改革方案时,试图打消人们认为中国人民银行将实施大规模刺激的想法。“将国债买卖纳入货币政策工具箱并不意味着我们将实施量化宽松政策,”潘功胜表示,他指的是曾经非常规的央行购买国债以刺激经济的政策。

6. 拟议的新框架有哪些好处?

它可以更好地满足经济日益增长的流动性需求。交易国债为中国人民银行提供了一个强有力的工具,以确保市场有足够的资金为私人借款人和政府提供融资。从理论上讲,该工具可以让中国人民银行通过出售或购买债券来影响债券收益率,直到收益率符合其偏好。可以肯定的是,改革不一定能解决经济面临的直接挑战,例如自 1990 年代以来最长的通货紧缩周期以及借贷需求仍然低迷的事实。它也无法解决中国人民银行的多重目标问题,有时这些目标相互竞争——例如,由于其稳定人民币的目标,它在降息方面面临限制。

(图源:彭博 数据来源:中国人民银行)

7、利率市场化的长远目标是什么?

更有效地将信贷和资本分配到经济中最具生产力的领域,意味着浪费的债务减少。这可能会提振经济增长潜力,而这正是人口老龄化和全球贸易紧张局势加剧等长期不利因素所急需的。

BBVA 首席亚洲经济学家 Xia Le 表示:“影响更多的是长期的,因为货币和金融体系需要随着正在经历更多市场化改革的整体经济而发展。货币政策操作将转向发达经济体的模式,因为美联储等央行在控制短期利率和允许市场通过交易形成长期利率方面有着成熟的实践。”

8. 拟议的改革何时会实现?

拟议的改革不太可能一夜之间出台。潘建伟明确表示,央行仍在研究这些措施,并警告称债券交易将是一个渐进的过程。一些分析师表示,中国人民银行开始债券交易的一个可能窗口可能是在 7 月底举行的一次重要的共产党改革会议之后,而另一些人则表示,这一举措可能不会这么快到来。

渣打银行的 Ding 先生表示:“从长期来看,MLF利率可能会变得越来越不重要,但这不会在一夜之间发生。在潘功胜的讲话中,他对利率变化的表述大多是研究或在未来考虑。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33