IPO打新观察:有研硅超募8亿元,发行市盈率为行业3.61倍

10月31日,有研半导体硅材料股份公司(简称“有研硅”)披露了发行公告,确定科创板上市发行价为9.91元/股,发行市盈率91.53倍,而该公司所属行业最近一个月平均静态市盈率25.35倍,发行市盈率为行业市盈率的3.61倍。

有研硅保荐机构、主承销商为中信证券。网下询价期间,申购平台共收到361家网下投资者管理的8866个配售对象的初步询价报价信息,报价区间为 5.2-14.43元/股。

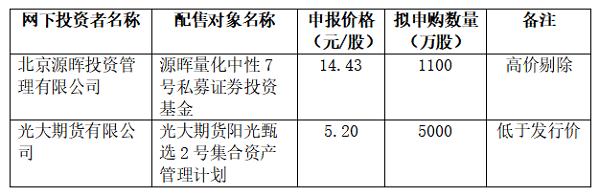

报价信息表显示,北京源晖投资管理有限公司管理的源晖量化中性7号私募证券投资基金,报出14.43元/股最高价,拟申购1100万股;光大期货有限公司管理的光大期货阳光甄选2号集合资产管理计划报出5.2元/股最低价,拟申购5000万股。

发行公告显示,145个配售对象因未按要求提交审核材料或提供材料但未通过资格审核,属于禁止配售范围,未按要求在询价开始前提交定价依据和建议价格或价格区间,报价已被确定为无效报价予以剔除。

此外,经有研硅和中信证券协商一致,将拟申购价格高于12.3元/股的配售对象全部剔除;拟申购价格为12.3元/股的配售对象中,申购数量低于4660万股的配售对象全部剔除。

剔除无效报价和最高报价后,参与初步询价的投资者为346家,配售对象为8599个。据统计,网下全部投资者报价中位数为10.98元/股;信托公司报价中位数最高,为11.35元/股;财务公司报价中位数最低,为7元/股。

有研硅本次募投项目预计使用募集资金10亿元。按本次发行价格和新股发行数量计算,若本次发行成功,预计募资总额18.55亿元,超出募资需求8.55亿元,扣除发行费用后,预计募资净额为16.64亿元。

有研硅成立于2001年,主营业务为半导体硅材料的研发、生产和销售,主要产品包括半导体硅抛光片、集成电路刻蚀设备用硅材料、半导体区熔硅单晶等。

2019-2021年及2022年上半年,有研硅实现的营业收入分别为6.25亿元、5.57亿元、8.69亿元、6.15亿元;实现的归属于母公司所有者净利润分别为1.25亿元、1.14亿元、1.48亿元、1.83亿元。

值得一提的是,有研硅经营业绩对政府补助存在一定依赖。2019-2021年及2022年上半年,该公司计入其他收益/营业外收入的政府补助金额分别为 990.43万元、3768.52万元、9876.91万元和3239.86万元,占该公司当期利润总额的比例分别为7.90%、33.1%、52.9%和14.35%,占比较高。

有研硅表示,若公司未来获得政府补助的金额显著下降,将会对其利润水平产生一定影响。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26