LME俄罗斯金属:大限将至?静观其变

来源:国投安信期货研究院

近期,伦敦金属交易所(LME)发布了一份关于俄罗斯金属的讨论文件,就是否对俄罗斯金属在LME市场交易采取制裁措施征求市场意见,该文件意味着未来俄罗斯金属存在被限制进入LME流通的进一步风险。本文基于LME发布的公开文件就该事件说明解析。

一、LME发布讨论文件的背景

LME密切关注俄乌事态发展,不断评估俄罗斯金属品牌继续上市的适当性。交易所主要考虑三个关键视角:伦理责任,遵守政府制裁,俄罗斯金属的使用趋势。

LME调整注册品牌列表不仅会对自身业务产生影响,还会对金属市场的参与者产生影响。一旦从品牌列表中删除某个品牌,则品牌持有者出售该金属的能力将受限制,品牌生产商在市场上销售将更加困难,因为部分实物供应协议规定交付的金属必须是LME注册品牌,此外终端用户可能会因为某品牌下架而影响采购策略和成本。

LME在全球范围内开展业务,遵守各国的制裁措施是运营的核心组成部分之一。2022年2月俄乌战争开始至今,欧美等地区针对俄罗斯的制裁行动层出不穷,但还没有对俄罗斯金属公司进行全面限制,仅有部分措施涉及到有色金属,目前为止影响较有限。

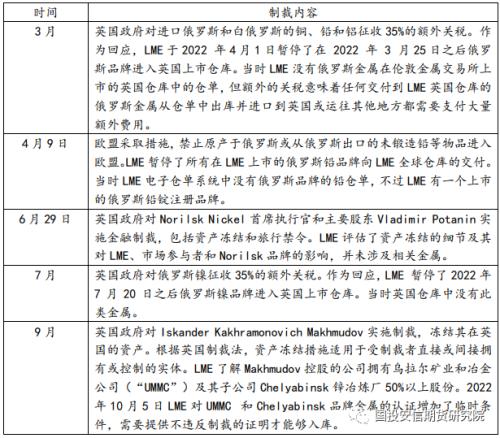

表1:俄乌冲突以来与俄罗斯金属相关的部分制裁事件

来源:LME

在任何地缘政治形势下,LME首要任务是确保维持有效、公平和有序的市场,其中包括提供反映全球市场状况的定价。如果大量消费者选择结束与俄罗斯公司的商业活动,拒绝交付俄罗斯金属,则存在无法将俄罗斯金属出售到实物市场的风险,可能令大量俄罗斯金属转移到LME仓库,会威胁到LME市场的秩序,影响价格发现功能。

LME密切关注俄罗斯金属的使用趋势,特别是对于LME仓库中俄罗斯金属的绝对水平、俄罗斯金属占LME库存的百分比、俄罗斯金属的流入和流出。过去一段时间LME了解到根据 2022年度供应协议,全球金属消费者愿意接受俄罗斯金属,因此LME认为不适合对俄罗斯品牌采取单方面措施。但是一些市场参与者向LME表示,在围绕2023 年供应协议的初步讨论中,大量金属消费者表示不愿意在2023年接受俄罗斯金属。在当前时间点,LME认为在谈判2023年实物供应合同的同时启动市场讨论是适当的,以确保LME能够就俄罗斯金属品牌是否适合继续上市做出正确决定。

LME希望市场参与者提供意见和建议,并在2022年10月28日之前提供反馈。

二、LME俄罗斯金属运行隐忧

LME承担着支持全球金属市场的三个核心职能:金属定价;对冲价格波动风险;支持实物交割的全球实体交易市场。LME主要提供两项关键服务:LME仓库:LME授权和审核全球34个地区的仓库储存金属,获得授权的金属可用于结算LME的到期交易头寸;LME品牌:LME为确保金属质量可靠,交付到LME仓库的所有金属必须是LME批准的品牌,并符合LME规定的质量、形状、重量等条件。LME的品牌清单经常在实物供应合同中被引用,在金属行业的大部分地区发挥重要作用。

目前,多个符合LME要求的俄罗斯金属注册品牌在市场流通。一直以来LME的立场是遵循各国政府发布的制裁行为,并监控俄罗斯金属的情况,除非对市场秩序构成威胁,否则不会采取额外行动。然而经过双边会议和LME金属委员会的讨论,LME意识到两个方面的担忧:

其一,伦理责任考虑。LME很清楚市场期望基础设施提供商确保他们提供的产品和服务符合责任和可持续性标准。有观点认为LME对俄罗斯在乌克兰的行动缺乏应对措施,特别是考虑到人权和贸易冲突问题。

其二,商业考虑。市场参与者强调LME的基本作用是提供金属定价,价格由交易所的实物交割机制支撑,形成了市场普遍可接受的金属价格。如果大多数消费者选择不接受俄罗斯金属,预计这些金属将大量涌入LME仓库主导LME合约交割,可能造成LME价格不再反映真实市场,而是表现为俄罗斯金属的定价。这将对基于“LME价格”签订供销合同的企业产生影响,消费者将支付溢价以购买非俄罗斯金属,可能导致市场混乱。

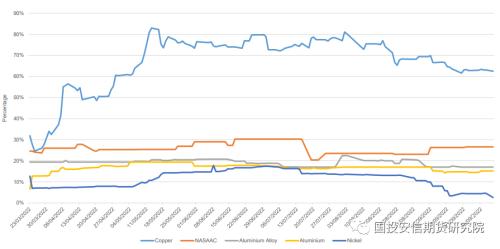

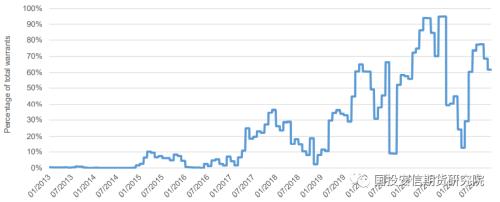

LME提供了以下几张图表现俄罗斯金属在LME仓库中的运行情况:

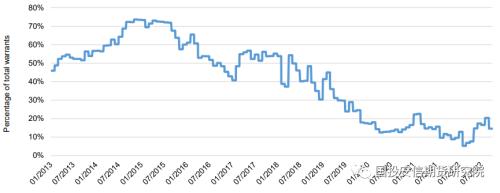

图1:俄罗斯金属在LME仓库中占比

数据来源:LME

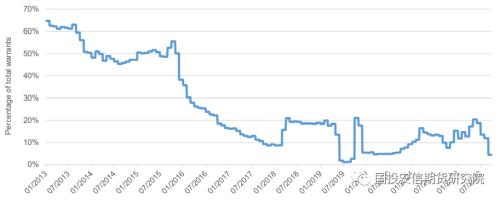

图2:俄罗斯铜在LME仓库中占比

数据来源:LME

图3:俄罗斯铝在LME仓库中占比

数据来源:LME

图4:俄罗斯镍在LME仓库中占比

数据来源:LME

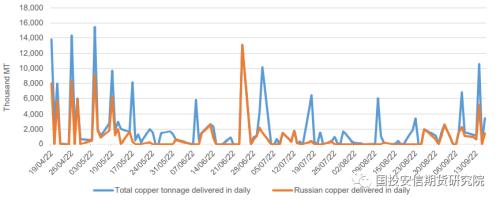

图5:全球铜和俄罗斯铜在LME仓库入库情况

数据来源:LME

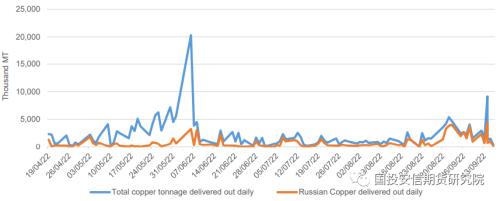

图6:全球铜和俄罗斯铜在LME仓库注销情况

数据来源:LME

图7:全球铜和俄罗斯铜在LME仓库出库情况

数据来源:LME

LME提供的数据显示了俄罗斯铜、镍、原铝、铝合金和特种合金在全球LME仓库中的占比情况,其中铜占比很高,其他金属相对稳定,未涉及的金属说明并未在LME仓库中存放。

从历史数据看,今年俄罗斯铜、铝、镍的占比峰值水平都很高。2021年三季度俄罗斯铜占比达到95%,2014年11月铝占比74%,2013年1月镍占比65%。目前俄罗斯铜库存占比很高,不过从出入库数据看市场维持正常运行,俄罗斯金属在LME仓库中的交易尚未出现重大风险。

目前市场参与者在执行2022年的供销合同,可以接受俄罗斯金属的交付。不过随着2023年合同签订的临近,部分市场参与者表示不会再购买俄罗斯金属,这可能导致这些金属大量进入LME仓库从而导致价格失真。

三、LME可能采取的措施

LME面临两难抉择,立即采取限制措施可能导致当前市场发生扭曲,但不采取行动未来将面临风险。因此LME在讨论文件中提出了目前计划的几个方案供市场参与者讨论。

方案A:维持当前情况不变,在各国政府对俄罗斯金属实施进一步制裁之前不采取行动,最大限度降低对当前市场的影响,但存在LME行动太晚导致俄罗斯金属大量涌入LME仓库对未来市场产生影响的风险。

方案B:为俄罗斯金属交付设置门槛,一旦俄罗斯金属库存达到特定百分比,LME将

暂停其交割。需要考虑的问题是:如何为每种金属设置最合适的阈值;触发限制的时间不确定,可能令金属持有者没有准备的情况下处于被动局面;是否有必要随着库存的变化对限制进行调整,该过程应该如何运作。

方案C:暂停全球LME仓库中俄罗斯金属的流通。这可能在短期内造成市场混乱,但将为市场提供确定性。需要考虑的问题是:暂停的时间点、暂停是否适用于所有俄罗斯金属、或者仅适用于特定时间后生产的金属。LME认为对已经注册成仓单的金属实施停牌是不合适的。

一般而言LME倾向于提前向市场发出规则变化的通知,以便市场参与者能够进行充分的准备和规划,然而在政府实施制裁等特殊时期很难做到。在这种情况下,LME认为可以考虑以下几个选项:

C1:暂停所有俄罗斯金属的交付,暂停将在本讨论文件的结果公布后立即生效,不考虑其生产日期。对所有俄罗斯金属(不包括已经注册成仓单的金属)实施暂停是最直接的方法,这将限制仓库中俄罗斯金属的数量,避免了库存大量堆积后再执行制裁带来的风险。

C2:暂停在指定日期之后生产的所有俄罗斯金属交付,暂停将在本讨论文件的结果公布后立即生效。

C3:在短期的缓冲期后暂停所有俄罗斯金属的交付。介于俄罗斯金属存在在缓冲期内大量流入的风险,因此在设置缓冲期时需要谨慎。可以考虑在讨论文件的结果公布后的两周到一个月之间设置一个日期,暂停所有俄罗斯金属,不考虑其生产日期。

C4:在短期的缓冲期后,暂停指定日期之后生产的俄罗斯金属。与C3一样,LME可以在讨论文件的结果公布后的两周到一个月之间设置一个日期。

C5:在长期的缓冲期后暂停所有俄罗斯金属交付,不考虑其生产日期。鉴于俄罗斯金属在 2022 年合同期内可以继续被接受,从2023年1月1日起实施暂停可能是合适的。这可能会导致在2022年底之前俄罗斯金属一定程度的流入,但考虑到目前市场供应偏短缺且仓库中的金属持续出库,库存可能不会大量堆积。

C6:在长期的缓冲期后暂停指定日期之后生产的所有俄罗斯金属,可以考虑从2023 年1月1日起实施暂停。

四、俄罗斯主要金属资源生产情况和制裁影响

市场正在等待LME收集到的现货信息及后续动态,资源角度,我们列明俄罗斯矿产资源、冶炼产能的客观位置。俄罗斯有色金属资源丰富,是全球主要的有色金属生产国,其中铜、铝、镍、锌产量或储量位居前列。

铝资源:2021年,俄罗斯原铝产量376.4万吨,占全球5.6%。俄罗斯海关数据显示,2021年,俄罗斯出口原铝294万吨,其中向欧洲(包括土耳其)出口158万吨,占总出口量的54%,对亚洲地区出口109万吨占37%,对北美国家出口24万吨、占8%。

图8:俄罗斯原铝生产情况占比

数据来源:Wind、国投安信期货

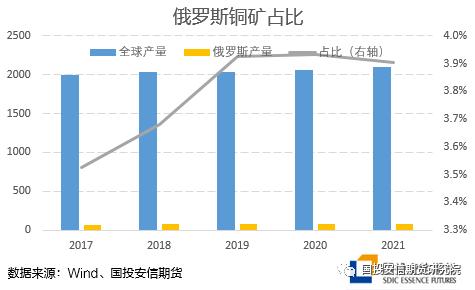

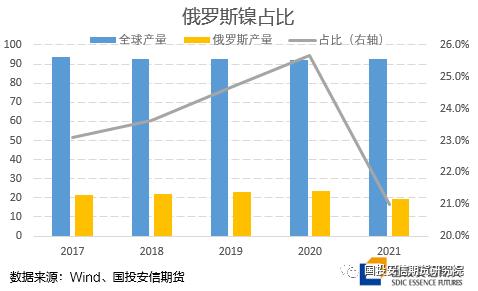

铜、镍资源:俄罗斯铜储量6200万吨,占全球7%。2021年俄罗斯铜矿产量为82万吨,占全球4%,铜矿自用为主,生产精炼铜出口主要流向亚洲和欧洲。2021年俄罗斯镍产量19.4万吨,占全球纯镍产量比例约为21%。

图9:俄罗斯铜矿占比情况

数据来源:Wind、国投安信期货

图10:俄罗斯纯镍占比情况

数据来源:Wind、国投安信期货

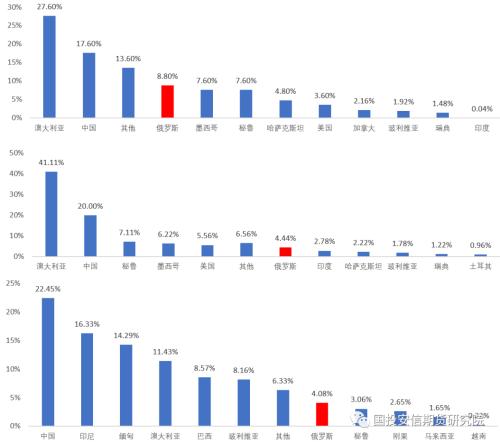

铅、锌、锡资源:俄罗斯锌资源储量位列全球第三,但锌矿资源整体宽裕,USGS数据显示2021年俄罗斯锌精矿产量仅占全年全球供应的2%,俄罗斯铅精矿产量约占全球的5%,锡矿产量仅占1.2%。

图11:2021年俄罗斯锌、铅、锡矿储量占比情况

数据来源:USGS、国投安信期货

今年2月俄乌冲突爆发,伦铝等品种一度受到提振大幅上涨,接近2018年美国对俄制裁时的影响。此后多家贸易商宣布终止与俄罗斯厂商交易,但伦敦金属交易所称不会对LME市场产生直接影响。当前全球有色金属整体处于低库存状态,LME库存均处于二十一世纪以来的低位水平,俄罗斯在LME有多个活跃品牌,占据较大比例,一旦LME对俄罗斯金属进行限制,将会大幅增加外盘挤仓风险。伦镍逼仓事件在前,交易所势必将做慎重考量。俄罗斯金属当前仍在现货市场流通,交易所限制措施未必引起供应大幅减量,但会加剧部分地区短缺局面,抬升现货升水。预计俄罗斯铝、镍等产品或将更多向中国等亚洲国家转移,并通过产品转化满足海外需求。最终限制措施以何种方式落地将决定后续行情演变,需要关注10月28日讨论反馈截止日后市场存在的较大波动风险。

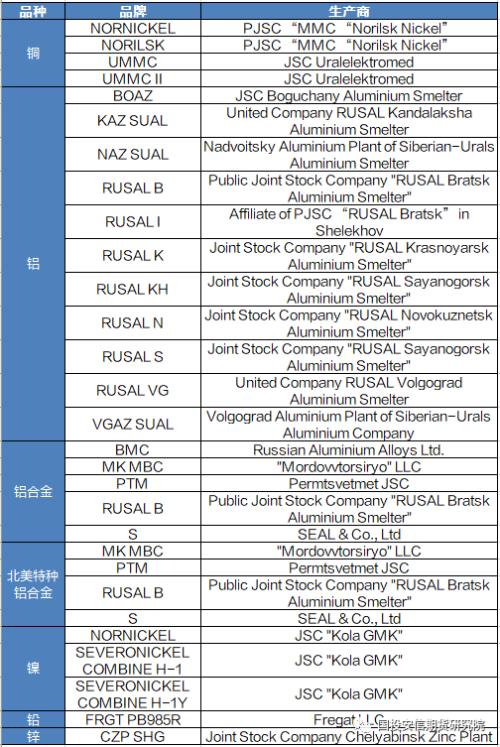

表2:俄罗斯金属在LME注册品牌

数据来源:LME、国投安信期货

图12:LME主要金属库存情况

数据来源:Wind、国投安信期货

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47