IPO打新观察:怡和嘉业超募10亿元,交银施罗德基金、大成国际网下报价相差4倍

10月18日,北京怡和嘉业医疗科技股份有限公司(简称“怡和嘉业”)披露发行公告,确定创业板上市发行价119.88 元/股,发行市盈率为56.75倍,而该公司所属行业行业最近一个月平均静态市盈率33.1倍。

怡和嘉业保荐机构、主承销商为中金公司。询价期间,深交所网下发行电子平台共收到333家网下投资者管理的7963个配售对象的初步询价报价信息,报价区间为38元/股-156.09元/股。

报价信息表显示,交银施罗德基金管理有限公司管理的59只基金及资产管理计划报出156.09元/股最高价,大成国际资产管理有限公司管理的大成中国灵活配置基金报出38元/股最低价。

发行公告显示,33家网下投资者管理的152个配售对象因未按《初步询价及推介公告》的要求提交相关资格核查文件、属于禁止配售范围,报价被确定为无效报价予以剔除。此外,经怡和嘉业和中金公司协商一致,将拟申购价格高于155元/股(不含155元/股)的配售对象全部剔除。以上过程剔除的拟申购总量约为2.94亿股。

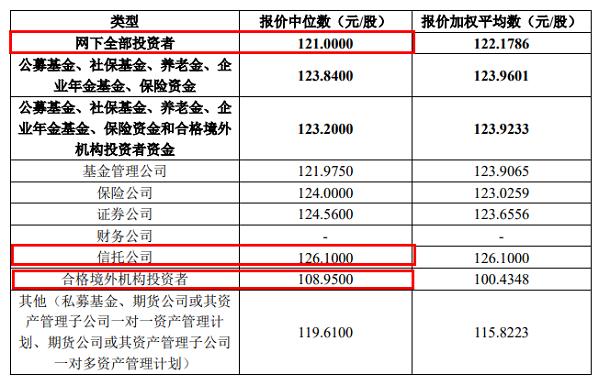

剔除无效报价和最高报价后,参与初步询价的投资者为328家,配售对象为7752个。据统计,网下全部投资者报价中位数为121元/股;信托公司报价中位数最高,为126.1元/股;合格境外机构投资者报价中位数最低,为108.95元/股。

怡和嘉业本次募投项目预计使用募集资金7.38亿元。按本次发行价格计算,若本次发行成功,预计募资总额为19.18亿元,扣除发行费用后,预计本次发行募资净额17.38亿元,为原计划募资额的2.36倍,超募约10亿元。

怡和嘉业成立于2001年,是一家呼吸健康领域医疗设备与耗材产品制造商,主要产品包括家用无创呼吸机、通气面罩、睡眠监测仪、高流量湿化氧疗仪,并提供呼吸健康慢病管理服务。

2019-2021年,怡和嘉业实现的营业收入分别为2.58亿元、5.6亿元、6.63亿元;实现的归母净利润分别为0.39亿元、2.28亿元、1.46亿元,呈现逐年增长趋势。

2022年1-6月,怡和嘉业经审阅的营业收入为5.63亿元,同比增106.31%,归母净利润为1.52亿元,同比增114.23%。

值得一提的是,怡和嘉业曾与全球领先的家用呼吸机产品生产商瑞思迈存在专利纠纷。

招股书显示,2013年5月及2016年4月,瑞思迈先后向美国南加州地区法院提起诉讼,起诉怡和嘉业及其美国经销商3B公司于美国销售的呼吸机、面罩产品侵犯其专利权。2013年5月、7月以及2016年4月,瑞思迈又先后向美国国际贸易委员会(ITC)提起了指称公司和3B公司在进口贸易中不公平竞争行为的调查申请;同期,瑞思迈还在德国以侵犯专利权为由,对公司提起了相关专利诉讼。

2017年1月,瑞思迈与怡和嘉业、3B公司就相互针对对方所提起的专利诉讼、争议与其他纠纷达成全球和解。根据和解协议,各方于协议生效之日起至2021 年12月31日止的期间内,均不得提出新的专利挑战。

怡和嘉业表示,在与瑞思迈的专利纠纷中,涉诉专利不涉及公司的核心专利技术。公司不能排除瑞思迈向公司提起新的专利侵权诉讼或专利无效申请等专利纠纷的可能。此外,和解协议也已到期,如果瑞思迈不再寻求和解,也不能排除对方会重启专利纠纷、诉讼的可能。

据悉,2019年至2021年,怡和嘉业涉诉产品于其诉讼涉及的国家或地区的合计销售收入分别为348.64万元、23.73万元及0万元,占公司当期销售收入的比例分别为1.35%、0.04%及0%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47