IPO打新观察:泓博医药超募2亿元,均成资产网下报出73.15元/股最高价

10月18日,上海泓博智源医药股份有限公司(简称“泓博医药”)披露了发行公告,确定创业板上市发行价40元/股,发行市盈率43.78倍,而该公司所在行业最近一个月平均静态市盈率为41.69倍。

泓博医药保荐机构及主承销商为中信证券。询价期间,深交所网下申购电子平台共收到292家网下投资者管理的7122个配售对象的初步询价报价信息,报价区间为23.38元/股-73.15元/股。

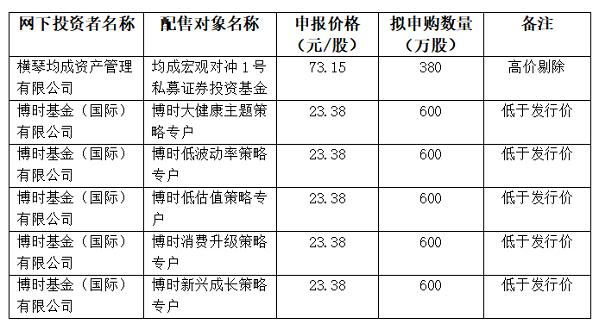

报价信息表显示,横琴均成资产管理有限公司管理的均成宏观对冲1号私募证券投资基金报出73.15元/股最高价,拟申购380万股。博时基金(国际)有限公司管理的5只策略专户产品报出23.38元/股最低价,合计拟申购3000万股。

发行公告显示,19家网下投资者管理的138个配售对象因未按要求提交相关资格核查文件、属于禁止配售范围,报价已被确定为无效报价予以剔除。

经泓博医药和中信证券协商一致,将拟申购价格高于62元/股的配售对象全部剔除;拟申购价格为62元/股、拟申购数量小于600万股的配售对象全部剔除;拟申购价格为62元/股,申购数量等于600万股且申购时间同为10月13日13:59:44:803的配售对象中,按照平台自动生成的配售对象顺序从后往前排列予以剔除。以上过程共剔除80个配售对象,对应剔除的拟申购总量为3.82亿股。

剔除无效报价和最高报价后,参与初步询价的投资者为284家,配售对象为6904个。据统计,全部网下投资者报价中位数为41元/股;信托公司报价中位数最高,为51.8元/股;合格境外机构投资者资金报价中位数最低,为36.75元/股。

泓博医药成立于2007年,是一家新药研发以及商业化生产一站式综合服务商,致力于药物发现、制药工艺的研究开发以及原料药中间体的商业化生产。

本次IPO,泓博医药募投项目预计使用募集资金4.77亿元。按本次发行价格计算,该公司预计募资7.7亿元,扣除发行费用后,预计募资净额约6.86亿元,超出募资需求2.09亿元。

2019年至2021年,泓博医药实现的营业收入分别为2.45亿元、2.83亿元、4.48亿元,实现的归母净利润分别为4725.47万元、4869.14万元、7357.66万元。该公司业绩逐年增长。

2022年1-6月,泓博医药实现营业收入2.06亿元,同比增长8.67%;实现归母净利润2052.14万元,同比下降8.7%。

值得注意的是,泓博医药产品较为单一,超九成收入来自替格瑞洛系列中间体。2019-2021年,该公司替格瑞洛系列中间体销售收入占商业化生产业务比重分别为81.68%、87.16%和91.68%,其他产品如维帕他韦系列中间体、帕拉米韦系列中间体整体销售收入占比相对较低。

泓博医药称,虽然公司未来仍具有生产维帕他韦系列中间体、帕拉米韦系列中间体等产品的能力,且有开发、注册和生产其他产品的计划,但是短期内随着替格瑞洛化合物专利到期,国内外替格瑞洛中间体产品需求量较大,公司商业化生产业务仍然以替格瑞洛中间体产品为主。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26