四大行再创新高,港股红利策略ETF全线飘红,港股央企红利ETF涨超3%、港股通红利ETF和港股红利ETF涨超2%

今日,A股四大行股价持续上涨,再创历史新高,工行、建行、农行、中行均涨超1%。

ETF方面,华夏基金港股央企红利ETF、华泰柏瑞基金港股通红利ETF、汇添富基金港股红利ETF基金、国泰基金红利港股ETF、 万家基金港股央企红利ETF分别涨3.69%、2.68%、2.33%、2.28%和2.21%。

消息面上,近期,摩根资产管理、富达、普徕仕等万亿美元级别资管巨头出手,旗下中国市场基金和新兴市场基金大手笔增持中国银行股。

摩根资产管理旗下基金JPM China A (acc) USD对招行的加仓幅度达到222.7%,而富达旗下的Fidelity Series Emerging Markets Opps对招商银行加仓幅度更是高达1333.7%。除招商银行之外,建设银行、宁波银行亦获增持。

外资最青睐的行业之一是银行股。最新数据显示,三季度,合格境外机构投资者(QFII)重仓银行股,其中南京银行和宁波银行的持股市值接近209亿元,QFII合计持有银行板块市值达570.07亿元,位于重仓行业首位。

外资青睐银行股的另一个原因是银行股的高股息以及盈利能力的回升。最新财报数据显示,六家中国国有大行的净利润同比上升0.9%

富达国际基金经理Jochen Breuer表示,历史数据显示,股息策略可在市场波动期间提供下行保护,带来具有吸引力的长期总回报。纵观过去20年的全球市场,约40%的累积回报来自股息再投资。投资者应关注持续提升股息的高质量公司,并通过严格的估值框架控制风险,具体可关注非美市场红利股的投资价值。

从国债利率走势来看,今日10Y国债收益率继续下行0.15BP至1.69%。微盘股继续下跌,万得微盘股跌逾2%。

中国10年期国债收益率近期跌破2%创出新低,权益资产的性价比在提升。此外年末险资较关注股息率在4%以上的红利资产。例外,小微风格向其他风格的切换,红利风格的表现有望再度占优。

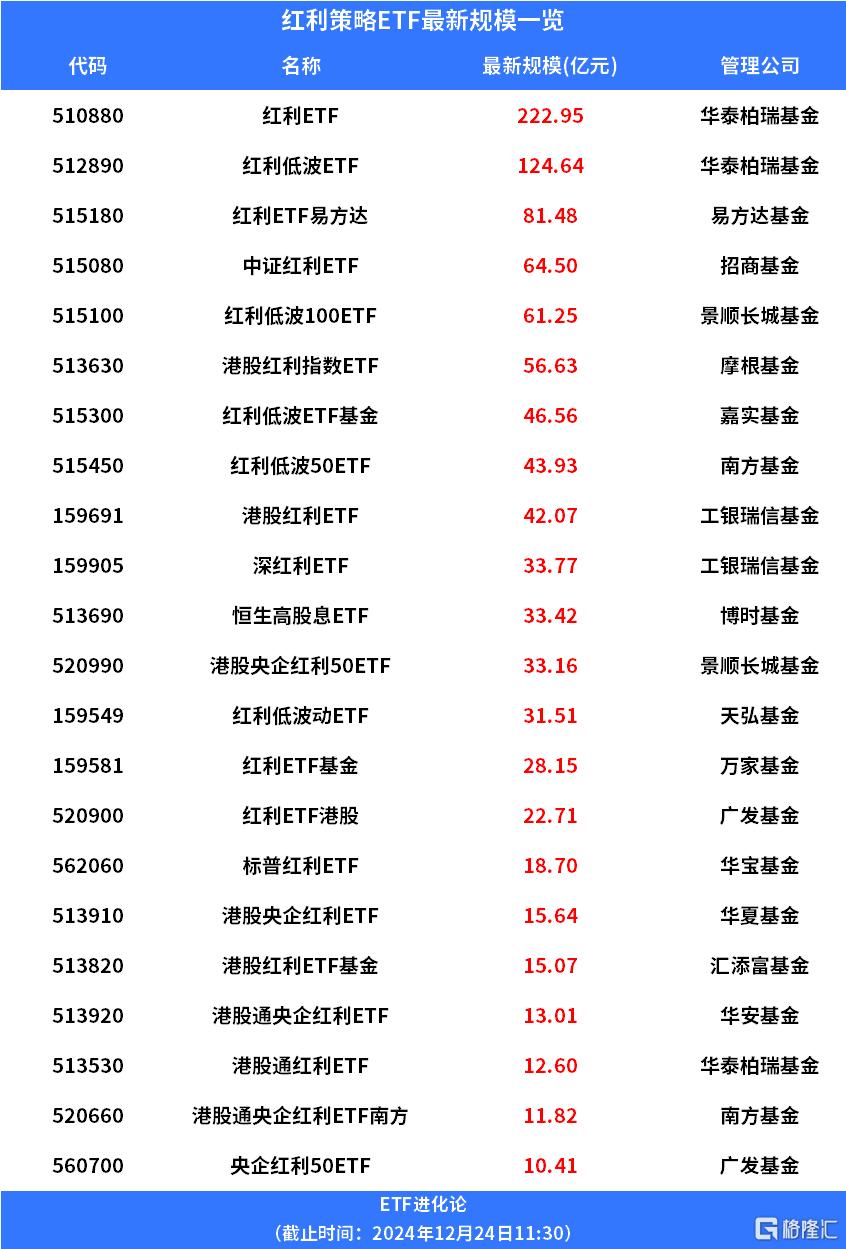

从基金规模来看,目前规模较大的港股红利产品有港股通高股息率ETF、中证港股通高股息精选ETF、中证港股通高股息投资ETF。摩根基金港股红利指数ETF最新规模为56.63亿元。

华泰柏瑞基金红利ETF、华泰柏瑞基金红利低波ETF最新规模为222.95亿元和124.64亿元。

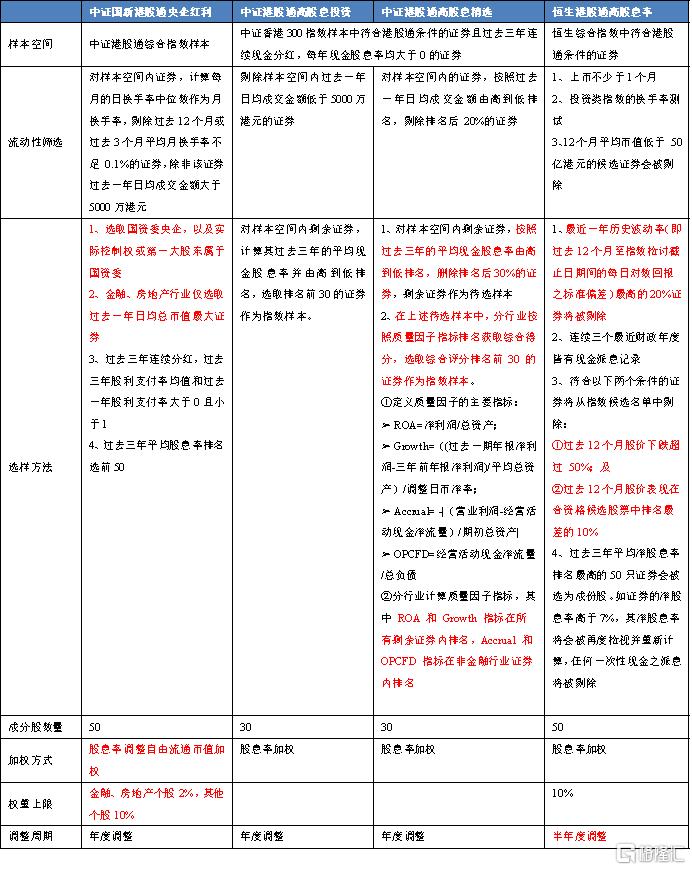

国新港股通央企红利主要集中在央企相对比较强势且分红相对较高的行业,如石油石化、通信、煤炭、公用事业,由于编制方案的限制,在金融和房地产上的权重较低。

港股通高股息投资按照股息率进行选股,因此会相对超配交通运输、银行。

恒生港股通高股息率在编制方案上有微弱差异,包括剔除波动较高、近期表现较差的股票等,虽然也会相对超配交运、金融、房地产,但超配幅度有差别,房地产比例会更高且交运占比相对低。

港股通高股息精选在选股过程中,股息率仅用于负向剔除,选股时使用质量因子进行综合评分,因此会和几个指数有明显差别,会大幅超配非银金融和石油石化,且没有银行。

“国新港股通央企红利”,限制金融、地产的权重,而且“以大为美”,采用自由流通市值加权,石油石化、通信、煤炭,这3大行业占了67.61%的权重。

“恒生港股通中国央企红利”,剔除波动率较高、股价表现不好的股票,然后采用股息率加权,成分股权重差异较小,银行、非银金融占了48.43%的权重。

对比指数股息率,四个指数整体股息率水平较为接近,最新股息率均在6.6%-7.4%之间。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47