突发拉升又跳水!发生什么?

今日市场上演惊心动魄的一幕,13:20分起,港A股全线拉升,沪指、恒指一度翻红,恒生科技指数涨超1%,多只沪深300ETF急速放量,但10分钟后又纷纷跳水翻绿,仿佛无事发生。

市场,到底发生了什么?

1

A股突涨突跌

港A股13:20拉升前,有两则消息在市场上传播:

13:17,一则外媒报道的关于国内明年预算赤字率4%和GDP增长目标为5%左右的消息传播。

13:18,美国当选总统特朗普于美东时间12月16日称,美中两国联手可以解决世界上所有问题。

ETF市场反应更是神速,多只沪深300ETF午后显著放量,13:33,华泰柏瑞沪深300ETF成交额逾41亿元,已超过昨日全天成交额。

但上述涨势支撑不到10分钟就掉头丝滑下跌,截至收盘,A股缩量收跌,全市场成交额1.53万亿元,全市场近4800只个股飘绿。

最终,三只沪深300ETF小幅放量,华泰柏瑞沪深300ETF、沪深300ETF和嘉实沪深300ETF今日成交额分别为54.83亿元、14.13亿元、和13.05亿元,均超昨日成交额。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

抛去午后突涨突跌的异常情况,今日A股似有高低切换的趋势,高位股持续退潮,wind微盘股指数重挫5.8%,两只影视ETF跌逾5%,多只中证2000ETF跌逾4%。

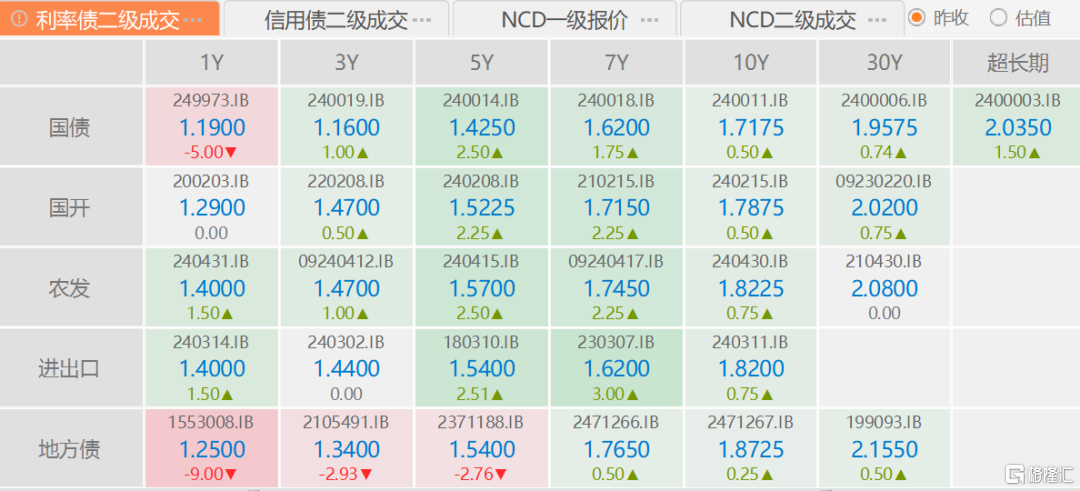

异常火爆的债市也众望所归迎来小幅回调,10Y国债收益率上行0.5BP至1.71%,30Y利率上行0.74BP至1.95%。

前期强势的方向降温后,市场能否迎来新交易主线?

2

A股能否迎来风格切换?

理论上,A股依旧维持充足流动性的情况下,存在高低切换的概率,但问题是什么资金主体会主动选择切换?

有未经证实的市场消息传:“机构投资者这头,一涨就砸盘,不涨也砸盘,就连机构产品管理人也选择去没有机构的地方。”

虽然融资和ETF资金依旧延续净流入的情况,股票型ETF仅在12月就净流入400亿元,但要打破目前“互不接盘”的窘况,作为市场长线资金和耐心资本的代表,险资成为了市场博弈最大的变量。

对险资而言,全市场抢跑货币“适度宽松”的降息预期,国债利率不断创出历史新低,在险资的资本成本2.5%的情况下,债市的配置价值可能无法覆盖固定成本,寻找新出路不得不为之。

险资目前的态度是什么?

近日,四位头部保险资管高管就险资发挥耐心资本作用等问题发表了最新观点。

对于下一阶段的配置,国寿资产副总裁赵晖认为要继续夯实固收投资“压舱石”,其次发挥好权益投资“关键少数”作用,第三,积极寻找另类投资的配置“补位”机会。

对于权益投资“关键少数”作用,赵晖提出了三点:

一是把权益仓位保持在合理水平;二是做好多样化、策略化投资;三是把握好高股息股票配置的节奏,关注波段性和结构性机会。

人保资产副总裁袁新良认为在新政下,明年的权益市场还是值得期待的,具体而言:

一方面要优化结构,增加高分红、OCI资产比例,适当降低波动性;另一方面要加大绝对收益考核。固收方面,一是要把握时机加大利率债配置力度,二是在非标投资方面开展创新,未来非标可能要重点关注REITs、ABS等,这方面要提升能力、布局产品。

太保资产总经理助理赵峰则从股债风险收益比和估值水平来看,认为权益市场已具有长期配置价值,其表示未来随着低利率延续,权益市场对于增厚保险资金收益的作用将更加重要。同时,由于新会计准则的实施,可能需要适当加大OCI账户的配置比例。

华泰资产常务副总经理陈敏也认为险资现在的投资偏债权,未来要向股权转变,向持有基础设施类型资产的股权转变,获取基础设施类资产或公司的分红,将其作为主要的底仓。

3

红利策略ETF迎来资金抢筹

近期资金明显流入高股息的背后,可能是以险资为代表的中长期资金在岁末年初布局红利板块。国内红利类ETF资金上周净流入62.31亿元,近一月直接迎来超百亿资金抢筹。

以债市进入1时代的历史性的时刻——12月2日为统计起始日,截至12月16日,华泰柏瑞红利低波ETF、华泰柏瑞红利ETF和红利ETF易方达等16只ETF合计净流入139亿元。

国投证券策略团队指出,在红利策略ETF的持有人结构中,险资的比例较高,而且在保险机构会计准则的修订后,叠加保险公司开门红产品布局需求,险资增配高股息动力较强。

盘后,国务院国资委印发《关于改进和加强中央企业控股上市公司市值管理工作的若干意见》,要求中央企业将市值管理作为一项长期战略管理行为。

明日,A股盘面会继续迎来切换吗?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47