国金证券:给予大华股份买入评级

国金证券股份有限公司孟灿近期对大华股份进行研究并发布了研究报告《需求延续疲软收入端偏弱,等待未来国内市场回暖》,本报告对大华股份给出买入评级,当前股价为16.45元。

大华股份(002236) 业绩简评 2024年10月25日,公司发布三季报,前三季度实现营收224.50亿元,同比增长0.77%;实现归母净利润25.45亿元,同比下降1.74%。单Q3公司实现营收75.83亿元,同比微降0.80%;实现归母净利润7.35亿元,同比增长19.75%。 经营分析 海外业务与内需形成对冲,收入端总体平稳,阶段性偏弱。单三季度,国内主业延续上半年表现,其中政府业务有所企稳,企业业务受限承压,分销业务探底,创新业务增速较上半年有提升,海外业务表现稳健。 毛利率下降,费用管控相对较好,前三季度和单三季度毛利率分别为40.81%、39.90%,同比分别下降1.84pct、2.37pct,预计受大环境需求偏弱影响。前三季度研发、销售、管理、财务费用率分别为13.20%、15.67%、3.53%、-1.08%,同比提升0.93pct、提升0.29pct、下降0.35pct、提升0.31pct。单三季度持有的金融产品及股权受资本市场提升有一定收益,剔除非经常性损益影响,单三季度实现归母扣非净利润4.99亿,同比下降22.91%。 国内市场预期回暖改善,与移动等合作深化具备潜力,国内主业方面,政府业务相比前期谨慎状况有所变化,预期逐步缓慢回暖好转;企业业务受益于央国企丰富的数字化转型需求,从公共安全转入生产安全,从生产的外围系统深入核心系统;分销业务公司持续提升渠道覆盖度,拓展新合作伙伴,建设分销队伍,回暖有待市场需求进一步复苏;境外金砖国家和一带一路国家需求持续旺盛;创新业务增速提升,具备发展潜力。公司与移动等合作伙伴共同打磨产品,业务落地具备良好潜力,提供经营增长弹性。 盈利预测、估值与评级 根据公司三季报情况及未来国内市场需求回暖的预期,我们调整公司2024~2026年营业收入预测为329.7/356.1/386.7亿元,同比增长2.34%/7.99%/8.61%;预测归母净利润为31.9/38.9/45.7亿元,同比增长-56.63%/21.66%/17.64%,分别对应17X/14X/12XPE,维持“买入”评级。 风险提示 国内宏观复苏不及预期的风险;地缘政治环境趋紧的风险;汇率波动的风险。

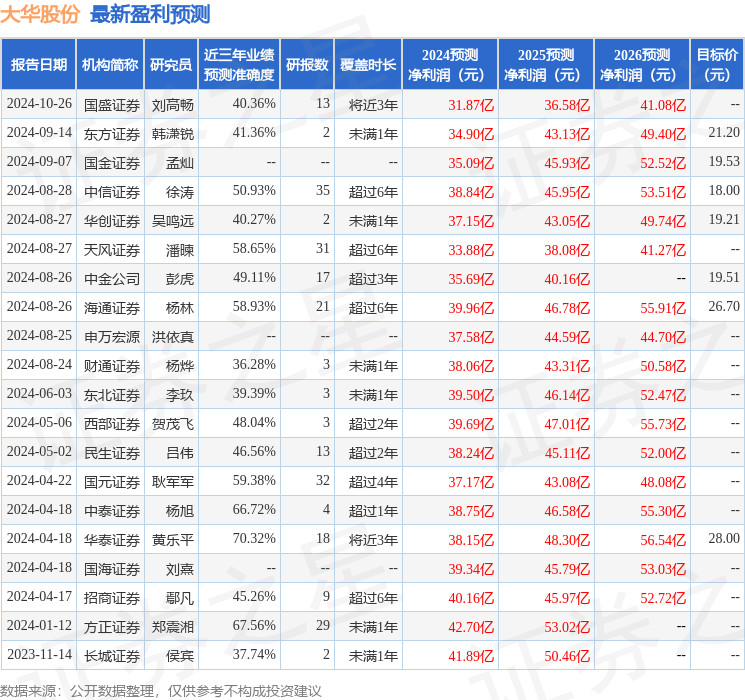

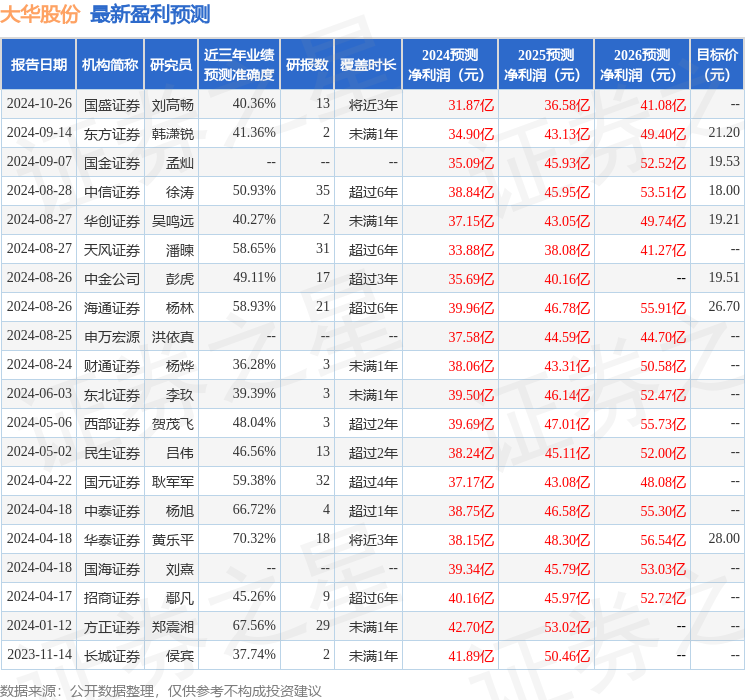

证券之星数据中心根据近三年发布的研报数据计算,华泰证券黄乐平研究员团队对该股研究较为深入,近三年预测准确度均值为70.32%,其预测2024年度归属净利润为盈利38.15亿,根据现价换算的预测PE为14.18。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级6家,增持评级3家;过去90天内机构目标均价为20.71。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47