国金证券:给予杰瑞股份买入评级,目标价位36.97元

国金证券股份有限公司满在朋近期对杰瑞股份进行研究并发布了研究报告《国产压裂设备龙头,海外远航绘新篇》,本报告对杰瑞股份给出买入评级,认为其目标价位为36.97元,当前股价为32.6元,预期上涨幅度为13.4%。

杰瑞股份(002353) 投资逻辑: 国内压裂设备、固井设备龙头,24H1新签订单同比+18.9%。根据公司公告,2023年公司压裂设备、固井设备占全国50%以上份额,稳居市占率第一的龙头地位。24H1公司实现收入/归母净利为49.6/10.9亿元,同比-8.5%/+6.8%,利润保持正增长。受益于海外需求高景气,24H1公司新签订单为71.8亿元,同比+18.9%。 国内:“三桶油”资本开支保持稳健,公司有望受益于电驱压裂需求扩张。非常规油气景气度高:24年“三桶油”资本开支预算为5610亿元,维持高位水平;根据Rystad Energy预测,2025年国内致密/页岩油、非常规天然气产量将相对23年提升15.9、10.1pct。根据《国内电驱压裂经济性和制约因素分析》测算,电驱相对柴驱标准机组购置成本、能耗成本可降低45%、31%,成本优势突出,渗透率有望继续提升。公司压裂设备国内市占率超50%,23年中标中石油全部电驱压裂设备采购(带量)共37台,在国内市场具备较强的竞争优势,有望受益于电驱替代柴驱浪潮。 海外布局持续兑现,北美电驱压裂订单加速。1)空间大,景气度高:根据Spears&Associates,23年海外油服市场规模超2700亿美元,占全球90%以上。根据各公司公告指引,24年海外头部油气公司资本开支将达1179.2亿美元,同比+4.1%。2)深度布局中东辐射中亚,设备、EPC项目两开花:公司固井、连续油管等高端装备竞争力强,在中东市占率逐年提升;24H1公司在中亚获最大单笔设备订单后,9月又获巴林22亿元天然气EPC订单。3)北美需求景气度高,电驱压裂成功突围:我们测算24-26年北美电驱压裂设备更新需求为15.8/22.1/42.3亿元。公司电驱压裂设备单机水马力最高达8000HHP,优于海外头部公司。24年7月公司又获北美老客户电驱压裂设备订单,电驱压裂成功突围。24H1公司海外收入为23.8亿元,毛利率为37.2%,高于国内的34.6%,预计随着中东高端装备市占率提升、北美电驱压裂订单释放,海外收入有望继续提升,带动公司整体盈利能力提升。 盈利预测、估值和评级 我们预计24-26年公司营收为142.86/169.16/191.64亿元、归母净利润为27.03/32.08/37.31亿元,对应PE为11/10/8倍。给予公司24年14倍PE,对应目标价36.97元,首次覆盖给予“买入”评级。 风险提示 原油、天然气价格大幅波动风险;原材料价格上涨风险;汇率波动风险。

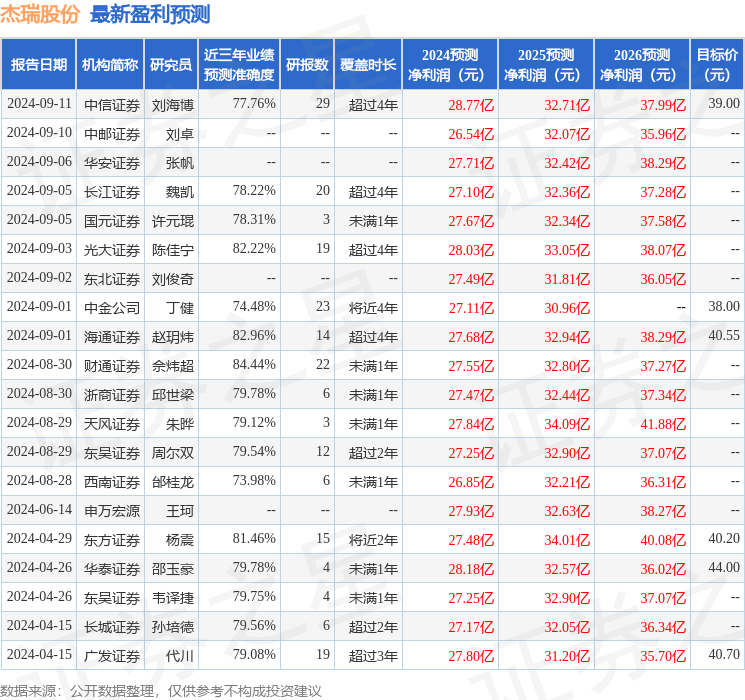

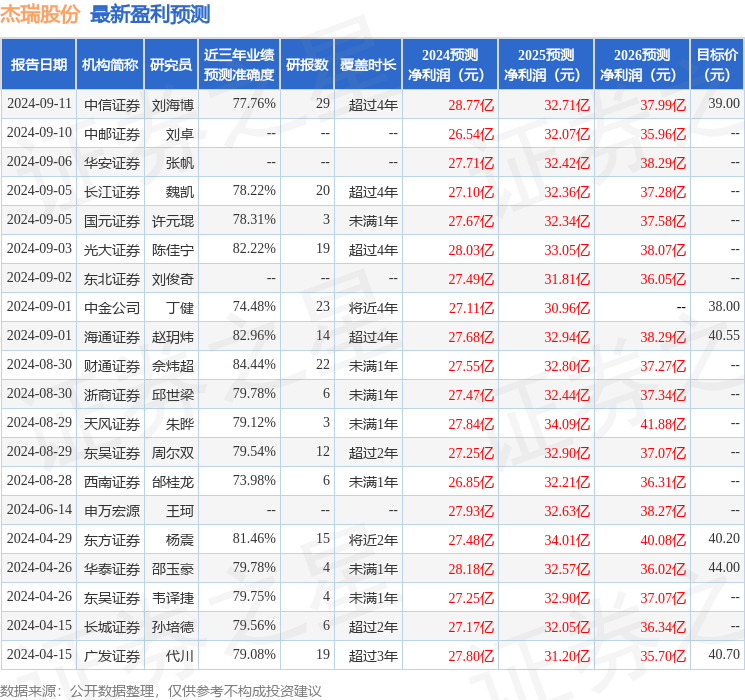

证券之星数据中心根据近三年发布的研报数据计算,财通证券佘炜超研究员团队对该股研究较为深入,近三年预测准确度均值高达84.44%,其预测2024年度归属净利润为盈利27.55亿,根据现价换算的预测PE为11.19。

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级14家,增持评级5家;过去90天内机构目标均价为39.95。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47