暴涨150%!中东土豪盯上“千亿”房企

周末,一则消息震惊了地产界,紧接着今天早盘便迅速发酵。

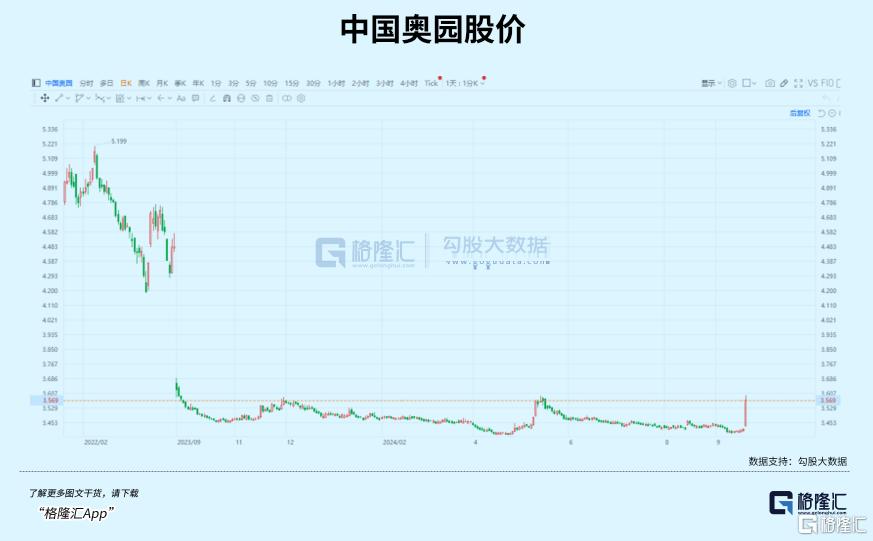

港股中国奥园开盘立刻暴涨,盘中涨幅一度接近150%!甚至带动了内房股持续回暖。

什么样的消息引发股价巨震?

老牌粤系房企等来了自己的白武士,一家中东投资机构(Multi Gold Group Limited)。根据协议,转让完成后Multi Gold将成为单一最大股东。继上半年阿尔扎比等机构拯救了王健林的万达商管后,新交易给仍然低迷的地产市场和企业续上一些积极的回音。

而这背后,又是中东土豪在中国资产上买买买。

他们的产业投资,将触角伸到了国内地产链,而且这个纵深,意味着什么?

01

虽然名气不如阿布达比、科威特投资局等主权财富基金响亮,Multi Gold也是阿联酋的专业投资机构,管理人架构中有在阿联酋颇具影响力的本地家族成员参与。

基金唯一董事兼最终实益拥有人Alobeidli,在阿联酋房地产投资领域颇具经验,此前担任过多家公司的行政总裁,履历背景和地产是沾了边的。

公司公告

这次交易的最大看点,也就是随着该基金成为公司单一最大股东,Alobeidli将进入董事局并获取董事局主席席位。而创立奥园28年之久的原控股股东郭梓文则交出了经营指挥权。

奥园何至于此?如今地产市场行情大家有目共睹,民营企业,不管过去曾经多么叱咤风云,如今基本都在艰难求生。

2019年奥园销售曾经突破千亿,跃居全国销售前30强,吃过了一轮行业红利。但随后的下行周期却令公司却陷入了资不抵债的困境,从2022年4月起,股票停牌了17个月。

去年下半年,经过多方协调,奥园的61亿美元京外债重组方案终获通过,是继融创之后另一家出险房企。

虽然净资产得以暂时增厚,负债率暂时下降,但现金家底还是很薄弱,上半年营业额下滑了56.9%,净利润刨除重组收益,实际上还是亏损的。

现在的奥园,只是刚刚度过了危险期,并不意味着已经正轨,然而此时管理层把这个摊子转给了中东土豪来接手。

而中东资本选择在这个时候对地产行业下注,今年也不是首例。

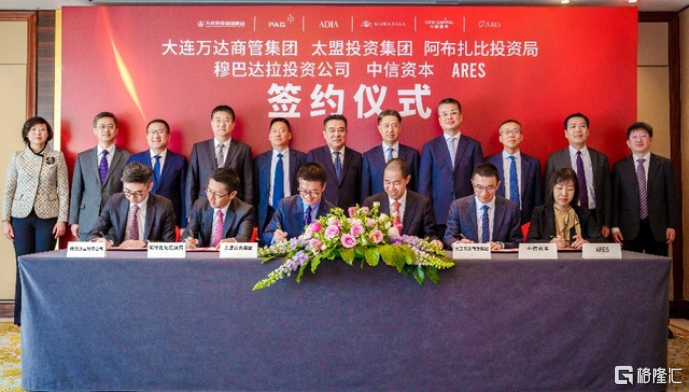

今年3月,中东第一主权财富基金阿布扎比投资局、穆巴达拉投资公司就联合了中信资本、太盟投资集团等机构向王健林的万达商管投下600亿人民币,一齐换取60%的股份。

此时万达商管四度向港交所递表没成功,面临着对赌资金压力,而中东土豪又做了一次白武士。

中东资本参与投资万达商管 来源:万达

仔细一看,土豪们雪中送炭的例子真不少,包括去年的蔚来李斌,先后两次拉到了阿布扎比33亿美元的战略投资,成为蔚来的大股东,虽然实控人依然是李斌,但阿布扎比也保留了提名董事的权利。

注资可谓极大缓解了蔚来的资金困难,换电站和汽车研发,产品推广都需要资金投入,虽然股价回报还是亏的,但蔚来今年月销量已经平稳站到了两万辆台以上,中低价位的子品牌乐道也已经发布,完善了这家公司的产品矩阵。

这也说明,土豪的钱没白花,起码看中的执行力到位。

但奥园做的可不是新能源,而是住宅地产,这家机构选择奥园这个烂摊子,而且已经切入了经营管理,难道又是中东战投的一步大棋?

截至上半年,奥园在粤港澳大湾区的土地储备总建筑面积达到了约576万平方米。据媒体报道,奥园公司董事会可能看了现有或者未来的业务合作机会,而这家基金也可能希望通过这次投资,向潜在中国买家推荐阿联酋及中东地区的房地产相关产品。

想想奥园曾经最高三百多亿的市值,如今打骨折让出,中东土豪抄得那是相当便宜,若后续经营走上正规,能带来的回报空间是十分丰厚的。

另一个维度来看,从扎堆产业投资,到成为上市公司的白武士,中东扫货的节奏越来越快,而且算盘越来越精,也愈发注重合作机会。

02

现如今,越来越多的中东资本在中国设立办公室,看好中国市场未来的长远发展,在中国参与投资,覆盖新能源、硬科技、生物医药、数字化建设、精细化工等领域。

目的不外乎几个,继续享受中国经济增长,行业发展的红利,同时通过合作填补自身发展的短板,寻求更多的资源流入。

去年港交所总裁曾表示,预计到2030年,中东主权基金的规模将从目前的4万亿美元增长150%至10万亿美元,其中超过10%到20%的投资将投向中国。

全球十大主权财富基金中有六家来自中东,仅去年6月以来,一年之间中东主权财富基金在中国的投资规模翻了5倍,多达70亿美元。

阿布扎比投资局和科威特政府投资局在A股都格外活跃,截至今年二季度末,这两家主权基金新进成为二十余家上市公司的十大流通股东。

总的来看,中东资金对A股大市值、知名度高的公司有着偏好,而且覆盖的行业领域更加多元化,除了原先聚焦的能源、有色金属,互联网等领域,还增加了像医药生物、电子制造、甚至地产等链条。

像今年上半年,中东资本就参与了像荣盛石化、辐联科技、大华股份、联想集团等上市企业的投资。

除了持股变动,两国优势产业链的上下游合作也在加深。譬如今年3月,沙特石油巨头沙特阿美以246亿买入荣盛石化10%,根据协议,沙特阿美向荣盛石化子公司供应48万桶/日的原油,为期20年。

9月11日,双方合作继续推进,沙特阿美和荣盛石化洽谈对互相子公司的收购,可以视为从上游石油资源到中游炼化的深度绑定。四大民营石化巨头里,已经有三家同沙特阿美谈及合作。

在中东资本的影响力加持下,各行各业的上市企业同来自中东企业、机构的合作也日益频繁。

譬如近期久立特材发布公告称,其全资孙公司与阿布扎比国家石油公司签订总长度约92公里的管线钢管供应合同,总价约5.92亿欧元(约人民币46亿元),那么一年大约就能贡献23亿元的营收。

物流方面,去年极兔快递成为沙特第20家跨境清关与本地派送的牌证合一的正式持牌运营机构,正式进入沙特市场,提升电商送货效率。

还有计算机领域,阿里云沙特合资公司更是在沙特首都利雅得建立了2个数据中心,未来还将在中东地区布局16个数据中心,推动该地区的数字基础设施建设。

这些投资合作不仅仅为中东国家换来资本收益,更推动中国企业向中东地区输出成功的中国制造经验,其实促成了一场“双向奔赴”。

中国新兴产业,例如新能源、生物制药等尚处于增长红利期,中东资本除了捕获了这些新兴产业从0到100的成长回报,还寄希望于将中国的技术能力引入本国市场,完成经济结构转型,所以走向中东的出海投资机会,也是必须重视的。

沙特早在2016年提出的《愿景2030》中就宣布,到2030年时沙特要转型成为一个多元化经济体,不再完全依赖石油收入。但他们的输出重点真正在于那些自身业务能够帮助完善本国产业链,将技术和人才带去沙特长期发展的企业,才会获得资本青睐。

今年以来,光伏领域已经踏出了这一步。

沙特政府采取联姻的方式,和中国企业一起开拓本土光伏市场。譬如,今年像协鑫科技、TCL中环、晶科能源、均达股份纷纷宣布要在中东投资建厂,设立分支结构,这个阵容其实覆盖了整条光伏产业链,而非单个环节出海。

这也说明,未来中东的合作方向或已经明确,把招商引资,本地化经营变成合作的一项条件,趋向于取我们的“长”,补他们的“短”,以及实现一些有价值的资源共享。

03

总的来说,这几年中东土豪在中国的盘子铺得更大,纵深也在延长。

看似中东买家实现了抄底,做了白衣武士。

但对于他们来说,两国房地产市场毕竟存在差异,政策和监管环境要求可能并不一致,投资者还是要谨慎看待困境反转的确定性,因为一着不慎就可能“水土不服”。

反过来,中国企业出海也是一样的道理,需要多留意政策变化对业务产生的影响。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47