天风证券:给予德赛西威买入评级,目标价位129.85元

天风证券股份有限公司缪欣君,邵将近期对德赛西威进行研究并发布了研究报告《定增扩产彰显公司增长信心》,本报告对德赛西威给出买入评级,认为其目标价位为129.85元,当前股价为92.77元,预期上涨幅度为39.97%。

德赛西威(002920) 事件:公司于9月6日发布了《2024年度向特定对象发行A股股票预案》,拟向不超过35名(含35名)的特定对象发行股票。 具体内容包括: 募集金额:不超过45亿元(含本数) 发行数量:不超过公司本次发行前总股本的30%,即不超过166,501,830股(含本数) 募集用途: 1)德赛西威汽车电子中西部基地建设项目(一期):预计总投资19.6亿元,拟投入18亿元,项目建设期为48个月,主要进行成都厂房建设,用于生产仪表、中控显示屏、座舱域控平台等智能座舱系列产品; 2)智能汽车电子系统及部件生产项目:预计总投资29.12亿元,拟投入募集资金19.8亿元,项目建设期为60个月,主要用于在惠州引入先进的生产设备,以及招聘高素质且经验丰富的生产及管理人员,扩大汽车电子产品产能; 3)智算中心级舱驾融合平台研发项目:预计总投资8.71亿元,拟投入募集资金7.2亿元,计划在惠州和成都进行建设,建设周期为36个月。其中,智算中心主要为公司目前客户新项目定点订单所涉及的高阶智能化产品开发提供算力支撑;舱驾融合平台研发项目则是对软硬件融合、高阶智能化功能集成以及舱行泊一体化技术进行前瞻性布局。 我们认为,公司此次定增扩产彰显对在手订单以及后续订单的充足信心。截止24H1,公,中西部基地项目在成都正式启动、惠南二期智能工厂正式启用、德赛西威西班牙智能工厂举行奠基仪式,公司正在全球多个地区形成生产制造能力,为后续国内及出海订单增厚信心。 盈利预测与投资建议:在汽车智能化高景气度的驱动下,公司作为国内域控制器厂商龙头,有望进一步受益。同时,随着公司在海外工厂建设进度的完善,有望进一步提升公司海外业绩收入,与国内市场齐头并进。预计24-26年公司实现收入285.70/359.81/442.80亿元,实现归母净利润20.62/27.18/34.72亿元,EPS分别为3.71/4.90/6.26元/股,给予公司24年PE35X,维持目标价129.85元,维持“买入”评级。 风险提示:下游客户销量不及预期;海外市场推进不及预期;产品落地不及预期;汇率波动风险。

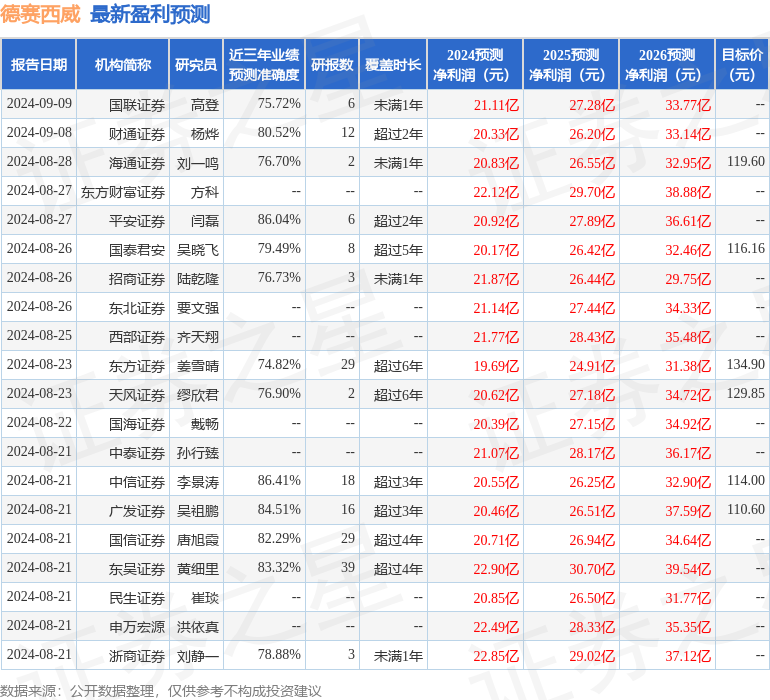

证券之星数据中心根据近三年发布的研报数据计算,中信证券李景涛研究员团队对该股研究较为深入,近三年预测准确度均值高达86.41%,其预测2024年度归属净利润为盈利20.55亿,根据现价换算的预测PE为25.22。

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级23家,增持评级6家;过去90天内机构目标均价为120.08。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47