财信证券:给予银轮股份买入评级,目标价位24.5元

财信证券股份有限公司杨甫,翁伟文近期对银轮股份进行研究并发布了研究报告《业绩稳定增长,第三曲线业务顺利推进》,本报告对银轮股份给出买入评级,认为其目标价位为24.50元,当前股价为16.45元,预期上涨幅度为48.94%。

银轮股份(002126) 投资要点: 事件:公司发布2024年半年度报告,2024H1公司实现营业收入61.52亿元(同比+16.90%),归母净利润4.03亿元(同比+41.13%),扣非净利润3.64亿元(同比+40.78%),经营活动净现金流3.54亿元(同比+114.19%);其中2024Q2公司实现营收31.82亿元(同比+17.55%/环比+7.17%),归母净利润2.11亿元(同比+33.34%/环比+10.37%),扣非净利润1.85亿元(同比+24.77%/环比+3.31%)。 第一、第二曲线业务稳健发展,公司盈利能力持续提升:盈利端2024H1公司实现毛利率21.23%(同比+0.68pcts)。分行业来看,公司乘用车及商用车、非道路产品分别实现营收31.82亿元(同比+36.41%)、23.35亿元(同比-1.54%),占公司营收比重分别为51.73%(同比+7.50pcts)、37.96%(同比-8.20pcts),毛利率分别为16.90%(同比+0.35pcts)、25.91%(同比+2.77pcts),乘用车业务快速增长,商用车及非道路业务基本保持稳定。公司销售毛利率提升明显主要得益于商用车、非道路产品毛利率的大幅提升及乘用车产品销量提升产生的规模效应。费用端,2024H1公司销售、管理、研发、财务费用率分别为2.61%/5.27%/4.61%/0.56%,同比分别+0.52/-0.13/+0.05/-0.28pcts,得益于产品销量提升产生的规模效应及公司在降本增效方面作出的努力,公司费用管控得当;销售费用率增加主要由产品三包费用增加导致。 海外业务及第三曲线工业/民用业务推进顺利,未来将贡献公司业绩增长新动力:今年上半年公司北美经营体实现营收7.06亿元,同比+50.67%,净利润1785.33万元,同比扭亏为盈;欧洲经营体实现营收0.86亿元,同比+90.70%,净利润-741.17万元,同比大幅减亏,公司海外业务盈利能力明显改善。报告期内公司新获取超130个项目,根据客户需求及预测,生命周期内新获项目达产后将为公司新增年销售收入约41.43亿元;其中国际订单占比46.02%,约19.07亿元。随着公司海外产能布局的逐步推进,新项目持续导入,海外业务的增长将在未来为公司业绩增长提供新动力。第三发展曲线工业/民用业务方面,上半年公司突破了4家战略客户、2家大客户:在储能热管理领域,公司获得了阿里斯顿、比亚迪、中车、阳光电源等项目。在低空领域,公司获得某知名客户低空飞行器热管理项目。在数据中心领域,公司获得国际著名机械设备公司数据中心备用电源超大型冷却模块及数据中心整体解决方案服务商的订单,为客户提供BTB算力中心的液冷散热系统,并与多家国内外知名科技公司逐步建立项目开发合作关系。数字能源新项目达产后预计将为公司新增年销售收入总计约5.84亿元。随着项目逐步落地,公司工业及民用业务将在未来几年将保持高速增长。 投资建议:我们预计2024-2026年公司营收为134.04亿元、159.18亿元、192.03亿元,实现归母净利润8.08亿元、11.06亿元、14.76亿元,对应同比增速为31.99%、36.93%、33.44%,当前股价对应2024年PE为16.66倍。考虑公司热管理传统业务的稳定性,新能源业务的高速发展,供应链出海带来的成长性以及民用/工业领域业务的拓展性,我们看好公司的中长期发展,参照同行业公司给与2024年市盈率区间20-25倍,合理区间为19.6-24.5元,维持“买入”评级。 风险提示:宏观经济波动风险,原材料价格波动风险,市场竞争风险,汇率波动风险,新能源汽车销量不及预期。

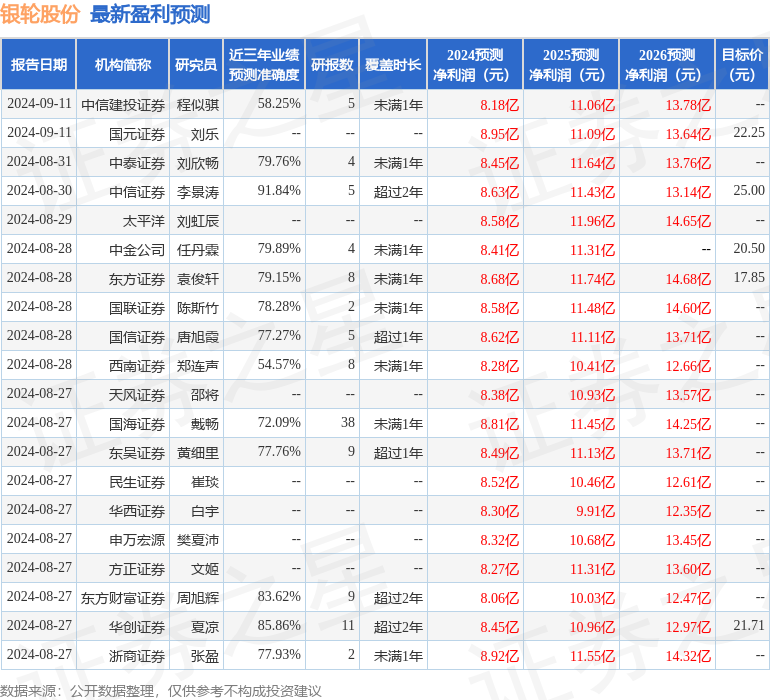

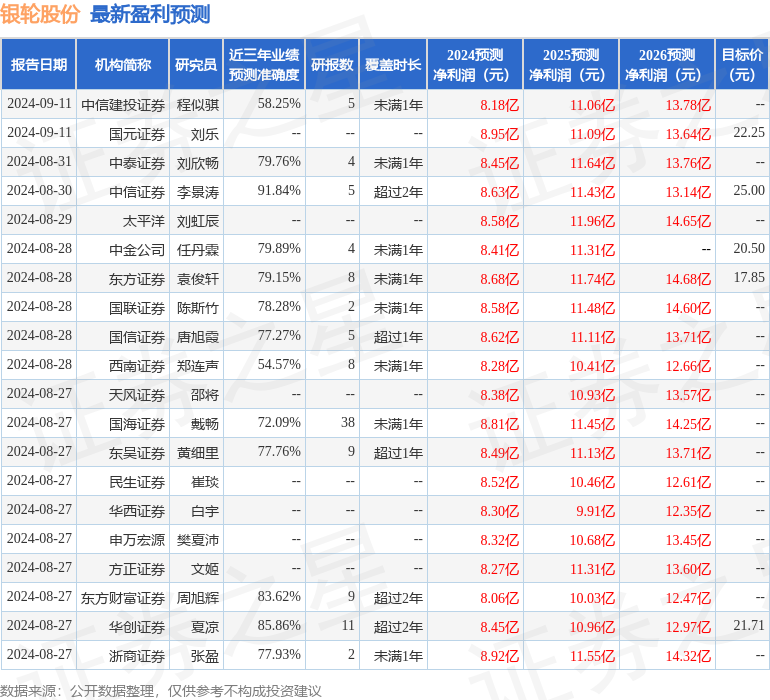

证券之星数据中心根据近三年发布的研报数据计算,中信证券李景涛研究员团队对该股研究较为深入,近三年预测准确度均值高达91.84%,其预测2024年度归属净利润为盈利8.63亿,根据现价换算的预测PE为15.09。

最新盈利预测明细如下:

该股最近90天内共有28家机构给出评级,买入评级25家,增持评级3家;过去90天内机构目标均价为21.54。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47