天弘科技疲软的议价能力

天弘科技因为营收的大幅增长而备受市场瞩目。但是,有外国分析师认为,因为大客户占据了太高的收入比例,其议价能力堪忧。

作者:Bashar Issa

投资论点

天弘科技的董事长兼首席执行官Rob Mionis管理着全球42个制造设施,任务繁重。但也许他最希望得到的是来自客户的应有尊重。

天弘科技的净利率通常处于中个位数(4%-6%),几乎无法补偿其承担的风险,坦率地说,是天弘科技为保持客户产品上架和商业模式运行所做的努力。

按时付款将是一个伟大的开始,这样Mionis就不必将天弘科技的应收账款出售给银行以释放现金流动性,以资助其营运资本。让Mionis先生了解未来的需求将非常有帮助,这将使他能够更好地优化生产线、员工水平和员工时间表,以提高效率和回报。

对于这位明年将庆祝其担任首席执行官十年的60岁加拿大人来说,并非一切都失去了。作为天弘科技的负责人,他去年的年薪为1200万美元(主要是股票补偿),以运营价值6610万美元(包括188个ROU)的天弘科技制造设施,这些设施在全球拥有26500名员工。

薪水很丰厚,代价是Mionis还忙于平衡库存风险,优化投资回报率,担心应收账款的回收,并要求现金存款以帮助公司维持库存,同时还在与占天弘科技收入三分之二的10个大客户谈判合同,通常处于弱势地位。

最近收入激增有很多值得喜欢的地方。对于投资者来说,它推动了壮观的市场运行。但对于Mionis来说,这意味着更多。大部分收入增长归功于一个超大规模AI云客户,该客户为供应链管理带来了全新的、协作的方法,与天弘科技紧密合作,管理生产水平和优化运营。这个客户的名字是保密的,它还在泰国与天弘科技共同建设生产设施。

公司概况

天弘科技是一家电子制造服务“EMS”公司。它们设计、构建和测试电子组件,此外还为其客户提供供应链服务。

该公司以其可靠性和低成本而闻名,吸引了顶级原始设备制造商“OEM”的业务。它们将思科、戴尔、惠普企业、阿尔卡特、EMC公司和IBM都是其客户。

尴尬的议价能力

天弘科技的库存风险如此严重,以至于它根据客户成功的机会选择客户。该公司根据客户需求预测购买材料和组件。如果客户取消、延迟或减少订单,天弘科技最终会积压过多的库存。鉴于其产品的高度定制性,这是一个大问题。

在谈判桌上,公司通常处于弱势地位,无法迫使其客户承诺最低购买量,即使他们这样做,也不超过30至90天。然而,天弘科技必须与其他制造商在价格上竞争,这迫使它从自己的供应商那里承诺最低订单量。

公司花费大量时间和精力试图保持生产线满负荷运转,以实现所有工业公司寻求的杠杆效应。对于没有历史或记录来帮助天弘科技管理其营运资本或优化产能的新客户来说,风险加剧。

这也是天弘科技只有10个大客户的原因之一,这些客户占其销售额的三分之二。

但事实上,天弘科技提供了成本和质量之间的完美平衡。他们的设施照片展示了帮助他们服务高科技终端市场的精密设备,包括航空航天和国防,半导体,外科和测量设备。

他们现在的重点是提高他们的设计和工程能力,以获得更多利润丰厚的联合设计制造“JDM”合同,这使他们成为端到端的EMS,这将它们与传统的原始设计制造商“ODM”区分开来,后者与天弘科技竞争制造合同。

公司的弱势议价地位和护城河在其资产负债表上显而易见。天弘科技的速动比率,定义为现金超过短期资金义务,还有待提高。从历史上看,它通过出售应收账款来融资营运资本,对客户加速付款几乎没有影响力,而其供应商则要求最低购买量和快速付款以获得必要的价格折扣,使天弘科技在一个利润微薄的行业中保持竞争力。平均而言,天弘科技在2024年第一季度等待70天才能收取客户账单。这比2024年第二季度的60天有所增加。另一方面,应付账款天数,衡量天弘科技支付账单的天数,从2024年6月的68天减少到58天。截至2024年6月,公司的现金余额为4.34亿美元,相对于22亿美元的短期债务。

因此,很明显公司存在营运资本问题。但说实话,除此之外,天弘科技资本充足,长期债务仅为6.8亿美元,相对于5亿美元的TTM EBIT。

净利润的起伏

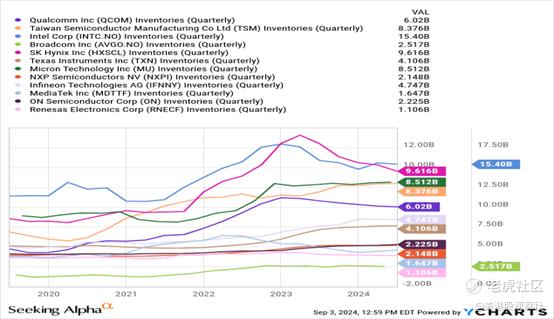

天弘科技的收益与客户订单量的波动有关,而客户订单量又受到客户库存水平和产品生命周期的影响。有时它们拥有强劲的销量或高利润的产品组合,有时则不然。这反映在下面的曲线图中。

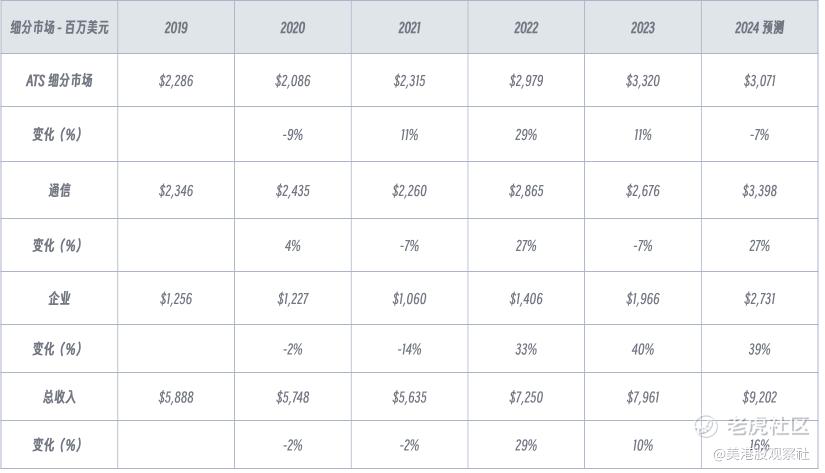

当前产品组合 - 高增长

基于年初的疲软,ATS部门(包括医疗保健、航空航天和国防以及半导体终端市场)的收入可能会在2024年下半年下降。除了人工智能芯片,各种用途的半导体也一直在仓库里等待订单。虽然库存水平有所下降,但仍处于历史高位。在这些积压的订单被清除之前,新订单将受到抑制。

电动汽车充电计划在2022年和2023年初提振了天弘科技的销量,但也没有显示出反弹的迹象。这也给ATS部门今年的销售预测泼了个冷水。

由于对高性能400G的巨大需求和数据中心中使用的800G交换机的市场渗透率不断增长,通信领域有望在2024年大幅增长。管理层也在准备一个更新的平台来制造1.6T交换机。

企业部门也没有放缓的迹象,根据截至2024年6月的六个月收入年化预测,今年销售额将增长39%。

总体而言,今年预测有16%的总销售增长。

估值

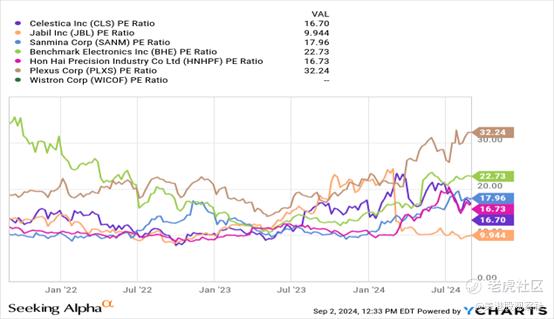

EMS市场本质上是不稳定的,由于客户产品生命周期的影响,收益波动。再加上微薄的毛利率刚刚超过个位数,以及从运营和宏观经济角度可能出错的不确定因素。

从历史上看,由于积极的股份回购计划支撑了每股收益数字,公司的市盈率为9倍。如今,天弘科技的交易价格为14倍(16倍TTM),处于行业平均水平。

总结

天弘科技正受益于数据中心超大规模客户的异常需求增加,他们将现金投入到周期性的资本项目中。

上行动力是现在看到的收入增长更具可持续性。例如,有人可能会说,美国正在经历一场由政府实施补贴方式变化所引发的基本工业浪潮,通胀减少法案和芯片法案强调了美国制造,以获得政府福利资格。虽然资本支出是周期性的,但天弘科技的客户基础更广泛意味着未来平均收益更高。

虽然推动最近收入增长的天弘科技数据中心超大规模客户目前仅从天弘科技采购,但这一更广泛趋势与原始设备制造商多样化其供应链有关,将一些制造合同分配给天弘科技等公司,而不是完全依赖传统的原始设计制造商,因为他们从疫情后的供应链紧缩中吸取了教训。

此外,乐观的原因是基于天弘科技的前瞻性市盈率与同行的可比性。即使天弘科技的未来收益平均稳定在每股4美元左右,这是AI热潮之前其历史平均水平的三倍,其估值仍然与同行相当。

$天弘科技(CLS)$