新能源汽车零部件供应商富特科技IPO:发行价14元/股,募资额缩水近6亿元,中海基金网下报出1.33元最低价

日前,浙江富特科技股份有限公司(以下简称“富特科技”)披露了发行公告,确定创业板上市发行价14.00元/股,对应市盈率为16.82倍,低于中证指数有限公司发布的同行业最近一个月静态平均市盈率19.29倍。

富特科技保荐人(主承销商)为国泰君安证券。网下询价期间,深交所网下发行电子平台收到263家网下投资者管理的5644个配售对象的初步询价报价信息,报价区间为1.33元/股- 18.10元/股。

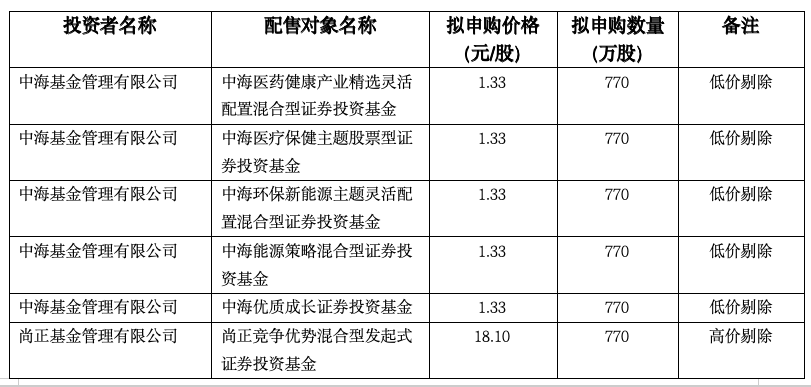

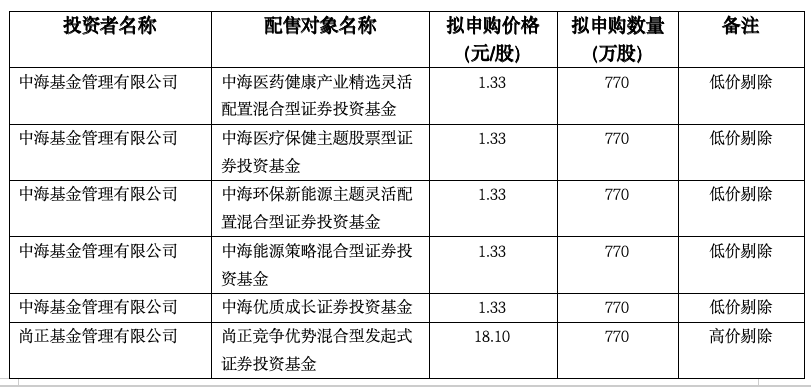

报价信息表显示,网下询价中,中海基金管理有限公司管理的5只基金产品报出1.33元的最低价,被低价剔除;尚正基金管理有限公司管理的1只证券投资基金报出18.1元最高价,被高价剔除。

剔除无效报价后,经富特科技和保荐人协商一致,在剔除不符合要求投资者报价的初步询价结果后,协商一致将拟申购价格高于15.78元/股(不含15.78元/股)的配售对象全部剔除;拟申购价格为15.78元/股,且申购数量小于770万股(不含) 的配售对象全部剔除。以上过程共剔除56个配售对象。

剔除无效报价和最高报价后,参与初步询价的投资者为255家,配售对象为5577个,全部符合《初步询价及推介公告》规定的网下投资者的参与条件。据统计,所有网下投资者报价中位数为15.08元/股;基金管理公司报价中位数最低,为14.9元/股;期货公司报价中位数最高,为15.57元/股。

富特科技招股意向书中披露的募集资金需求金额为9.26亿元,本次发行的发行价14.00元/股、对应募集资金总额为3.89亿元,扣除预计发行费用8431.96万元(不含增值税)后,预计募集资金净额为3.04亿元,较原计划募资额缩水近6亿元。

公开资料显示,富特科技是一家主要从事新能源汽车高压电源系统研发、生产和销售业务的国家级高新技术企业,主要产品包括车载充电机(OBC)、车载DC/DC 变换器、车载电源集成产品等车载高压电源系统,以及液冷超充桩电源模块、智 能直流充电桩电源模块等非车载高压电源系统。

据招股书,广汽集团、长城汽车、蔚来汽车、易捷特(东风和雷诺-日产合资公司)、雷诺汽车、日产汽车、小鹏汽车、小米汽车、上汽集团、比亚迪、长安汽车、零跑汽车、Stellantis等国内汽车公司均是其客户。

2021年至2023年,富特科技实现的营业收入分别为9.64亿元、16.5亿元、18.35亿元,实现的归属于母公司所有者净利润分别为5764.6万元、8677.21万元和9643.93万元。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47