金价回温,未来走势将如何演绎?

《启航·求索前行之路——百位投资实战派预见2024》

近期,越南与泰国正经历着“淘金热”,民众为抵御货币贬值的冲击,纷纷涌向银行竞相购买黄金。在越南,由于需求激增,黄金市场出现了供不应求的紧张态势,迫使银行不得不实施限购政策。

与此同时,从国际金价走势来看,在经历了阶段性回调后,黄金价格似乎又“卷土重来”。

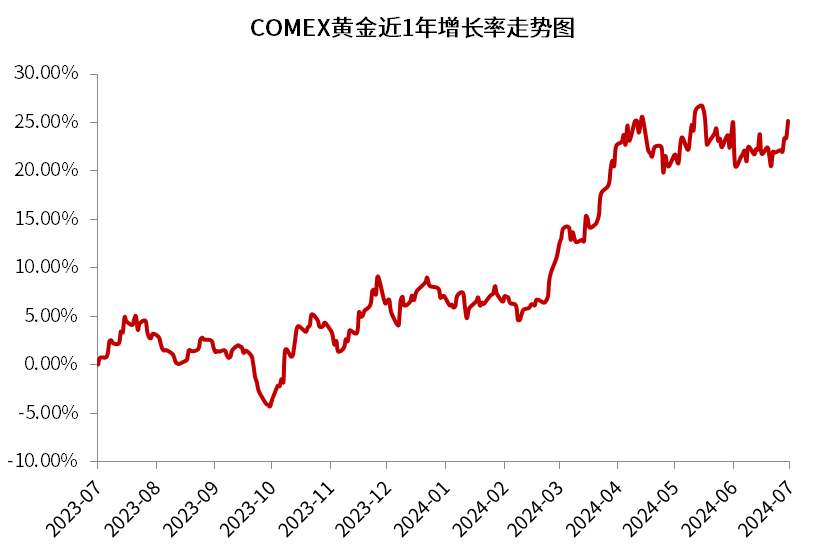

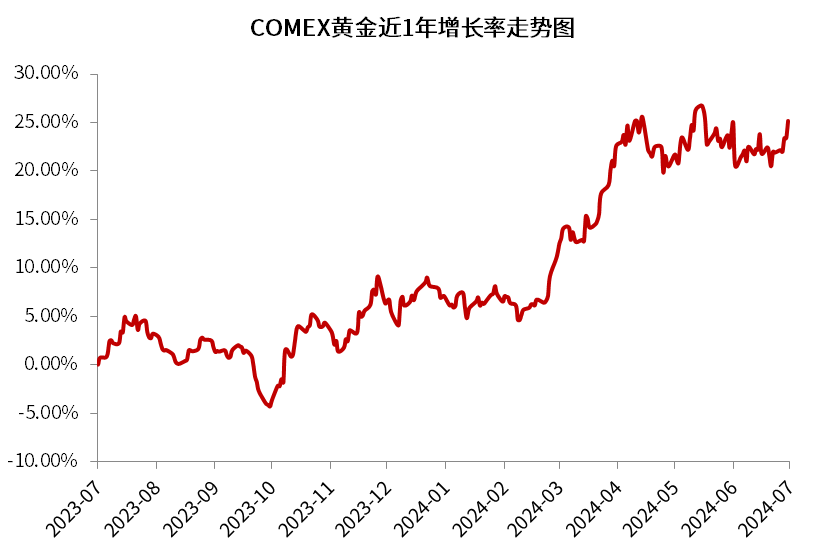

截至2024年7月5日,COMEX黄金收盘价为2399.8美元/盎司,近一年涨幅达24.37%。

数据来源:同花顺,统计区间2023.7.6-2024.7.5。

商品价格走势不代表相关基金业绩走势。

事实上,全球各国的央行其实是过去一年来最强有力的购金者。世界黄金协会的数据显示,2024年一季度各国央行净购金量共达290吨,创下季度购金量的历史新高,其中土耳其、中国和印度领衔。

黄金为何备受青睐,未来金价走势是否继续值得期待?

对此华富永鑫灵活配置混合基金经理李孝华表示,今年以来受地缘政治局势及美联储降息预期反复发酵等多重因素影响,贵金属价格表现亮眼,期间虽有震荡但价格中枢稳步上升。受贵金属价格上涨带动,国内从事贵金属开采相关业务的上市公司业绩持续改善,并带来盈利预期进一步提升以及矿山价值重估等积极的基本面想象空间,从而二级市场股价表现突出,得到了非常多投资者的关注。

我们对未来一段时间金价的表现持乐观谨慎态度:

(1)根据美国披露的一系列经济数据,美国的通胀得到相对有效的控制,且就业增长出现了放缓的迹象,2024年6月份美联储召开的议息会议也暗示美联储可能在年内降息,在靴子落地之前,美联储降息预期将会反复发酵,从而推升金价;

(2)在百年未有之大变局的背景下,各类地缘政治事件频发,主权信用货币在国际间的信任度减弱,在避险属性的驱动下,无论是个人投资者还是央行这样的基石投资者,它们均有着对以黄金为代表的贵金属长期而持续的配置需求,从而支撑长期金价表现。

因以金价为代表的贵金属价格未来向好,贵金属相关的开采类公司未来有望持续受益,不论是中短期盈利预期还是远景成长空间均有望得到持续提升,这体现在股价上,就有着比贵金属价格更大的弹性。贵金属开采公司作为“黄金价格”的放大器,同样会有着非常高的配置价值。

根据2024年一季报显示,华富永鑫灵活配置混合(A类001466 C类001467)目前聚焦于贵金属开采相关股票的投资,有望充分享受到金价趋好带来股价向上弹性。其A、C类份额的同类近1年排名分别位列NO.3和NO.2。

数据来源:排名来源于银河证券,近1年统计区间为2023.7.6-2024.7.5,A类份额近1年排名为3/436,分类为灵活配置型基金(基准股票比例30%-60%)(A类);C类份额近1年排名为2/291,分类为灵活配置型基金(基准股票比例30%-60%)(非A类)。以上数据均截至2024.7.5。表格数据来源于本基金2024年一季报。以上仅为基金重仓股展示,不作为个股推荐,不代表本基金未来必然继续持有这些股票。

对于投资者而言,在复杂多变的全球经济环境中,寻找一种既能保值增值,又能有效分散风险的投资方式,成为了大家共同的追求。

而当前环境下黄金的避险属性尤为凸显。作为传统的避险资产,黄金价格往往与股市、债市等主流资产呈现负相关关系,在构建投资组合时,可以考虑加入黄金类资产,以此来分散风险,优化资产配置。

基金经理李孝华介绍:

南开大学金融学硕士。10年证券从业经验,其中3年基金管理经验。2019年10月加入华富基金,现任华富中证人工智能产业交易型开放式指数证券投资基金、华富中证科创创业50指数增强型证券投资基金基金经理。2023年2月9日担任华富中证人工智能产业交易型开放式指数证券投资基金联接基金基金经理。2023年3月24日担任华富永鑫灵活配置混合型证券投资基金基金经理。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47