A股上半年收官,如何看待大盘风格表现突出?

前言:转眼今年的交易日已过一半,回顾上半年资本市场表现,大盘风格明显更具韧性,而小盘整体在宽幅震荡中回落,大盘何以更强?

A股上半年收官,上半年的行情仍然是跌宕起伏,大势震荡,而行业与风格的轮动均较快,市场统一主线尚不明晰。但若从上半年的行情中去捕捉特点,大市值风格的明显占优,上半年超大盘指数中证A50上涨0.8%,大盘价值属性偏强的中证红利指数则上涨7.8%,而小盘指指数则下跌了16.8%,总体大盘风格的相对表现亮眼,那么为何今年大盘风格更强呢?本文将对此进行讨论。

基本面层面:大盘风格更具备盈利韧性

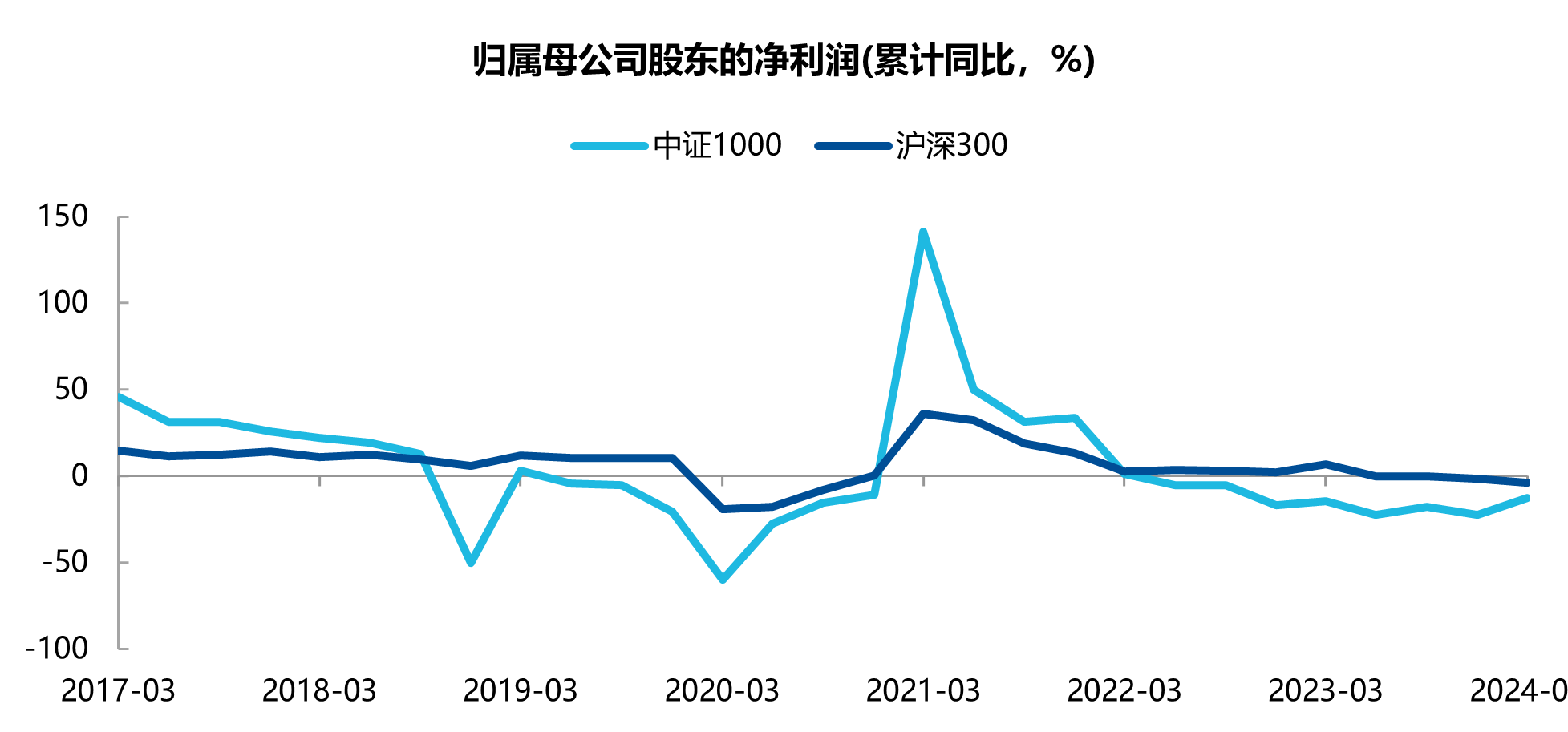

从基本面角度来看,大市值风格在当前经济修复偏缓的宏观背景下,具备更强的盈利韧性,从近两个季度的归母净利润累计同比增速看,虽然大小盘指数的盈利增速较低甚至为负,但沪深300的增速分为-1.6%、-4.0%,明显高于中证1000的-22.6%、-12.9%,因而从盈利增长角度大市值风格占优,为其相对占优提供了基本面基础。

图:当前大盘风格指数的盈利韧性高于小盘风格

数据来源:万得,2024/7/3

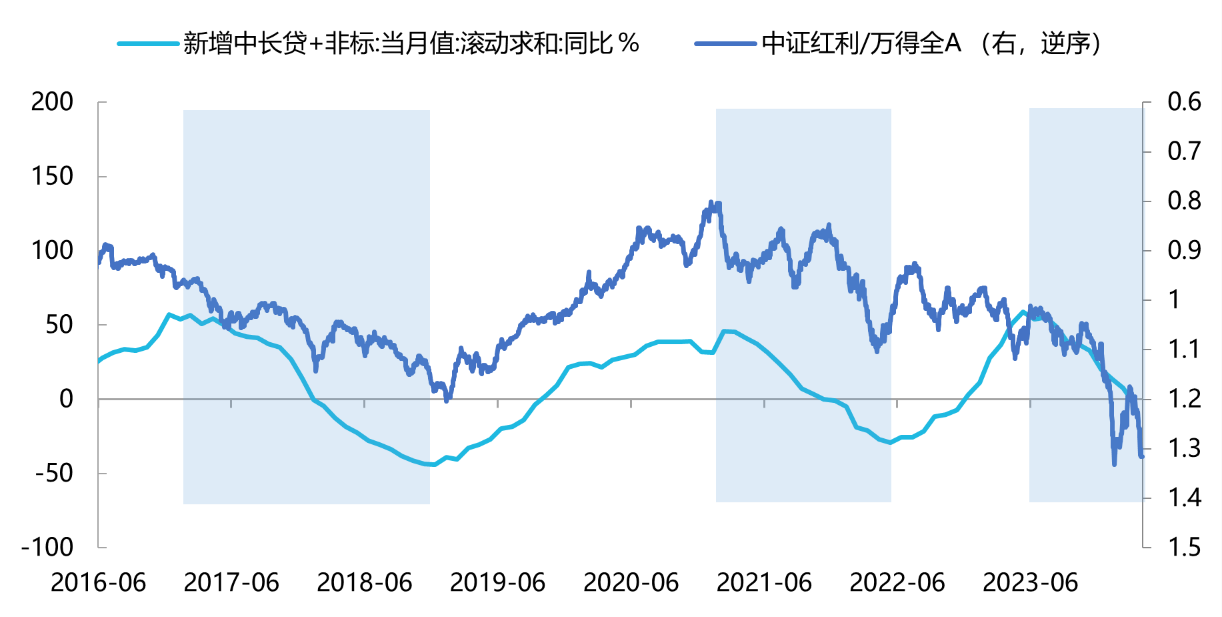

风险偏好层面:信用回落使风险偏好降低下大盘价值占优

从信用周期看,国内的新增中长期贷款增速在上半年仍然处于持续的回落当中,而信用的回落往往会使投资者的风险偏好降低,市场往往更偏好大盘价值风格,这与2016年至今,信用回落时中证红利指数明显跑赢全A的规律相印证,因而风险偏好的降低也驱动了上半年大盘相对小盘的占优。

图:信用周期回落时红利相对全A走强

数据来源:万得,2024/7/3

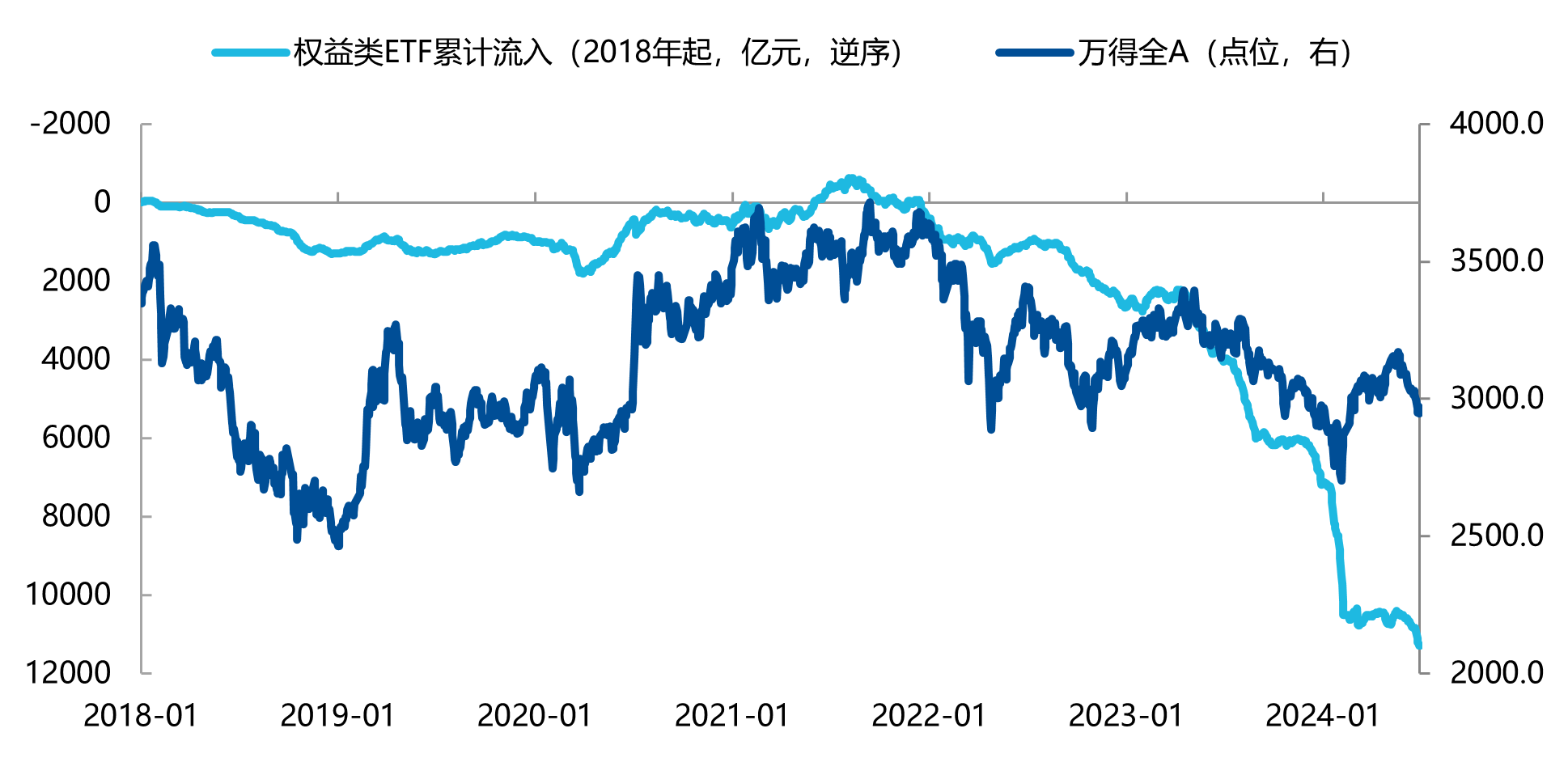

资金层面:ETF资金对大盘宽基的偏好也使得大盘受益

今年上半年,随行情的宽幅波动,资金也并未形成共振,陆股通、融资等并未趋势性流入,而A股核心的增量资金则来自于具备“逆周期”属性的ETF资金,年初至今ETF资金大量流入A股,而其流入的主要方向即为核心资产类的大盘指数,典型如沪深300指数,因而从增量资金角度,同样是大盘风格相对小盘受益。

图:年初至今最为明显的增量资金即为ETF资金

数据来源:万得,2024/7/3

总体看,在上半年的震荡市中,大市值风格凭借其在基本面上的韧性,在低风险偏好的环境中受投资者青睐,同时也较为受益主要增量资金如ETF资金的流入,以上环境在下半年仍然有望延续,由此来看,大盘特征明显、行业分布均衡、汇聚细分龙头的【中证A50ETF易方达(563080,联接A/C:021206/021207)】备受关注,该产品同时具备全市场费率、规模优势,是投资者在当前权益市场估值水平较低的环境下把握大盘核心的便捷工具!

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26