外资重仓20%的消费大白马

近期以来,A股市场情绪持续低迷,一大批机构常年垂青的大消费赛道核心龙头股价惨遭腰斩。

化妆品细分赛道亦是如此,华熙生物、贝泰妮均较2021年历史高峰回撤超过80%,均创下上市以来新低,而化妆品巨头珀莱雅的股价较为抗跌一点,现价较2023年高位回撤幅度20%左右,且在今年2月初以来累计反弹超30%。不过近段时间珀莱雅的股价已连续数日出现阴跌,累计跌了近12%。

这个机构长期较为坚定看好的消费大白马,也要到了考验时刻吗?

01

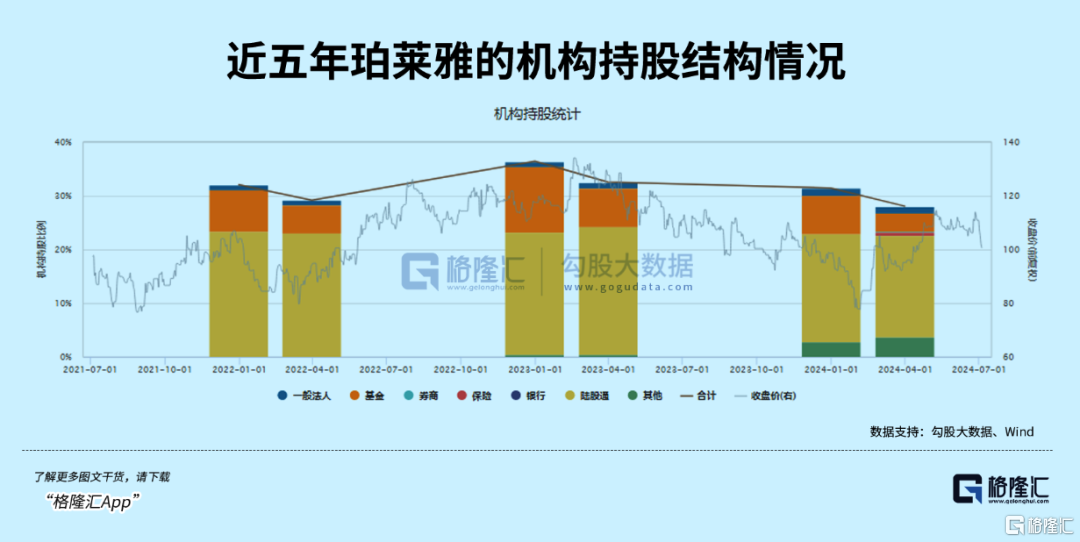

客观来讲,珀莱雅都是长期以来内外资机构稳稳拿在手的核心票之一,比如北向资金对珀莱雅早的持股比例长期稳健维持在占流通比例在20%左右,最新的持股市值还有90.3亿元(远超爱美客的11.9亿元、贝泰妮的7亿元、华熙生物的3.9亿元)。

也因此,它上市表现出了较好的抗周期性,没有像其他对手那样股价疯狂过山车式的波动。而这背后最大驱动因素源于其自身基本面的支撑。

从业绩来看,2017—2023年,营收和归母净利润年复合增速分别为30.7%、34.6%。其中,2020年受疫情影响导致增速有所放缓。但2021年以来,业绩增长速度越来越快。2023年以及2024年一季度,营收同比增速为37.8%、39.5%,归母净利润同比增速为41.9%、46%。

对比看,2023年中国化妆品零售增速仅5.1%。此外,几个直接竞争对手的2023年归母净利润都出现3-5成的下跌。

再看盈利能力。截止2024年一季度末,珀莱雅销售毛利率为70.11%,净利率最新为14.44%,创下2013年有财务数据披露以来新高。究其原因,主要系产品结构、销售渠道发生深刻变化。

再看净资产收益率(ROE),珀莱雅2023年为30.3%,较2018年大幅上升12个百分点。按照杜邦分析拆分看,主要系净利率以及资产周转率均有不错提升。

所以综合来看,珀莱雅的股价表现良好不是没有原因的。

02

最近几年,珀莱雅保持的良好成长性源于抓到了两波大机会,实现了逆袭。

一是渠道变革带来的超级红利。

中国化妆品零售渠道经历了数次演变,经历三年疫情以及直播电商的加速驱动,当下已经形成亦线上为主、线下为辅的新市场格局了。要知道,2015年电商渠道占比仅占16%左右,低于美妆店铺的19%、商场19%以及大卖场的30%。

珀莱雅也在2018年国内电商发展最为迅猛时便提出“三驾马车”战略,加速电子商务的发展。线上营收从当年的44%快速攀升至2023年的93%。其中,线上直营占82%,线上分销占18%。

后来伴随着抖音为首的兴趣电商崛起,珀莱雅又将线上推广资源倾斜至淘系以外的兴趣电商平台上。最近几年,其对淘系等电商平台投放资源仅占25%-35%,抖音、小红书、微信、微博等平台投放60-70%。其中,抖音占到后者的50%,小红书占20%—30%。

2023年,珀莱雅品牌成交金额获抖音美妆排名第3,国货排名第2。双11活动期间,珀莱雅品牌成交金额获抖音美妆排名第1。今年618,抖音美妆成交额排名第1,同比提升超110%。

现在珀莱雅的官方旗舰店、官方旗舰店直播间、PROYA福利社粉丝数分别达到904万、238万、102.8万,3个官方账号粉丝总量达到1142万,远超同行。

另一方面,珀莱雅加大自播比例,有利于管控销售成本。据蝉魔方披露,抖音直播带货的直播与达播的比例从2021年的5:5调整为4:6,也要优于同行。

其次,珀莱雅的产品升级策略也做得比较成功——基础套装、单一爆品、大单品,品牌调性已经从低端迈向了中高端。

在2018年及以前,珀莱雅产品比较普通,主要卖一些基础护肤的套装产品,同质化比较严重,且价格定位较低。2019年,才开始尝试爆品策略,推出黑海盐泡泡面膜,结果卖爆了,在天猫旗舰店月销100万盒+。这一次爆品营销,让珀莱雅品牌火出圈,对公司长远经营可谓是一个标志性的重大事件。

2020年,珀莱雅借着泡泡面膜余热,大胆开启大单品战略,推出红宝石精华、双抗精华、源力精华,定位抗衰抗皱,以不同成分、极致性价比等特点来进行差异化竞争。

珀莱雅持续围绕大单品进行成分、包装以及功效等方面的迭代升级,并进行价格带的扩张。比如,第一代红宝石精华为249元/30ml,双抗精华为229元/30ml。2021年5月,大单品进行迭代,红宝石价格提升至279元/30ml,涨幅为12%,双抗提升至280元/30ml,涨幅为22%。

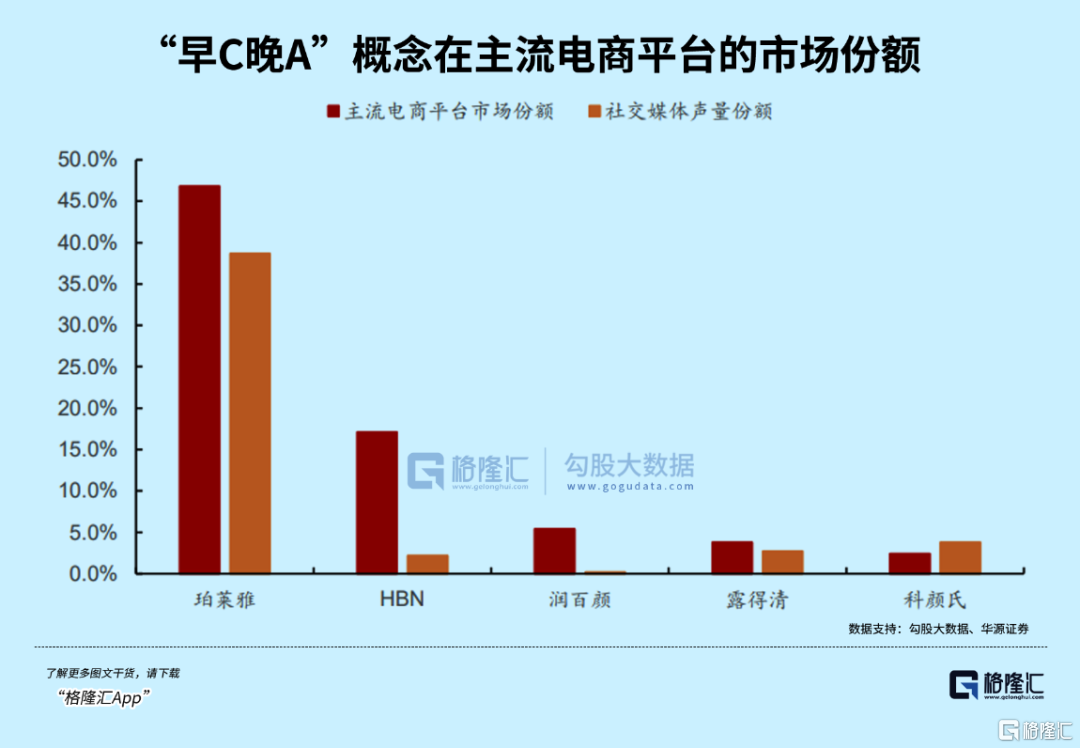

2021年,珀莱雅将双抗精华和红宝石精华组合成为“早C晚A”概念,并最终取得成功。据魔镜数据披露,2022年10月至2023年10月,“早C晚A”概念在主流电商平台的市场占有率为46.8%。

如今,红宝石精华已经升级到第三代,价格依旧为279元/30ml,双抗精华也于2024年升级至第三代。成份上,红宝石精华3.0有20%的六胜肽以及超分子的维A醇包裹技术,而雅诗兰黛的线雕精华六胜肽浓度为10%,但定价高于珀莱雅1倍以上。如此一来,这有利于珀莱雅持续取代外资品牌中高端市场份额。

这其实亦契合了当前消费降级的氛围。原来,外资美妆品牌因品牌溢价高,如今国货产品力上来了,价格还便宜得多,自然也会发生美妆领域的“国产替代”。

除了纵向延伸外,大单品还可以横向延伸。珀莱雅早已经把精华类单品扩展至水乳、面霜、眼霜、面膜等品类上,品类矩阵形成了,驱动全系列产品销售规模的膨胀。

2023年,珀莱雅品牌的大单品销售占比超过55%。其中,双抗系列、红宝石系列增速均已翻番。由此可见,珀莱雅的大单品战略取得了成功,亦是业绩保持良好增长的主要驱动力之一。

一波渠道变革红利机会,一波产品力升维机会,珀莱雅都算抓住了,一举击败上海家化成为国内美妆的“新晋一哥”。

03

目前,珀莱雅最新PE为34.17倍,处于2019年以来相对低位水平。横向对比看,该估值算是在美妆行业比较高的了,远高于贝泰妮的26.4倍、上海家化的22.9倍。

当然,估值本身高低与业绩成长性相匹配。比如,珀莱雅竞争力更强,成长性更高,自然对应的估值倍数高一些也实属正常。

基于业绩高增长、潜在成长空间以及外资角度看,珀莱雅后期资本表现理应值得期待。不过,令人不解的是,董监高却持续了多年的减持潮。

实际上,自2019年3月起,股票禁售期刚过几个月,包括创始人侯军呈、联合创始人方玉友、时任珀莱雅副总经理的曹良国等在内的多位高管频繁开启减持计划。

2017年上市时,侯军呈持股36.32%,方玉友持股24.43%。经过持续多年的减持套现,截止今年一季度末,两位大股东的比例已经下降至34.46%、15.03%,两人合计大减持11.26%。其中,方玉友公布了四份减持计划,累计套现超过30亿元。

要知道,侯军呈和方玉友是珀莱雅的主要掌舵人,且二人还是亲戚关系,方玉友系侯军呈妻子方爱琴的胞弟。

除了侯家人外,属于“打工人”副总经理们,比如王莉、金衍华等,在前期拿到的股权激励股份,也进行了数次减持。今年4月19日,珀莱雅发布公告称,王莉计划减持份不超过78872股,占其所持有股份的25%;金衍华计划减持不超过75940股,占其持有股份的25%。

包括外资在内的主力机构看好珀莱雅,然而董监高频繁减持套现传递负面信号,到底相信谁?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26