成长与价值共舞,中证800应时而鸣

最近市场从冰点回暖,不少投资者摩拳擦掌,准备杀入大A,但是买什么犯了难,但一边看着过去如日中天的小微盘股大跌,另一边又看到手里的行业基金还埋着。不禁喟然长叹:“投资好难啊!有没有相对稳又有一定弹性的品种呢?”这时候不妨关注一下中证800指数。

一、中证800,中而不“庸”

中证800指数,由沪深300和中证500指数的800只成分股组成,整体包含了大盘蓝筹的老牌龙头价值股和中盘的新兴成长股,反映了A股的大、中盘的上市公司股票市场。正好完美避开了近期主跌的小微盘股。也更加符合当下的政策导向。

如果给中证800也做一个“人物画像”,那中证800就是一个兼顾市值、股息率、行业分布相对分散,汇聚优质龙头企业的指数。

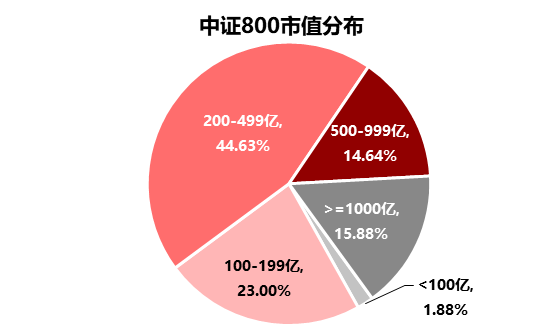

(1)市值方面

指数接近70%的权重股市值分布在100-500亿以内。

数据来源:Wind,鹏华基金,截至20240513。

(2)股息率方面

作为一个宽基指数,中证800股息率达到2.65%,显著高于10年期国债。

数据来源:Wind,鹏华基金,统计区间:20140513 - 20240513。

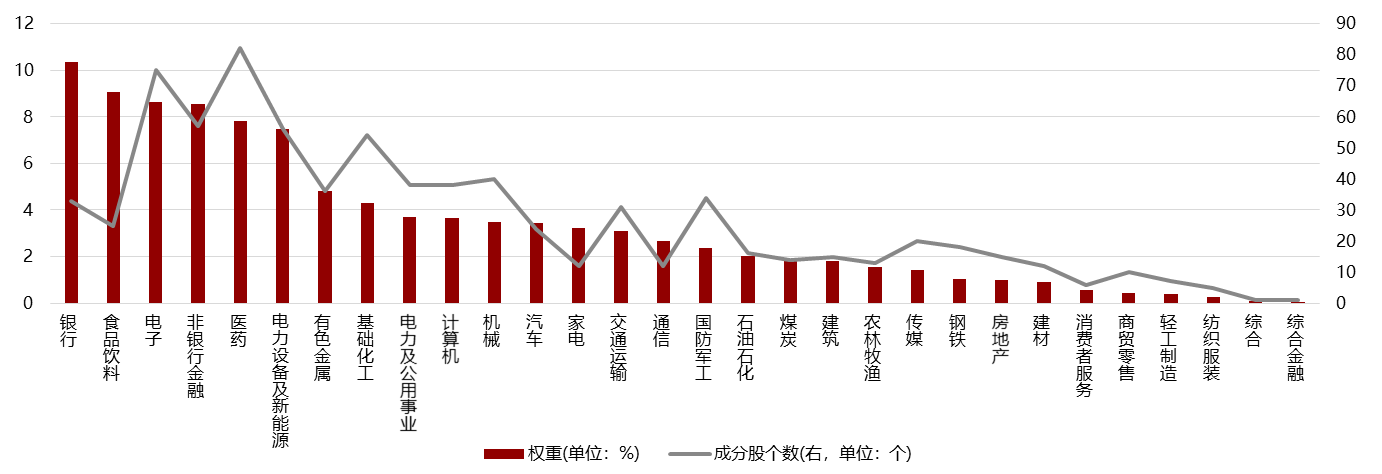

(3)行业分布方面

中证800在行业上分布较为均衡。既包括周期、金融等传统经济,也包括消费、科技等新兴产业,这让中证800既有较高的成长弹性,又有较稳定的价值属性,易于发挥配置作用。

数据来源:Wind,鹏华基金,截至20240513 。以上行业不构成实际投资建议,基金有风险,投资需谨慎。

(4)个股集中度方面

中证800汇聚各行业优质龙头企业,前15大成分股合计占比20.45%。权重股分散,品牌优势突出,有较强的核心资产特征。

数据来源:Wind,鹏华基金,截至20240513 。以上个股不构成实际投资建议,不代表基金未来持仓。

(5)财务数据

而中证800在财务数据上的表现更为亮点。中证800指数以A股总数量占比的14.92%,贡献了全市场71.15%的总市值、74.70%的营业收入、91.84%的净利润和83.23%的分红总额,可以说,中证800一个指数,把A股真正精华的多数公司都包含进去了。

数据来源:Wind,市值、成分股数量截至20240513;营业收入、净利润、现金分红金额为2023年年报数据。

(6)历史表现

从历史表现上看,中证800指数历史长期表现良好,优于沪深300指数。自基日来,中证800指数区间涨跌幅达296.84%,年化涨跌幅达7.61%,同期沪深300指数涨幅266.47%,超额收益为30.37%。

数据来源:Wind,鹏华基金,统计区间:20041231 - 20240513。

二、中证800,应时而鸣

我们知道,投资中择时是非常关键的,那为什么选择这个时间点投资中证800呢?

(1)指数点位反弹至支撑线

首先,从点位上看,目前中证800指数已反弹至历史支撑线附近,向后看,指数破位的概率和向下空间有限,而沿着历史支撑线未来上行的潜力巨大。

数据来源:Wind,鹏华基金,统计区间:20041231 - 20240516。

(2)强确定性为投资主线

其次,从投资偏好上看,在当前“优质资产荒”的大背景下,强确定性为投资主线。越来越多的投资者开始追求收益的确定性而非高预期。

自2023年11月起,A股市场的持续下跌、国债到期收益率的快速下行等因素,导致大量的风险资金集中追逐“红利”为特征的资产,集中的交易风格导致部分板块交易越发拥挤,具有吸引力的资产类型相对偏少造成了本轮的“优质资产荒”。以中证800指数为代表的价值类资产,也或将充分受益于主线投资方向。

(3)顶层设计的深远影响

并且,四月份新“国九条”的出台,以及近期的退市新规,更是加剧了市场风格分化。顶层设计意在引导长期资金对大中盘股的投资,或利好以中证800指数为代表的稳定价值风格。那些业绩差的公司被淘汰,而像中证800中的诸多成分股,这类A股中真正有赚钱机会的中流砥柱,在大浪淘沙下,投资价值或将凸显。

在当下市场,选择中证800这类代表性更强的宽基指数或许更能把握行情主线。正逢其时,鹏华基金的首只深市中证800ETF(基金代码159800)火热发售中,一键打包价值蓝筹+成长新星。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26