加密研究员:为何看好ENA ENA市值能到多少

作者:Chetanya,The Spartan Group研究员;翻译:金色财经xiaozou

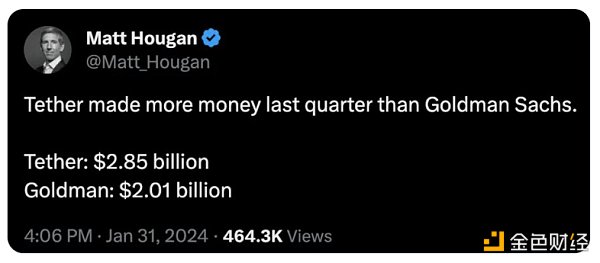

Ethena Labs是稳定币这一高利润领域里增长最快的参与者——从Tether和Maker等的收益暴涨中就可以看出。

我是非法币支持的稳定币的忠实支持者,能够解决稳定币三难困境的项目将坐拥巨大的市场机会。

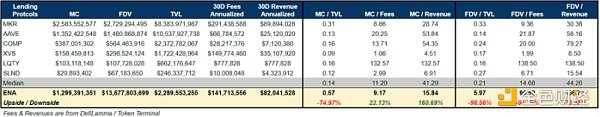

USDe的TVL飙升至23亿美元。Ethena迅速成为收益最高的DeFi协议,仅次于ETH和MKR。

有趣的是,在最近的杠杆热潮之后,其TVL弹性,以及该协议对赎回和USEe挂钩的完美管理让我大吃一惊。这将提振市场对该产品的信心,并在市场反弹时吸引大量USDe持有者。

1、看好USDe

sUSDe提供了一种可扩展的方式,可以获得两位数的市场中性回报,使其成为USDT/USDC的有效替代选择。正如Anchor协议在上一轮周期(ATH TVL:180亿美元)所显示的那样,对稳定回报的需求是非常大的。我希望交易员、交易所、基金等在逐步部署资金的同时,保有一部分USDe稳定币。

Seraphim和他的团队将USDe迅速集成到大型DeFi协议中,包括Frax Finance、Pendle、Morpho Labs等,USDe显示出了DeFi扩张的早期迹象。随着即将到来的CeFi集成(Bybit是第一个),USDe很有可能成为最大的稳定币之一。

BTC和SOL抵押品的增长可能没有被考虑在内。这可能会大大扩张TAM,并使USDe在本周期内的TVL超过100亿美元。

2、估值

当将ENA与借贷协议和稳定币协议进行TVL、费用和收入指标的比较时,在完全稀释情况下,ENA似乎被高估了。然而,在MC(市值)维度,估值似乎又是合理的。

我认为MC至少在短期内是一个更加合适的指标,因为第一个重大解锁将于2025年初开启。在此之前,浮动范围将维持在10-20%左右。

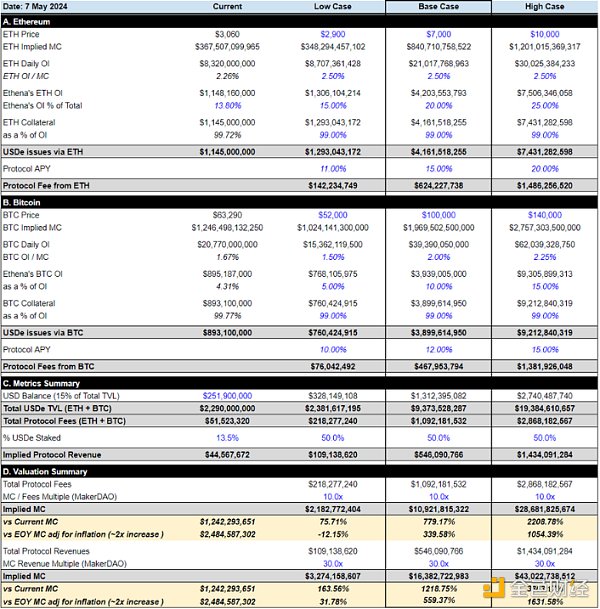

3、数据预测

基本情况下,我预计ENA TVL将增长到约100亿美元。这将使它能够赚取超10亿美元费用,并根据USDe的利用(或sUSDe汇率)情况,产生超过5亿美元的收入。ENA的上涨空间可能是5-10倍,这意味着市值将达到50-100亿美元。

这些预测的前提假设是本轮周期的繁荣程度不亚于上轮周期。

4、风险

Ethena的设计风险基本上被很好地处理了。然而,一个更加紧迫的问题是,一旦积分/Shards计划结束,他们将如何管理TVL。他们能够产生高额协议收入,并向sUSDe持有者提供异常高的汇率,这在很大程度上是由于USDe的质押率较低(目前约为13.5%)。从本质上讲,目前USDe持有者被鼓励不要以质押来赚取更多的“积分/Shards”。

积分计划结束后,USDe持有者不会积累任何价值,这意味着对USDe没有任何自然需求。我预计一些收益将与USDe持有者共享,或者sUSDe/USDe汇率将趋近于100%,协议收入减少,从而减少ENA的效用。

但我相信Ethena的创始人和团队未来会有一些策略来处理这个问题。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47