锂电池行业的拐点到了吗?

最近,小米汽车首款车型SU7上市,表现可谓惊艳:上市27分钟大定突破5万台。据消息,小米SU7率先搭载行业首个量产上车的超快充固态电池-智己L6,将于4月8日正式亮相。

业内人士认为,小米SU7将引领新能源汽车进入“固态电池时代”,续航超1000公里。而小米汽车的落地也使得新能源汽车行业热度再次飙升。

此外,3月份宁德时代披露2023年财报,营收、净利双双创造历史最好纪录。其中公司营收首超4000亿元,同比增长22%,净利润首超400亿元,同比增长44%,吸睛无数。

在下游新能源汽车行业景气叠加锂电龙头业绩亮眼背景下,不少投资者开始发问:锂电池行业的拐点到了吗?又该如何布局呢?

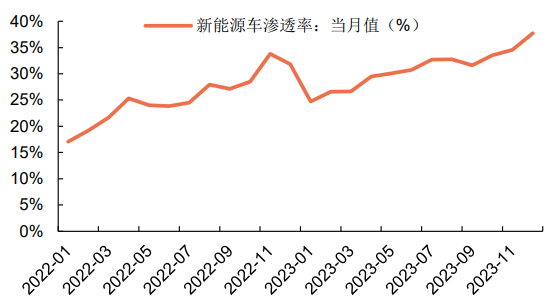

渗透率突破30%,新能源汽车延续高增长

中国汽车协会数据显示,2023年,我国新能源车销量攀升至727万辆,渗透率达到36%。具体到月份来看,12月,我国新能源汽车销量为119万辆,同比增长46.3%,渗透率为37.7%;12月环比增长16.1%,增速显著。

图1:我国新能源汽车销量情况

数据来源:Wind,中汽协,申港证券

高增速仍有望延续。进入2024年,新能源汽车开始新一轮价格战,比亚迪首先宣布推出7.98万的秦PLUS荣耀版,打响“电比油低”的口号,新能源汽车的市场边界进一步拓展,进而带动锂电池的需求增长。至少,从新能源汽车的市场销量来看,价格战效果不俗。据中汽协数据,3月4日至3月10日,国内乘用车零售31.3万辆,新能源乘用车零售14.9万辆,新能源渗透率47.5%,连续三周创历史新高。

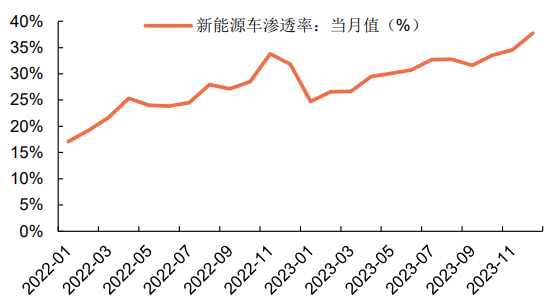

行业去库或至尾声,龙头优势显著

过去几年,去库存是动力电池行业绕不开的关键词,而观察行业存货变化趋势,行业去库或已临近尾声。同时,考虑到技术革新、海外布局节奏等因素,行业龙头优势显著。

随着过往两年高增速预期下企业加速扩张,2020-2022年大规模扩产于2023年开始集中释放,电池环节产能过剩现象日渐突出,存货持续升高至2022Q4顶峰的1126亿元。

自2022Q3起行业存货增长放缓,Q4正式进去去库周期,减量去库成为产业链主旋律,当前行业存货周转天数同步持续走低,去库力度显著。东兴证券认为,虽然去年三季度存货方面环比微增2.9%,但主要为应对需求端年底冲量备货,整体增幅不大,而且各企业备货相对谨慎,预计随2023Q4年底冲量以及2024年需求维持高景气度,行业存货有望维持较低水平,本轮电池行业去库或临近尾声。

图2:动力电池行业存货变化趋势(亿元)

资料来源:各公司财报,东兴证券

而在此前行业面临“产能过剩”问题时,出海、研发新技术成为企业的不错选择。从这些方面来看,龙头企业优势显著。

一方面,国内电池龙头早在2018年起已开始在欧洲规划布局产能,现阶段宁德时代、国轩高科第一批产能已落地投产。而龙头加速布局欧美等主流市场,有望凭借锂电产业链技术与成本端强大的竞争优势,充分受益海外市场优于国内的竞争环境与利润空间。

另一方面,锂电新技术层出不穷备受市场关注。比较突出的有特斯拉、亿纬锂能大圆柱电池将于2024年实现批量生产、宁德时代的快充技术优势显著且产品已有装机。

布局龙头+低估值,电池ETF性价比较高

考虑到锂电行业的拐点渐近,虽然行业位于底部区间的持续时间可能较长,但长期来看,赛道投资确定性较高,优势突出。

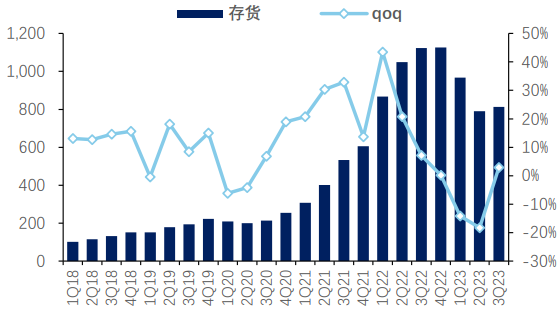

跟踪中证电池主题指数(以下简称:CS电池指数),电池ETF(SH561910)布局行业龙头,同时跟踪指数仍处于估值底部,因此持续获得关注。

一方面,电池ETF(SH561910)底层资产精选优质核心电池龙头个股。具体来看,CS电池指数前五大成分股为阳光电源、宁德时代、三花智控、亿纬锂能和格林美,累计权重占到指数的40.43%,深入布局行业龙头,有望收获行业前沿技术的发展红利。

图3:中证电池主题指数前十大成份股

资料来源:Wind

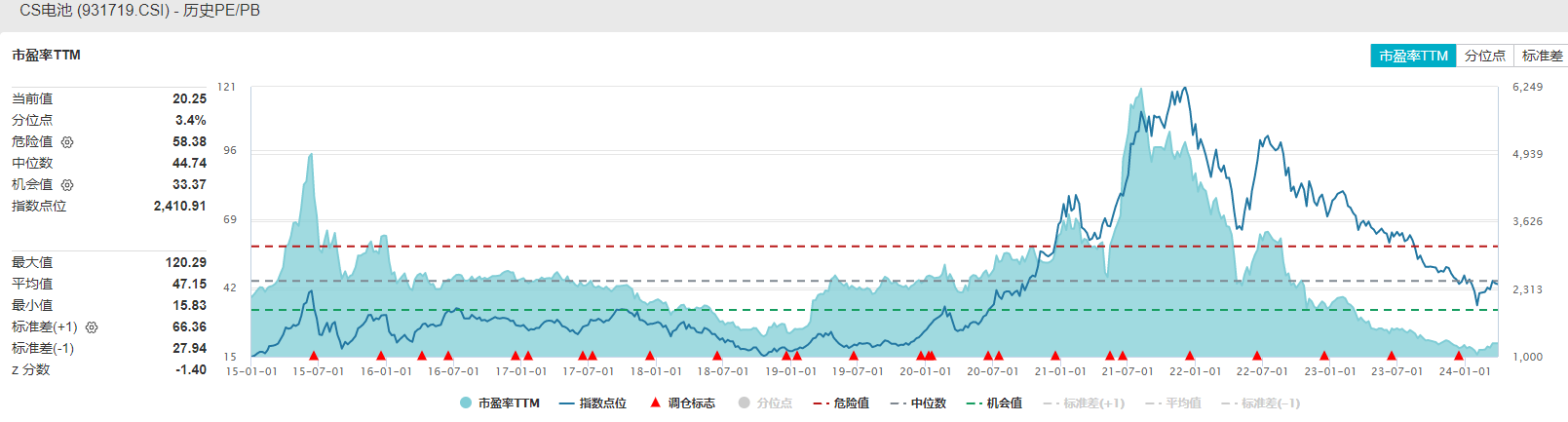

另一方面,根据Wind数据统计,截至2024年4月1日,CS电池指数(931719.CSI)最新估值为20.25倍PE,位于十年期3.4%的分位数,即比近十年的近96%的时间都便宜。

图4:中证电池主题指数市盈率(PE-TTM)

资料来源:Wind

风险提示:基金有风险,投资须谨慎。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺,亦不构成投资推荐。中证电池主题指数近五年表现分别为36.08%(2019)、140.43%(2020)、52.43%(2021)、-30.22%(2022)、-33.08%(2023)。中证电池主题指数由中证指数有限公司编制和发布。指数编制方将采取一切必要措施以确保指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26