宏鑫科技今日申购,IPO发行价10.64元/股,募资额较原计划缩水超3亿元

4月1日,浙江宏鑫科技股份有限公司(以下简称“宏鑫科技”)披露了发行公告,确定创业板上市发行价10.64元/股,发行市盈率25倍,高于中证指数有限公司发布的“C36 汽车制造业”最近一个月平均静态市盈率24.54倍。

宏鑫科技4月1日进行网上和网下申购,申购时无需缴付申购资金。其中,网下申购时间为 9:30-15:00,网上申购时间为9:15-11:30,13:00-15:00。

金融界注意到,宏鑫科技保荐机构、主承销商为财通证券。网下询价期间,深交所网下发行电子平台共收到305家网下投资者管理的6338个配售对象的初步询价报价信息,报价区间为9.32元/股-13.60元/股。

经宏鑫科技和保荐人协商一致,在剔除无效报价后,将申报价格高于12.58元/股(不含 12.58 元/股)的配售对象全部剔除;申报价格为12.58元/股且拟申购数量小于1140万股(不含1140万股)的配售对象全部剔除。以上过程共剔除76个配售对象,对应剔除的拟申购总量为77,400万股。

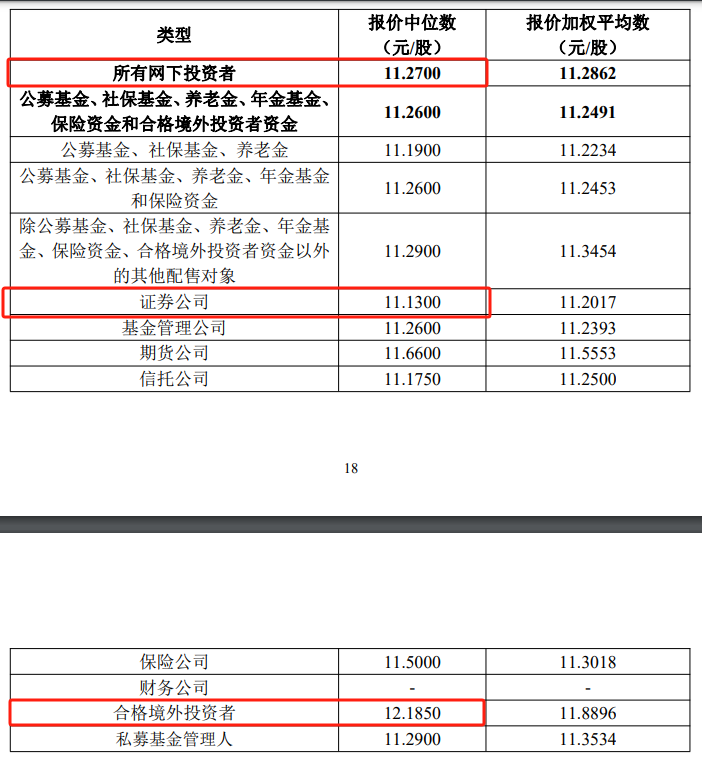

剔除无效报价和最高报价后,参与初步询价的投资者为299家,配售对象为6252个,全部符合《初步询价及推介公告》规定的网下投资者的参与条件。据统计,所有网下投资者报价中位数为11.27元/股;证券公司报价中位数最低,为11.13元/股;合格境外投资者报价中位数最高,为12.185元/股。

宏鑫科技主营业务为汽车锻造铝合金车轮的研发、设计、制造和销售,主要产品包括商用车车轮和乘用车车轮,该公司《招股意向书》中披露的募集资金需求为7.48亿元,本次发行价格10.64元/股对应募集资金总额为3.94亿元,较原计划缩水超3亿元。

2020-2022年及2023年上半年,宏鑫科技实现的营业收入分别为6.17亿元、9.47亿元、9.56亿元和4.68亿元;实现的归母净利润分别为5212.35万元、6811.06万元、7246.04万元和3232.25万元。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26