3月制造业PMI超季节性强势反弹,带来三点启示

国家统计局最新公布数据显示,3月份,制造业采购经理指数(PMI)为50.8%,比上月上升1.7个百分点,高于临界点,制造业景气回升。

从企业规模看,大、中、小型企业PMI分别为51.1%、50.6%和50.3%,比上月上升0.7、1.5和3.9个百分点,均高于临界点。

三大重点行业同步扩张。高技术制造业、消费品行业、装备制造业PMI分别为53.9%、51.8%和51.6%,比上月上升3.1、1.8和2.1个百分点,均高于制造业总体水平,其中高技术制造业生产指数和新订单指数均高于55.0%,相关行业产需加快释放。

3月份,非制造业商务活动指数为53.0%,比上月上升1.6个百分点,非制造业景气水平持续回升。

3月制造业PMI超季节性强势反弹

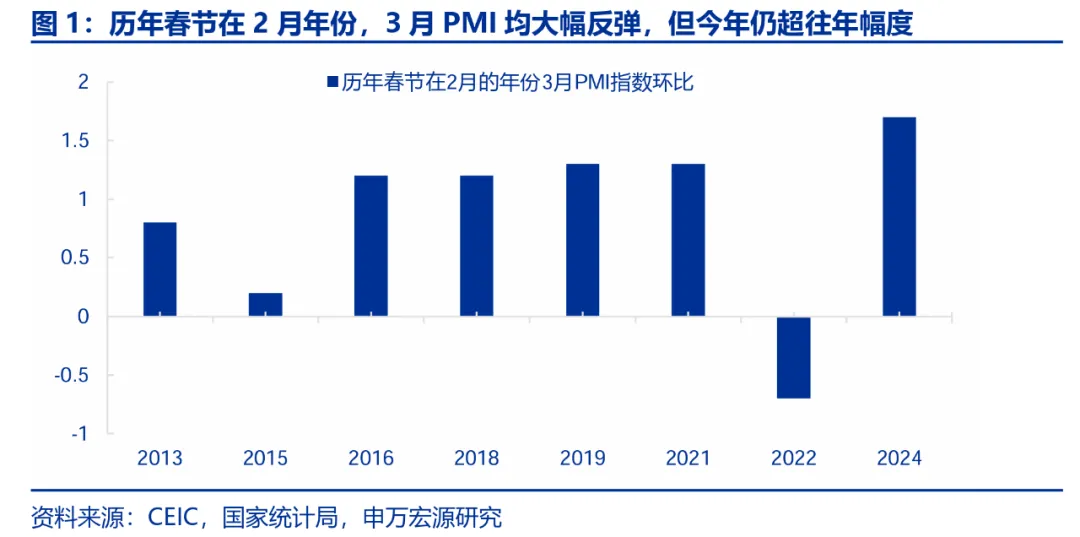

申万宏源宏观分析,3月PMI表现好于历年春节次月水平。历年春节在2月年份,3月PMI均大幅反弹,但今年仍超往年幅度。3月制造业PMI大幅回升1.7至50.8,回升幅度大于历年2月春节后次月(+1.2),实际上前期2月PMI回落主因春节扰动,剔除春节仍然偏强。

需求:关注三大改善主线。3月新订单指数(+4至53)明显改善,也好于往年同期(+2.4),结构上关注三个经济修复的线索:

1)新出口订单大幅好于历年春节次月,也好于整体新订单。3月伴随春节影响消退,新出口订单大幅回升5 至51.3,回升幅度明显大于往年2月春节的次月(+2.1),也好于3月新订单整体改善幅度。从驱动因素来看,发达国家去库存逐步结束后,“二阶导”见底相应拉动我国中间品与消费品出口,而无需等待发达国家补库(“一阶导”改善)。

2)内需订单继续回升,消费与投资恢复形成拉动。商品内需方面,2月整体制造业内需订单回升3.9至53.2,显示内需仍在修复。主要来源于两方面:其一是商品消费继续改善,3月消费品行业PMI回升1.8至51.8,前期城镇劳动参与率提升以及强劲地产竣工的滞后拉动仍在显现。其二是投资需求改善对于相关工业品的拉动也在显现,3月建筑业PMI大幅回升2.7至56.2,高于23Q4平均水平55.1,高耗能制造业PMI也回升1.2至49.1。

3)服务业PMI春节次月仍回升,生产性服务业接棒。3月服务业PMI回升1.4至52.4,支撑因素由生活性服务业转向生产性服务业,反映工业生产改善以及服务业补库存拉动。

生产:需求改善与服务业补库拉动生产回升。3月生产指数明显回升(+2.4至52.2),好于往年2月春节后次月回升幅度(+2),生产改善其一源于出口、消费、投资恢复推动整体需求趋于改善,也相应拉动工业生产。其二仍是源于前期服务业去库存大于工业,压制工业生产,而目前贸易商库存由更低水平逐步回升,对于工业生产构成额外支撑。在此背景下,3月采购量指数也大幅回升4.7至52.7。

价格:原材料价格回落,出厂价格回升。原材料购进价格指数回升0.4至50.5。但整体出厂价格指数回落0.7至47.4,其一源于钢价等价格回落,其二反映结构性产能过剩影响。

盈利:盈利走弱主因利润率承压,营收仍改善。1-2月工业企业利润在基数走低过程中同比仍回落,主因成本压力抬升,但需求对应的营收仍在改善。分行业看,石化产业链与煤炭冶金产业链利润承压,下游消费行业有所改善,后者主要源于成本率下滑以及营收改善。

强劲的3月制造业PIM或有三点启示

中信建投宏观周君芝分析,强劲的3月制造业PIM或有三点启示:除去地产、基建之外,当前生产、出口、消费均呈现走平走稳态势。

宏观需求的节奏受海外影响较多,因为海外需求影响中国出口,进而影响制造业生产投资。节后股债已经历较为极致的边际定价。4月利率债供给放量,加上超预期的3月制造业PMI,Q2债市做多情绪边际收敛,股票或仍可在全球与海外方面寻找定价机会。

著名经济学家任泽平指出,3月PMI数据重回荣枯线上,好于季节性。“喜”在,制造业投资加快、外需改善,制造业新订单和新出口订单大幅回升、重回景气扩张,服务业景气扩张加快。“忧”在,建筑业弱修复、慢于季节性,房地产仍是拖累,经济修复基础尚不牢固,仍需政策加码。

广发宏观提到,3月PMI亦显示了当前经济的短板项所在;产出价格指数偏弱也亟待改变。前者改善的机会是二季度广义财政的进一步落地,包括专项债节奏的加快、增发国债实物工作量的形成,以及“三大工程”的推进;后者改善的机会除增量财政的影响之外,还可能包括GDP单位能耗目标下的供给端调控,以及对新产业“加强重点行业统筹布局和投资引导”等。

积极频现

兴证策略提到,除了PMI明显高于预期,各项政策宽松措施加速落地,3月28日国务院召开推动大规模设备更新和消费品以旧换新工作视频会议,要求扎实推进设备更新、消费品以旧换新、回收循环利用、标准提升四大行动,着力形成更新换代的内生动力和规模效应。3月25日央行行长潘功胜在出席中国发展高层论坛时指出,今年以来,货币政策加大逆周期调节力度,政策效果持续显现,未来仍有充足的政策空间和丰富的工具储备。

往后看2024年,两会已经定调了全年5%左右的经济增长目标,后续相机抉择下政策仍有发力空间。若经济整体企稳,通胀较去年回升,且盈利大概率迎来低位修复,市场预期仍有向上修正的空间。

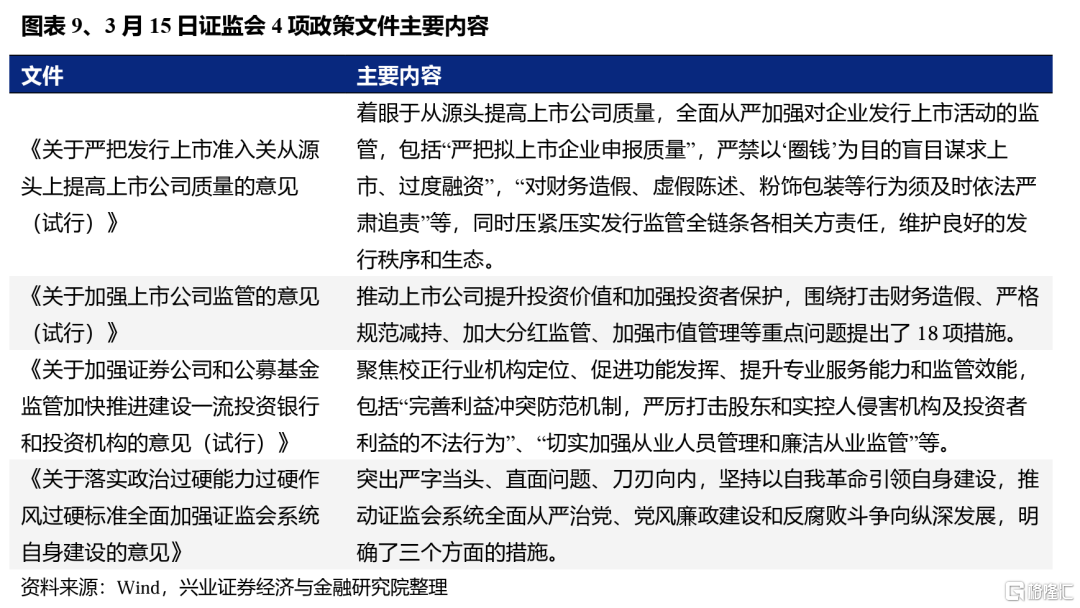

近期资本市场政策密集出台,监管工作聚焦“两强两严”、强调“以投资者为本”, 营造出更为有利的市场环境。2024年3月15日下午,证监会密集出台《关于严把发行上市准入关从源头上提高上市公司质量的意见(试行)》、《关于加强上市公司监管的意见(试行)》、《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》以及《关于落实政治过硬能力过硬作风过硬标准全面加强证监会系统自身建设的意见》等4项政策文件,分别涉及发行上市准入、上市公司监管、机构监管和证监会系统自身建设,切实回应市场关切。

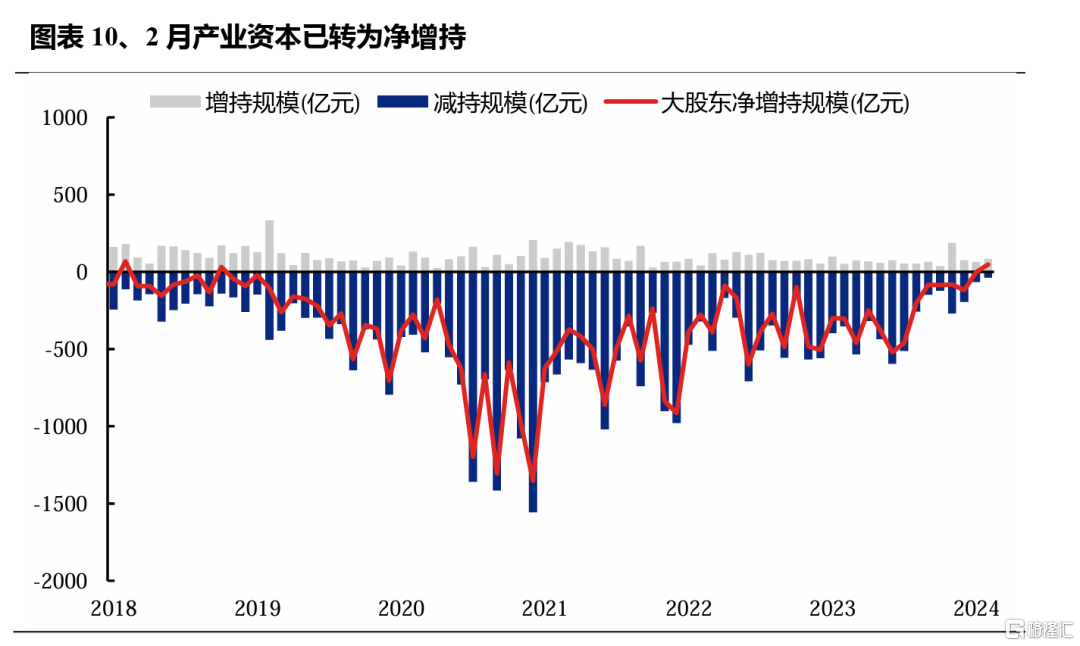

2024年,A股市场投融资平衡有望继续改善,投资者回报也将进一步提升。2023年8月底减持新规落地以来,产业资本减持规模显著回落,今年2月已转为净增持。2024年,随着监管严把发行上市准入,加强现金分红监管,防范绕道减持等各项措施逐步落地,A股市场投融资平衡有望继续改善,投资者回报也将进一步提升。

因此,即便短期出现波动,我们仍建议保持多头思维,奔赴高胜率主线,积极拥 抱“三高”资产。参考2015年与2018年两轮大波动之后的行情演绎,在短期的 反弹修复后,中长期市场风格迎来重塑,高胜率投资成为共识,“三高”资产成为 主线方向:1、高景气;2、高ROE;3、高股息。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47