【兴期研究:年度报告】乐观需求占主导、工业硅震荡偏强,24年高点将达16000

摘要: |

核心要点:1.从天花板看,基于渗透率提升幅度大、降本空间足、政策鼓励强等主要因素驱动,未来光伏行业整体发展空间广阔;2.但从竞争格局看,产业链主要环节扩产为主流、则有恶化趋势激化;3.对上游工业硅环节而言,中短期中下游产能放量、将带动其需求增加;而中长期看,一般认为产能出清、会导致上游需求下降。但我们采用熵权法抗风险能力评估模型,发现此状态并不影响主要中下游光伏企业的生产供应稳定性、即对上游工业硅的需求仍可持续。 需求端:多晶硅方面,保守/中性/乐观情形下分别对应工业硅需求量约210万吨/220万吨/260万吨;有机硅将受益于地产提振、对应工业硅需求量约140万吨;硅铝合金因新能源车渗透率不断提高,对应工业硅需求量约67万吨。 供应端:2024年工业硅供应处于增长节奏中,总供应量达到475万吨,同时季节性对成本的影响将在2024年不同时期有所反映。 供需平衡:工业硅2024年供应端和需求端都处于高速增长节奏中,总体上需求端增速将略快于供应端,使2024年工业硅总体处于供少于求的格局。供需缺口在保守/中性/乐观情形下分别为8.87万吨/19.07万吨/56.15万吨。 价格判断:2024年工业硅大方向上或将保持偏强震荡,价格运行区间12000~16000元/吨。 策略推荐:(1)上半年择机做多SI2405;(2)逐月卖出近月看跌期权,行权价选择平值虚四档以内,例如当前卖出SI2403-P-13600。 风险因素:(1)经济复苏不及预期;(2)光伏出口关税、认定标准、双反等政策风险。 |

1、光伏装机市场维持高景气发展

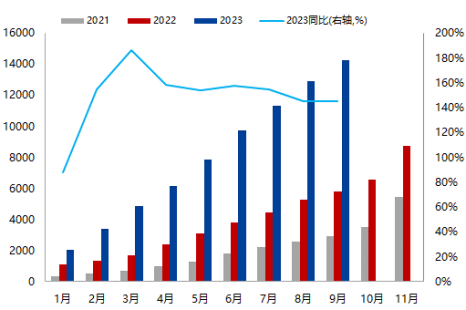

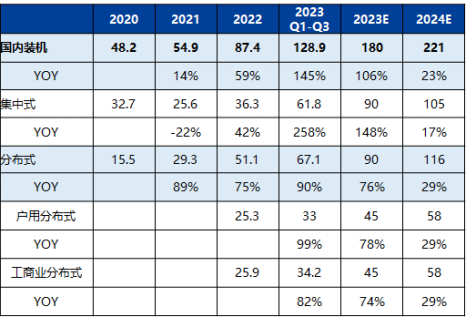

国内新增装机量预计继续维持高增长模式。从光伏新增装机情况看,我们认为光伏行业仍处于高景气度发展的态势。国内随着组件成本快速下降,2023年光伏新增装机持续超预期,Q1-Q3月累计约130GW,全年逐月累计同比基本处于100%以上。2023年光伏新增装机需求超预期,有力证明了组件价格下降对光伏需求激发的有效性,即使在2022年87.4GW的高基数下,仍然实现翻倍。

分项来看,前三季度装机同比增速由高到低分别位集中式(+258%)、户用分布式(+99%)、工商业分布式(+82%),在前期积压集中式项目加速启动的背景下,分布式装机仍维持52%的较高占比,显示组件价格下降带来的分布式需求弹性。考虑到国内地面电站项目储备丰富,消纳改善的弹性空间大,2024年集中式新增装机将维持增长,户用、工商业分布式光伏市场空间广阔,系统成本下降后需求弹性或超预期。据国家能源局数据,总体预计2024年国内新增装机220GW,高基数下仍同比增长23%。

图1:国内新增装机量预计继续维持高增长模式 |

表1:预计2024年国内光伏新增装机220GW |

|

|

数据来源:国家能源局,兴业期货投资咨询部 |

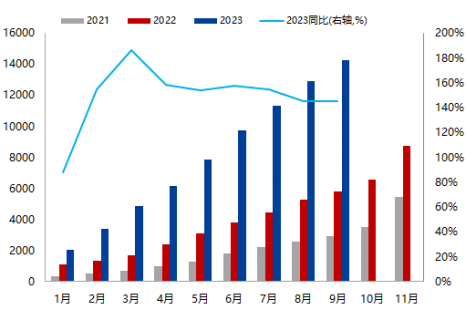

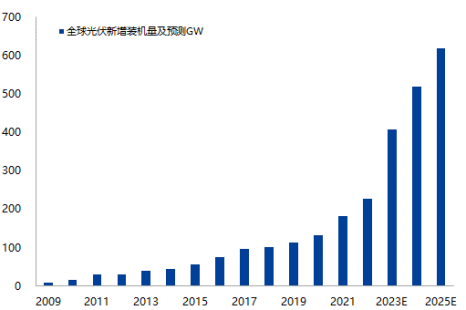

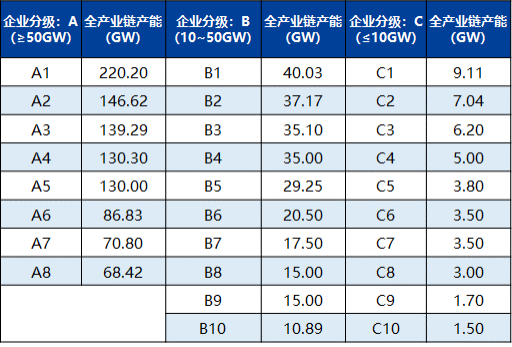

全球光伏新增装机有望继续高增,组件出口贸易景气延续。产能快速扩张和技术迭代带来持续降本增效,同时随着2024年美联储大概率从加息转为降息,海外经济需求复苏,全球光伏装机有望持续高增。据PV infolink数据,预计2024年年全球新增装机520GW,在1.2容配比比例下对应的组件需求位624GW。2022-2025年全球新增装机CAGR为35.36%。

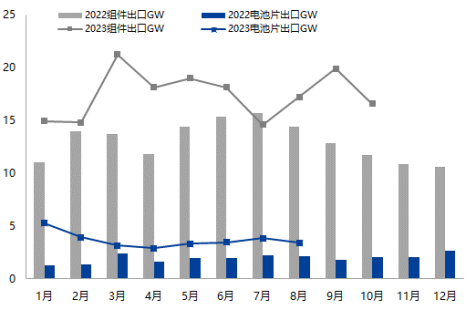

出口贸易来看,组件方面,2023年前三季度,中国累计出口组件约157.7GW,受益于亚太、中东与非洲等市场需求快速增长,以及美国等地前期积压的地面电站项目显著放量,截止到9月出口数据边际好转。电池片方面,随着海外本土产能的建设,电池片出货增长较快,相较于组件环节,电池片出口国别集中度更高。总体由于全球光伏新增装机有望继续高增,我们认为国内组件出口贸易将景气延续。

图2:全球光伏新增装机有望继续高增 |

图3:组件出口贸易景气延续 |

|

|

数据来源:PV infolink,兴业期货投资咨询部 |

2、渗透率、成本、政策导向仍显示光伏行业有较大发展空间

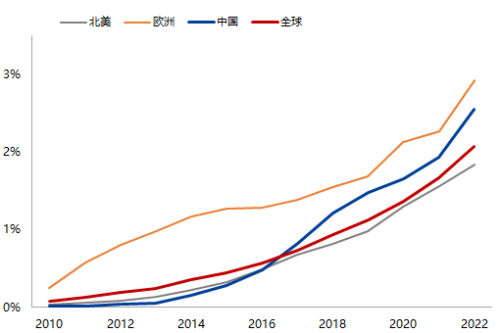

从渗透率看,主要国家/地区有较大提升空间。据能源研究所(EI)的《世界能源统计年鉴》,2022年全球一次能源消耗中电力消费占比45.3%,而光伏电力消费占一次能源消耗比例仅2.05%,总体上光伏消费渗透率较低。其中中国光伏占能源消费比例2.52%。随着碳中和政策的持续推进,中国光伏消费渗透率有较大提升空间,有望推动光伏新增装机持续增长。

图4:主要国家/地区光伏消费渗透率有较大提升空间 |

|

|

|

数据来源:EI,兴业期货投资咨询部 |

|

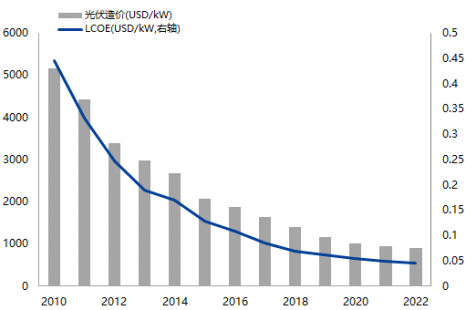

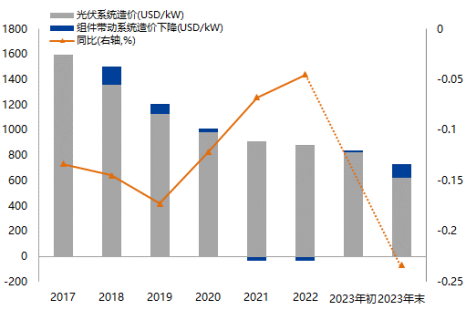

从成本看,光伏发电经济性仍将保持较高投资吸引力。据IRENA数据,2010至2022年间光伏系统造价及LCOE分别下降83%和89%,其中组件成本下降贡献了51%的光伏系统造价下降、45%的LCOE下降。2023年光伏产业链供给释放导致组件价格快速下降,2023年末光伏组件价格触底,有望支撑2023-204年光伏系统造价及LCOE的显著下降。据国金证券测算,2023年末全球组件均价较2023年初的0.26USD/W下降约42%至0.15USD/W,对应光伏系统造价下降约23%,即使考虑到较高比例的配储需求、电价下降、一定比例弃光的影响因素,光伏发电项目的经济性/投资回报率预计仍将保持在具有较高吸引力的水平。

图5:2010-2022光伏系统造价及LCOE下降 |

图6:组件价格下降带动2024光伏造价显著下降 |

|

|

数据来源:IRENA,国金证券,兴业期货投资咨询部 |

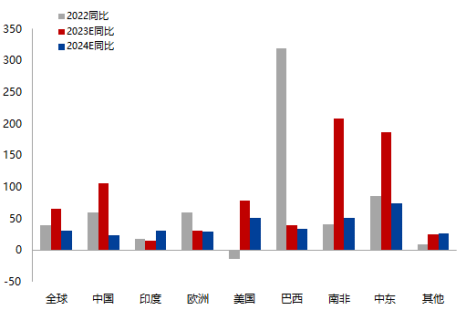

从政策导向看,新增装机市场空间广阔。全球各地区在不同政策导向下,新增装机市场空间前景仍然广阔。美国方面,2023年5月,美国国税局和财政部正式发布了针对IRA法案中本土制造相关激励补贴的初步指导细则,IRA细则落地预计将有效刺激美国市场光伏需求。东南亚方面,2022年6月,美国政府宣布豁免柬埔寨、马来西亚、泰国及越南地区的组件双反关税,该关税豁免将于2024年6月到期,2024年或将有抢装行为。欧洲方面,2023 年8月,德国通过光伏一揽子政策草案,明确未来光伏装机目标,并且未来将持续几年保持较稳定增长。2022年5月欧盟委员会发布REPowerEU计划,能源转型需求下,欧洲光伏市场空间广阔。中东方面,中东地区光照资源充足,随着光伏成本持续下降,中东多国提出客观的可再生能源装机及发电目标,并提出多项光伏激励政策,项目招标持续进行,预计2024年中东地区光伏需求将快速增长。

图7:政策导向下全球新增装机市场空间广阔 |

表2:中东可再生能源装机及发电目标 |

|

|

数据来源:各国能源主管部门,兴业期货投资咨询部 |

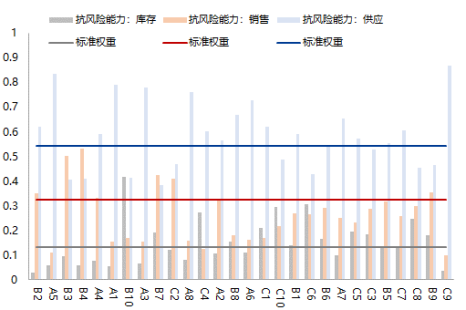

3、经过熵权法光伏企业抗风险能力模型评估,光伏生产供应稳定性有充足保障

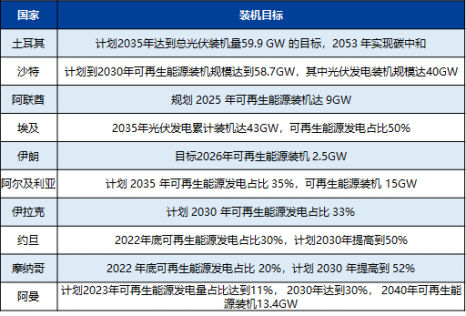

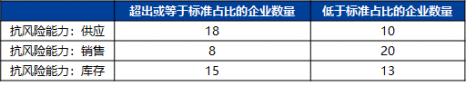

基于熵权法建立三维度抗风险能力模型,对光伏企业进行分析。从光伏行业的竞争格局角度来看,当前光伏行业竞争激化,中短期而言各环节产能放量、对原料工业硅需求继续增加;中长期或出现产能出清格局,但经过熵权法抗风险能力模型对28家光伏上市企业生产、销售和库存三维度的客观评估,我们认为竞争激化不会影响主要光伏企业的生产供应稳定性,对工业硅的需求将继续维持。

熵权法旨在通过熵Ei的计算对不同指标的重要性进行量化和排序,以此为基础进行综合评价和决策。在统计学领域中,当数据越分散时,熵值Ei越小,可认为该数据包含信息越多,因此熵权Ui越大,也即指标的权重越大。具体熵权法模型计算公式见图8。数据来源为2022年各上市公司年报。

图8:熵权法光伏企业抗风险能力模型 |

|

|

|

数据来源:兴业期货投资咨询部 |

|

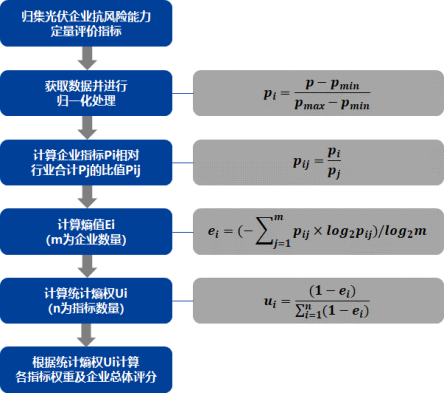

28家光伏相关上市公司如表3所示,以产能为标准分为A、B、C三类。A类为全产业链产能达50GW以上的企业,共8家(硅料产能以每万吨对应3.54GW计算)。10-50GW产能的企业为B类,10GW以下产能的企业为C类,分别为10家。

可以看到光伏行业集中度明显,对比包含非上市企业的全产能情况,A类企业基本可覆盖全产业链产能的75%,具有较大分析影响权重。

表3:以全产业链产能对28家光伏上市公司进行分类 |

|

|

|

数据来源:兴业期货投资咨询部 |

|

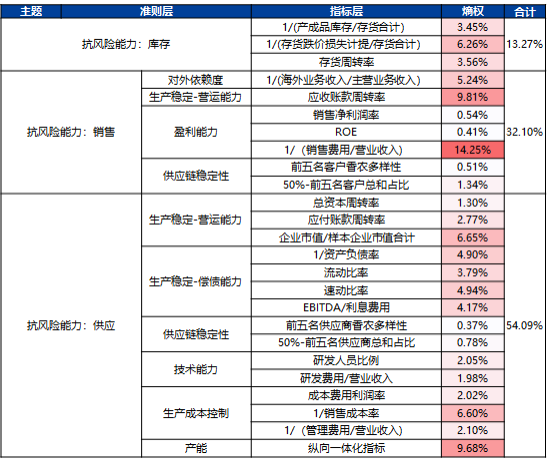

熵权法光伏企业三维度抗风险能力模型的各指标熵权计算结果如表4所示,库存维度合计权重13.27%,销售维度合计权重32.10%,供应维度合计权重54.09%。该权重结果与各维度中的指标数量设置有关。此外负向指标以倒数形式表示。

熵权较大的指标分别为:

1/(销售费用/营业收入):该指标熵权为14.25%,反映企业销售费用的影响力。该指标熵权最高的原因是B2企业的销售费用极低,仅占营业收入的0.02%,而其他企业平均为1.87%,相差近百倍,数据离散最终导致熵值Ei偏低。

应收账款周转率:该指标熵权为9.81%,反映企业在一定时期内应收账款转化为现金的平均次数,用于衡量企业应收账款流动程度的指标。而该指标与应付账款周转率相差悬殊,表明企业对待客户的重视程度比对待供应商更高。

企业市值/样本企业市值合计:该指标熵权为6.65%,衡量企业体量在抗风险方面的表现,这与常识相符:即越大的企业抗风险能力越强。

此外,产能纵向一体化指标熵权为9.68%,前五名客户/供应商香农多样性指标熵权合计0.88%,详见下文计算分析。

表4:以库存、销售、供应三维度划分企业抗风险能力指标 |

|

|

|

数据来源:兴业期货投资咨询部 |

|

相关指标——产能纵向一体化:13家光伏公司具备产能一体化优势。产能纵向一体化指标VI计算公式如下:

|

其中O1、O2、O3、O4表示硅料、硅片、电池和组件各环节产能;P1、P2、P3表示硅料、硅片和电池作为中间产品的市场规模权数。硅料以每万吨对应3.54GW计算。

2022年披露的数据显示光伏相关上市公司中有13家公司具备产能纵向一体化优势。

其中:

A5企业具备硅片40GW、电池片40GW、组件50GW的产能,各环节产能比例最均衡,以此计算的产能纵向一体化程度最高。

A8和A3企业各环节产能相对均衡,一体化程度次高。

A1企业产能总量最高,但硅片产能约为电池片产能的三倍,因此产能纵向一体化相对较低。

A4和B5企业因缺少硅片环节产能,在此计算方法下的产能纵向一体化指标计算值偏低或者为零。这也反映出如果企业的产能分布为非连续环节,其仍需在缺失环节进行销售和采购,因此不具备一体化优势。

表5:13家光伏公司具备产能一体化优势 |

|

|

|

数据来源:各公司年报,兴业期货投资咨询部 |

|

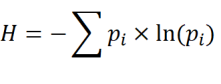

相关指标——前五客户/供应商前五名香农多样性:高产能公司客户/供应商多样性较好。前五客户/供应商前五名香农多样性H指标计算公式如下:

其中pi为相对丰度,表示个体/整体的比例;香农多样性指数是衡量群落内物种多样性的一种方法,同时考虑了物种丰富度和均匀度。以此方法来衡量光伏企业供应商、客户群体中每个个体的多样性程度。

从计算结果看,高产能的A类企业客户/供应商多样性得分高且相对稳定,反之亦然。

图9:A类企业客户/供应商多样性较好 |

|

|

|

数据来源:各公司年报,兴业期货投资咨询部 |

|

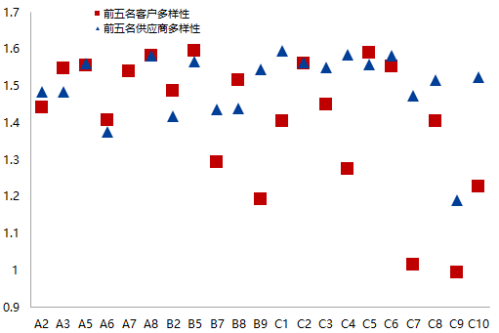

光伏企业生产供应稳定性保障 有“质”有“量”。对比28家企业的抗风险能力得分情况,结论是光伏企业生产供应稳定性保障 有“质”有“量”。

从“质”的角度来看,以三维度指标的合计权重为三个标准权重,各家公司在供应抗风险能力上(供应指标得分/合计得分,下同)多数取得较好表现,而在销售抗风险能力上表现较差,在库存风险能力表现上表现相对均衡。表明多数光伏企业的生产供应稳定性较高,即“品质”较高。

图10:分项抗风险能力高于标准权重的情况 |

表6:多数公司在 供应 抗风险能力上表现较好 |

|

|

数据来源:兴业期货投资咨询部 |

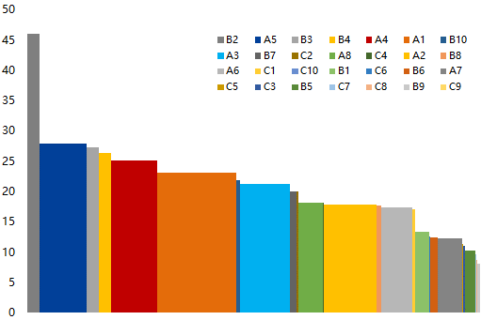

从“量”的角度来看,A类企业占据全产业链约75%的产能,同时从抗风险能力结果看均取得较高得分。表明多数产能的生产供应稳定性较好,即“数量”较多。

图11:各光伏上市公司抗风险能力得分(竖轴)及产能(横轴) |

|

数据来源:兴业期货投资咨询部 |

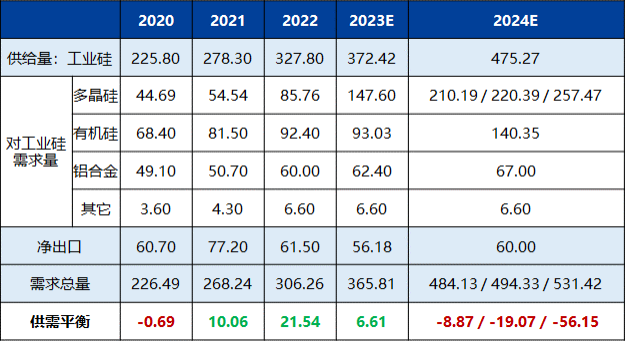

预计2024年多晶硅产能继续放量,保守/中性/乐观情形下分别对应工业硅需求量约210万吨/220万吨/260万吨。多晶硅产能投放对工业硅需求量增长具体测算来看,据百川盈孚统计2024年多晶硅新增产能为118.5万吨,乐观情形下如果全部达产,按往年平均85.85%的开工率,则新增产量或为101.73万吨。据CPIA中国光伏产业发展路线图计算的2024年多晶硅耗费硅量比例在1.08,则2024年对应工业硅需求增加量为109.87万吨。全年需求量为257.47万吨。

但是考虑到多晶硅新增产能爬坡问题,我们假设保守情形下2024年H2产能不达产,此时新增产能为67.5万吨,最终对应的2024年全年对工业硅需求量为210.29万吨。假设中性情形下2024Q3季度产能可达产,则此时新增产能为78.5万吨,最终对应的2024年全年对工业硅需求量为220.39万吨。

总体基于2024年多晶硅产能投放预期,保守/中性/乐观情形下分别对应工业硅需求量约210万吨/220万吨/260万吨。

表7:2024年多晶硅产能继续放量 |

|

数据来源:兴业期货投资咨询部 |

4、有机硅和硅铝合金对工业硅消费继续支撑

有机硅:2024年对工业硅需求总量达140万吨。有机硅方面,2023年1-11月有机硅产量163.99万吨,线性外推全年产量178.90万吨;参与每1吨有机硅中间体生产需0.52吨工业硅,因此预计2023年有机硅对工业硅需求量为93.03万吨。

如果2024年有机硅新增产能全部达产,则新增产能将有191万吨,但考虑到产能投放节奏问题,预计实际达产产能在130万吨。此前2020-2023年有机硅平均开工率为73.68%,由于2023有机硅厂全线亏损,预计利润不佳情况下开工将受到不利影响,因此将开工率预期下调至70%。在此开工率下,预计2024年全年新增产量91万吨,对工业硅新增需求量为47.32万吨,2024全年有机硅对工业硅需求为140.35万吨。

表8:2024有机硅产能预计继续增长 |

图12:利润因素将导致2024有机硅企业开工下降 |

|

|

数据来源:百川盈孚,兴业期货投资咨询部 |

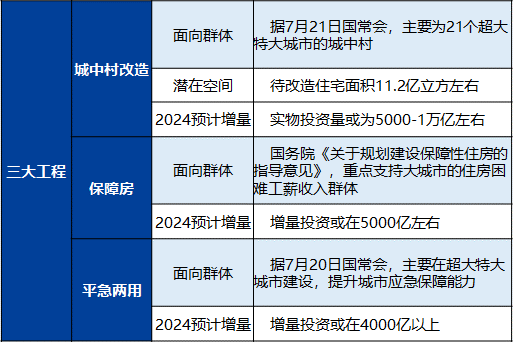

有机硅终端地产消费方面,预计2024年“三大工程”将成为地产开工项目增加的主力。“三大工程”建设是指规划建设保障性住房、城中村改造和“平急两用”公共基础设施建设,在今年重要会议中被多次提及。据华创证券测算,“三大工程”带来的2024年增量投资在1.4万亿-1.9万亿。从政策导向角度来看,预计2024年地产项目开工增多将有力支撑有机硅终端消费。

表9:2024地产“三大工程”补充项目开工 |

|

数据来源:华创证券,兴业期货投资咨询部 |

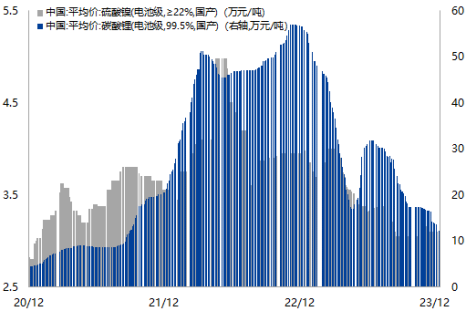

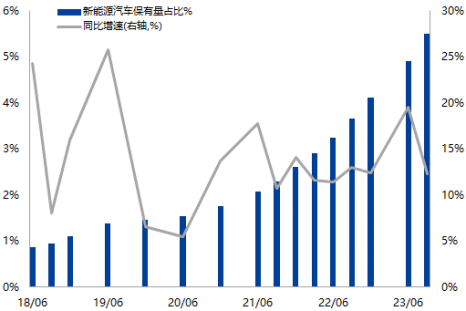

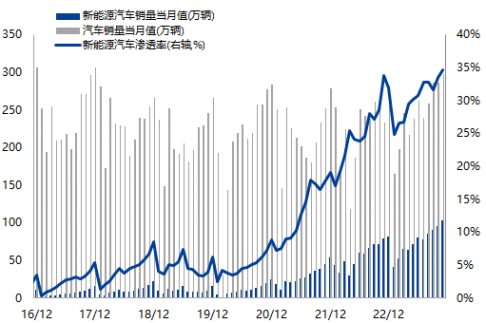

硅铝合金:新能源车渗透率不断提高。铝合金方面,存量角度看,国内铝合金产能已到天花板,未来产能或难以继续投放,对工业硅需求端提振有限。增量角度看,2023年动力电池原料成本大幅下降,将有效刺激新能源车消费。此外相关部门数据显示,截至到2023年3季度,新能源汽车保有量渗透率达5.5%;据汽车工业协会数据,截止到2023年11月,新能源汽车销量渗透率达34.5%。新能源汽车渗透率不断提高,会提升新能源车行业对硅铝合金的需求量。预计2024铝合金对工业硅需求增量约4-5万吨,需求总量约为67万吨。

图13:电池成本下降刺激汽车消费 |

图14:新能源汽车保有量渗透率不断提升 |

|

|

|

|

图15:新能源汽车销售量渗透率已达35% |

||

|

||

数据来源:wind,中国汽车工业协会,兴业期货投资咨询部 |

||

5、供需分析:2024年工业硅总体处于供少于求格局

供应端:2024年工业硅供应增量约为103万吨,仍处于增长节奏中。供应方面,据百川盈孚统计,2023年12月工业硅行业仍有73万吨待投产产能,但考虑到实际达产情况,这部分产能应计入2024年,同理2024年12月待投产的140万吨产能也应计入2025年供需平衡分析,因此2024年实际新增产能约为196.5万吨。通过统计2020年至今的工业硅行业开工率为52.34%,假设工业硅行业仍保持此开工率,则2024年工业硅新增产量将达到103万吨,使2024年工业硅总供应量达到475万吨。(需要注意的是,工业硅开工率受季节性影响明显,而季节性主要体现在西南地区的丰枯水期,西北地区受影响较小,由于2024年期间在西北地区的投产量占54%,所以52.34%的开工率或有所低估)

表10:2024年工业硅供应量将继续高速增长 |

|

数据来源:SMM,百川盈孚,兴业期货投资咨询部 |

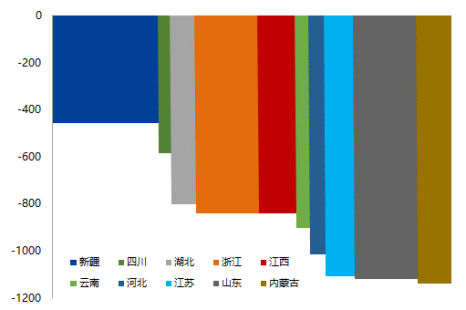

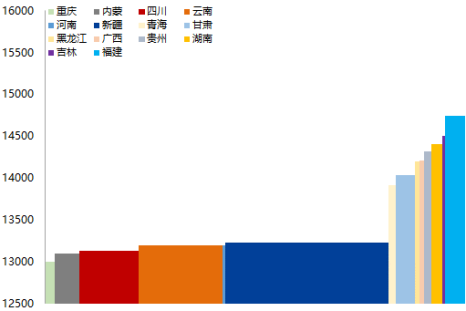

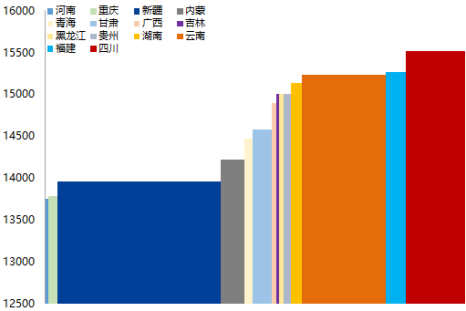

成本端:工业硅生产季节性明显,成本支撑情况将在2024年各时期有不同反映。成本方面,从2023年运行情况看,丰枯水期对工业硅成本影响明显。据百川盈孚数据统计,8月丰水期时,约80%的工业硅产能成本线在13300元/吨左右;而进入12月枯水期,排除行业成本受其他因素影响而抬升的约700元/吨部分,季节性对成本的影响在西南地区反映非常明显,其中云南地区成本达到15229.77元/吨,四川地区成本达到15520.36元/吨,从丰水期行业低成本位变为枯水期行业最高成本。

图16:2023年8月丰水期 工业硅成本较低 |

图17:2023年12月枯水期 工业硅成本较高 |

|

|

数据来源:百川盈孚,兴业期货投资咨询部 |

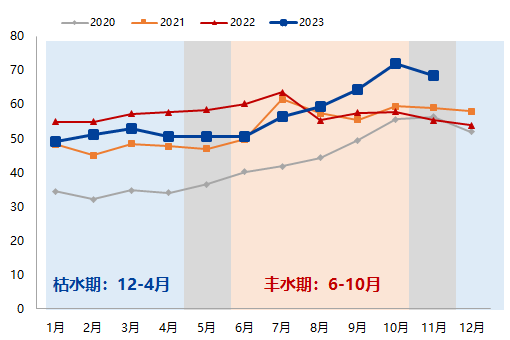

预计成本支撑情况将在2024年各时期有不同反映。工业硅行业总体开工率在6-10月丰水期不断抬升,而在12-4月枯水期持续处于低位,可能造成供需季节性错配机会,出现枯水期供少于求或丰水期供过于求情况。

图18:工业硅开工率受季节性影响明显 |

|

数据来源:百川盈孚,兴业期货投资咨询部 |

供需分析:2024年工业硅总体趋于供少于求。工业硅2024年供应端和需求端都处于高速增长节奏中,行业新产能仍然在持续投放,但总体上需求端增速将略快于供应端,使2024年工业硅处于供少于求的格局。经前文测算,2024工业硅供给量将达到475.27万吨,对工业硅的需求量测算中,多晶硅保守/中性/乐观情形下分别将达到210.19万吨/220.39万吨/257.47万吨,有机硅将达到140.35万吨,硅铝合金需求持稳预计约为67万吨。此外净出口方面预计明年较往年持稳为60万吨。总体需求缺口预计约为8.87万吨/19.07万吨/56.15万吨。

表11:2024年工业硅总体趋于供少于求 |

|

数据来源:百川盈孚,兴业期货投资咨询部 |

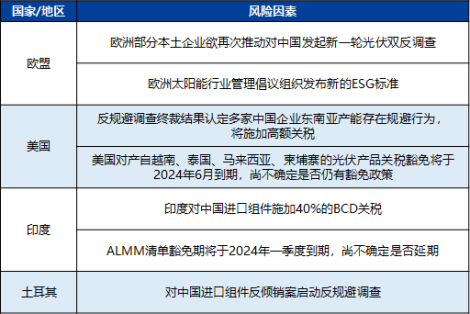

6、风险因素:关注光伏海外贸易政策

2024年仍需关注出口贸易的相关政策,多地区潜在关税、认定标准、双反等风险因素。

表12:多国家/地区潜在光伏贸易风险 |

|

数据来源:CPIA,兴业期货投资咨询部 |

7、期货及期权策略建议

需求端:多晶硅方面,保守/中性/乐观情形下分别对应工业硅需求量约210万吨/220万吨/260万吨;有机硅将受益于地产提振、对应工业硅需求量约140万吨;硅铝合金因新能源车渗透率不断提高,对应工业硅需求量约67万吨。

供应端:2024年工业硅供应处于增长节奏中,总供应量达到475万吨,同时季节性对成本的影响将在2024年不同时期有所反映。

供需分析:工业硅2024年供应端和需求端都处于高速增长节奏中,总体上需求端增速将略快于供应端,使2024年工业硅总体处于供少于求的格局。供需缺口在保守/中性/乐观情形下分别为8.87万吨/19.07万吨/56.15万吨。

价格判断:2024年工业硅大方向上或将保持偏强震荡,价格运行区间12000~16000元/吨。

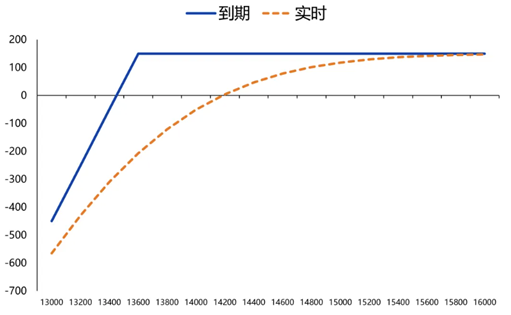

策略推荐:(1)上半年择机做多SI2405;(2)逐月卖出近月看跌期权,行权价选择平值虚四档以内,例如当前卖出SI2403-P-13600。

风险因素:(1)经济复苏不及预期;(2)光伏出口关税、认定标准、双反等政策风险。

图19:卖出SI2403-P-13600损益图 |

|

数据来源:兴业期货投资咨询部 |

免责条款 |

负责本研究报告内容的期货分析师,在此申明,本报告清晰、准确地反映了分析师本人的研究观点。本人薪酬的任何部分过去不曾与、现在不与,未来也将不会与本报告中的具体推荐或观点直接或间接相关。

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更,我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此做出的任何形式的任何投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面授权,任何机构和个人不得以任何形式翻版。复制发布。如引用、刊发,须注明出处为兴业期货,且不得对本报告进行有悖原意的引用、删节和修改。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33