市场激辩降息节奏!美股创新药2日回调,纳指生物科技ETF(513290)三日吸金超1.5亿元,规模升至5.3亿创历史新高!

隔夜美股三大股指悉数收涨,其中纳指涨0.61%,涨幅居前。美股创新药板块连续2日回调,纳斯达克生物科技指数(NBI)收跌0.75%,指数成份股中,生物制药公司Invivyd周一公布了针对VYD222的3期临床研究“阳性”结果,该药物是一种广泛中和的候选抗体,旨在预防出现症状的COVID-19,Invivyd股价应声大涨超120%。

纳指生物科技指数其他成份股方面,Apllis Pharmaceuticals涨超6%,阿斯利康、赛诺菲-安万特、Biontech、因美纳(Illumina)涨超1%,安进、生物基因、阿里拉姆制药微涨;跌幅方面,福泰制药、吉利德科学、Argenx跌超1%,再生元制药、莫德纳微跌。

【纳指生物科技指数成份股2023.12.18涨跌幅】

图片来源:Wind,截至2023年12月18日

ETF方面,纳指生物科技ETF(513290)今日回调,收跌1.53%,全天溢价高企,溢价率近1%,反映买盘强势!值得注意的是,纳指生物科技ETF(513290)可T+0交易,有利于投资者捕捉日内交易机会;此外,QDII ETF在一级市场申购采用全现金替代,纳指生物科技ETF(513290)申赎门槛已下降为50万份,这也大大便利了资金体量大、和希望捕捉申赎套利机会的投资者。

更加值得注意的是,纳指生物科技ETF(513290)近5日获资金净流入1.65亿元,近60日净流入3.40亿元,净流入率高达到194%,基金规模飙升至5.3亿元,创历史新高!

图片来源:Wind,截至2023年12月18日

公开资料显示,纳指生物科技ETF(513290)跟踪复制纳指生物科技指数(NBI),是全市场唯一布局美股创新药的ETF;借助纳指生物科技ETF(513290),投资者也不需要开立美股账户,利用普通A股账户,即可一手起步低门槛配置全球范围内的顶级创新药龙头。

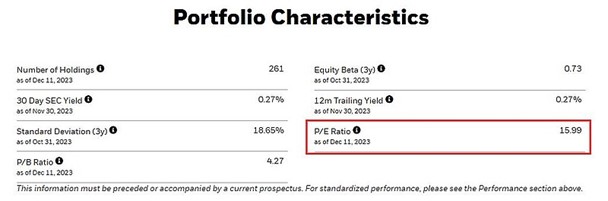

资金近期之所以呈现持续加仓态势,或许与美股创新药“估值性价比”不无关系。从估值来看,纳指生物科技ETF(513290)标的指数(NBI)市净率为4.13,处于2011年以来较低水平;正数市盈率28.32倍,低于5年平均;市售率5倍出头,为2014年以来低位!(数据来源:Bloomberg,截至2023.12.13)

美股主流表征生物科技板块的IBB正数市盈率则更是不足16倍!

数据来源:iShares

消息面上,基因测序巨头Illumina于美东时间12月17日宣布,决定将此前以80亿美元收购的液体活检明星公司Grail剥离,此次剥离将在2023年第二季度末确定相关条款。与此同时,美国亿万富豪Carl Icahn发布公开信表示,Illumina剥离Grail的决定正确,但他仍会再度发动授权战,希望罢免Illumina所有董事。自从Illumina于2019年收购Grail后,Icahn便开始批评Illumina不当,其后发动授权战,并且赢得一个董事席位。

再生元制药披露,公司高管SCHLEIFER LEONARDS于2023年12月11日合计增持1.23万股公司股份。近三个月内共11名重要股东合计增持股公司股份1.61万股。

【明年降息节奏如何?市场激辩】

上周,美联储利率决议的鸽派论调,使得市场对于降息的预期火热升温,但其后FOMC官员的发言让市场又开始摇摆。周一,旧金山联储主席戴利表示,2024年降息是合适的,可能需要在2024年进行三次降息。而FOMC官员梅斯特则表示,市场对于降息的预期稍稍超前于美联储,下一阶段关键在于货币政策需要保持紧缩多久。联储官员对于货币政策不同言论,让市场情绪出现明显降温,预计后续还将持续进行。

对此,机构也是观点不一:

根据美国银行的预测,FOMC将在3月、6月、9月和12月四次降息25个基点。美国银行同时预计,明年四季度整体和核心个人消费支出通胀率将分别从此前的2.4%和2.6%降至2.2%和2.5%。这一预测表明,通胀压力正在逐步减轻,为FOMC降息提供了更大的空间。高盛首席经济学家Jan Hatzius周一表示,通胀降温将为美联储明年至多五次降息奠定基础。Hatzius认为,全球经济目前已进入“大反通胀(Great Disinflation)”时期,这将使政策制定者能够在2024年初开始削减借贷成本。因此,Hatzius表示,目前几个主要发达市场央行将更早、更积极地降息。”

但与此同时,也有学者持相反观点。经济学家穆罕默德·埃尔-埃里安认为,美联储屈服于这些降息预期存在风险。为了缓解市场与美联储政策立场之间的脱节,美联储可能会矫枉过正,被迫改变立场。

【纳斯达克生物科技指数(NBI)——全球创新药板块风向标风向标】

资料显示,纳斯达克生物科技指数(NBI)是美国创新药板块代表性风向指标指数,成立于1993年,体现了美国生物科技和创新药产业的成长和发展。指数由在纳斯达克全球市场上市的生物科技和制药公司组成,要求公司市值至少为2亿美元,日均成交量达10万股。目前,该指数含有259家公司,其中前十大公司占比超50%。

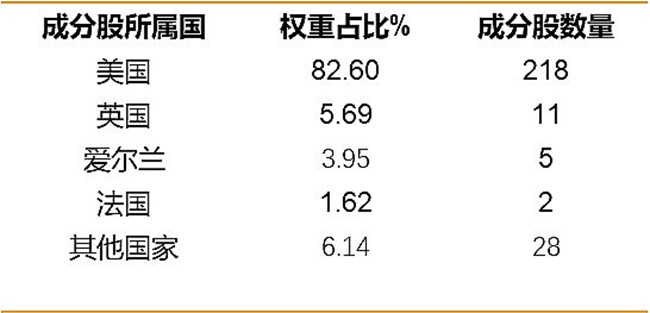

此外,纳指生科特别要求其成分股发行人的第一美国上市地,必须只在纳斯达克全球精选市场,或纳斯达克全球市场,采用富时国际行业分类基准(ICB),分类为生物科技或制药的公司。所以说纳指生科基本垄断了全球生物科技龙头,而不仅仅只是包括美国的一些创新药生物科技公司。比如说来自英国的有5.69%,爱尔兰的有3.95%,法国的有1.62%,并且预计将有更多国内外创新药企业进军纳斯达克。

数据来源:纳斯达克官网,截至2023.10

【5年维度看美股创新药产业大机会!】

2023年12月6日,兴业证券资深海外医药分析师余克清在最新直播中全方位解读了A股、港股、美股三地创新药各自的投资价值和展望,其中不乏深刻的行业洞察.

余克清认为,2021和2022年纳指生物科技板块连续回调的最重要的原因就是外界宏观原因导致的流动性收紧,尤其是在风险资本领域,对创新药板块造成了显著影响。由于创新药企业往往依赖外部融资来推动研发和商业化进程,流动性的减少导致这些企业融资成本上升,还会限制其研发新药的能力。此外,投资者在流动性紧缩时可能更倾向于风险较低的投资,从而减少对创新药板块的投资。

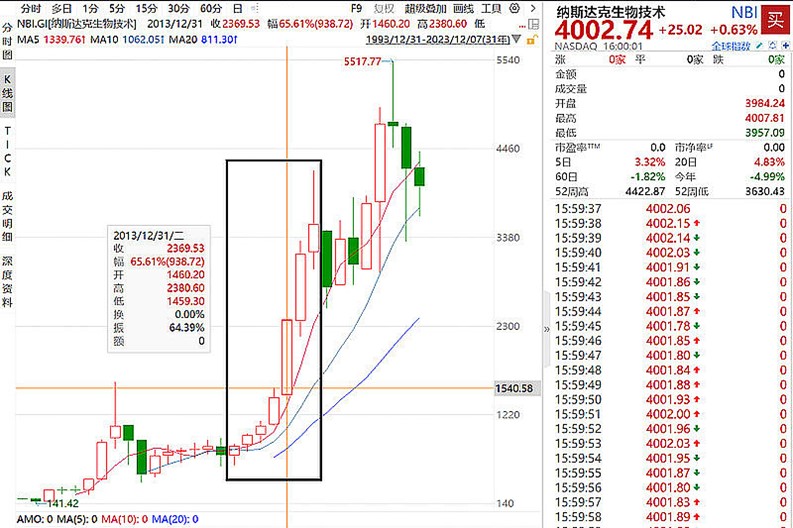

纳斯达克生物科技指数目前估值收缩至近五年低位区间,从历史角度看,可能被市场视为一个投资机遇。自1993年推出以来,纳指生物科技指数(NBI)还未曾连续三年出现回调。目前,多重利好因素逐渐积累:

一是创新药行业近期频繁出现重磅产品,二是经过前期充分消化后,目前美股创新药整体估值水平仍在历史低位。

第三,创新药投融资情绪好转,以及大药企(Big Pharma)收并购需求未来1-3年的持续爆发。一方面,FOMC加息进程接近尾声,全球投融资情绪正在回暖,另一方面,大药企大单品进入周期尾声,亟待拓展管线或收购生物科技类公司成熟管线,创新动力很强,而目前美股生物科技类公司估值已足够便宜,大药企收购动力很大。这对于生物科技板块无疑是巨大利好,要从三到五年维度来看!而上一次生物科技板块的类似产业周期是在2010、2011年左右,此后生物科技板块则迎来年线级别的主升浪行情。

图片来源:Wind,截至2023年12月

公开资料显示,纳指生物科技ETF(513290)是国内唯一布局全球创新药龙头的ETF,也是创新药的行情风向标。纳指生物科技ETF(513290)跟踪复制纳斯达克生物科技指数(NBI),是布局全球前沿创新药的高效工具。

医药是人类永恒刚需,全球医药创新不断,而创新药皇冠上的明珠,更是汇集了全球创新药龙头的纳指生物科技。习惯场外申赎或没有证券账户的投资者,可关注纳指生物科技ETF联接基金(A:017894;C:017895)。此外,如果资金体量大、在一级市场有申赎需求,纳指生物科技ETF(513290)一级市场最小申赎单位已经从100万份降低到了50万份,门槛大大降低。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》等法律文件,了解基金的风险收益特征。纳指生物科技ETF(513290)属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险等。本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47