北证急速降温,汽车产业链再度爆发,化工ETF(516020)受提振涨0.32%!流感高发季,医疗ETF飙涨1.71%!

2023年11月28日,市场行情出现反转,在北交所强调加强交易监管背景下,北证50指数急速降温收跌4.23%,沪深三大股指午后崛起,沪指收涨0.23%,深证成指收涨0.49%,“南北”蹊跷板效应明显。

量能方面,两市今日成交额7728亿元,较上个交易日缩量560亿元。北向资金午后进场,全天净买入28.34亿元,本月净流数据有望转正。

从盘面表现看,包括新能源整车、汽车整车、华为汽车、小米汽车在内的多个汽车概念主题涨幅居前。消息面上,最近关于汽车的信息量有点大。

今日华为宣布问界M9预订量已经突破3.3万台,智界S7预订量已超2万台;并已向赛力斯、奇瑞、江淮、北汽发出股权开放邀请,并希望中国一汽集团加入……之前是华为手机,现在是华为汽车,A股基本被“华为时间”承包了。

图片来源:Wind,截至2023年11月28日

除了汽车产业链,今日CRO表现也很突出,今年我国正处于公共卫生防控政策优化后的首个冬天,呼吸道疾病进入高发季节。想必大家也能感受到,近期身边感冒发烧的人明显增多,在做好个人防护的同时,也可以留意医疗板块的“超跌反弹”,今日市场代表性的医疗ETF(512170)反弹大涨1.71%。

化工ETF(516020)、电子ETF(515260)受电池、MR(混合现实)等概念主题走高影响,尾盘也均飘红。

图片来源:Wind,截至2023年11月28日

另外,今日有关人士表示,中国的CPI正逐步触底回升,PMI也出现了一些积极变化。中国经济持续恢复向好、总体回升的态势更趋明显,相信2024年及以后中国经济将保持健康、可持续增长。中国房地产业正在寻求新的平衡,已能看到一些积极发展的迹象。人民币的跨境支付、投融资、储备等国际货币功能稳步增强。系列消息对午后市场走高形成一定提振。

【ETF全知道热点盘点】今日重点聊聊化工、科技、银行等3个板块主题的交易和基本面情况。

一、电池龙头集体走强,化工ETF(516020)受提振涨0.32%,机构:化工龙头有望率先确定拐点

今日,汽车产业链集体“暴走”,带动上游电池化学品大幅反弹,化工板块午后翻红。细分化工指数中,星源材质、恩捷股份、胜华新材、瑞泰新材等多只电池化学品龙头涨逾1%。

场内热门ETF方面,市场代表性的化工ETF(516020)早盘快速探底回升,午后持续拉升,尾盘场内价格收涨0.32%,日成交额2230万元。

图片来源:Wind,截至2023年11月28日

消息面上,今日华为汽车系列消息释放,全面激活产业链市场热度,作为上游板块,电池化学品也表现得较为活跃。

行业整体看,从2022年以来,在全球经济下行压力及行业产能扩张背景下,化工品价格回落幅度较大,行业收入、利润增速持续下滑。二级市场上,化工板块也是持续调整,数据显示,2022年以来细分化工指数调整幅度已超42%。不过从三季度财报数据看,基础化工行业盈利已经出现一定程度边际改善。

广发证券最新观点认为,化工行业大部分产品价差已回落至历史底部,若基本面边际改善将对产品量价有较明显拉动。化工龙头公司凭借成本、技术、资本开支等优势,龙头有望率先确认拐点;海外库存周期回升对应中国出口中枢修复,出口链条的子行业基本面有望迎接改善。

山西证券近日研报则指出,新材料是化工行业未来发展的重要方向,重点关注半导体材料、可降解材料、生物基材料、催化剂、吸附分离材料、高性能纤维等板块。新材料领域的主要下游应用领域如半导体、新能源、食品、医药等领域的技术持续迭代升级,随着国内研发创新能力增强、产业布局优化以及政策扶持,我国新材料产业正步入加速成长期。

资料显示,化工ETF(516020)跟踪中证细分化工产业主题指数,全面覆盖化工各个细分领域。其中近5成仓位集中于大市值龙头股,包括万华化学、盐湖股份、恩捷股份、华鲁恒升、天赐材料、荣盛石化等,分享强者恒强投资机遇;其余5成仓位兼顾布局磷肥及磷化工、氟化工、氮肥、煤化工、钛白粉等细分领域龙头股,全面把握化工板块投资机会。

二、科技龙头行情回暖!科技ETF(515000)收涨0.25%,连续7日获资金净流入!科技龙头做多时刻到了?

今日科技龙头板块延续回暖行情,生物科技、电子板块表现亮眼。生物科技方面,CXO和创新药涨幅居前,康龙化成收涨2.85%,凯莱英收涨2.02%,复兴医药收涨1.70%;电子方面,消费电子表现突出,闻泰科技收涨2.52%,视源股份收涨2.42%,信维通信收涨1.97%。

图片来源:Wind,截至2023年11月28日

热门ETF方面,科技ETF(515000)全天窄幅震荡,场内价格收涨0.25%,日线二连阳,收复5日均线。全天成交额为6119万元,交投活跃!从资金面来看,科技ETF(515000)已连续7天获资金净流入,合计金额超3200万元!

图片来源:Wind,截至2023年11月28日

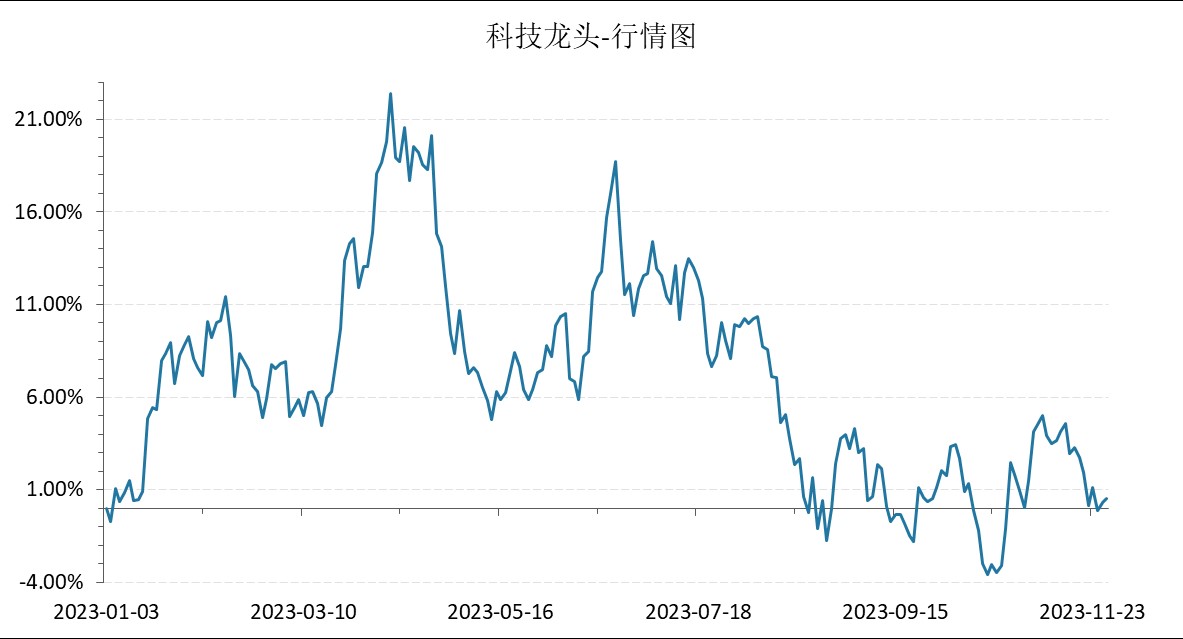

从指数走势来看,今年上半年,乘AI之风,中证科技龙头指数震荡走高。不过,伴随着风格转变,今年7月中以来该指数连续调整,近期已回吐年内涨幅。截至11月28日,中证科技龙头指数年内最大回撤已超21%。资金选择在此时扎堆流入,或表明对科技龙头后市修复的信心。

图片来源:Wind,截至2023年11月28日

数据来源:Wind,截至2023.11.24。中证科技龙头指数近5个完整年度的涨跌幅为:2018年,-36.94%;2019年,+68.49%,2020年,+45.26%;2021年,-2.78%;2022年,-34.72%。

医药医疗方面,有关部门监测显示,近期,呼吸道感染性疾病以流感为主,此外还有鼻病毒、肺炎支原体、呼吸道合胞病毒、腺病毒等引起。分析认为,近期我国急性呼吸道疾病持续上升与多种呼吸道病原体叠加有关。抗流感概念反复活跃,带动医药医疗板块整体走强。

方正证券指出,我国大部分地区已经进入冬季,预测将会面临COVID-19、流感、肺炎支原体感染等多种呼吸道疾病叠加流行的局面,感染预防、诊疗各环节需求有望加速释放,带来相关产业链投资机会。

消费电子方面,据媒体消息,多家消费电子供应链公司的核心人士表示:苹果公司将在今年12月正式量产第一代MR(混合现实)产品Vision Pro,首批备货40万台左右,2024年的销量目标是100万台,第三年达到1000万台。

国海证券表示,2023年发布的MR头显Vision Pro预计将成为空间计算时代开启的标志性产品。看好MR商业化后带来的全产业链投资机会,建议关注MR整机品牌、硬件供应商、内容制作与分发公司等MR产业相关标的。

资料显示,科技ETF(515000)跟踪中证科技龙头指数,该指数从沪深市场的电子、计算机、通信、生物科技等科技领域中选取规模大、市占率高、成长能力强、研发投入高的50只上市公司,集中代表A股科技核心资产。风险收益特征相较其它单一科技赛道品种更加均衡。附前十大权重股一览:

图片来源:中证指数公司

三、银行底部震荡,积极催化延续,货币政策报告定调“盘活存量贷款”,有何深意?

今日银行板块延续震荡整理,板块个股多数飘绿,无锡银行、兴业银行、农业银行、工商银行等表现领先,跟踪板块整体行情的银行ETF(512800)全天低位震荡,场内价格收跌0.56%,日线两连阴,成交额1.89亿元。

图片来源:雪球,截至2023年11月28日

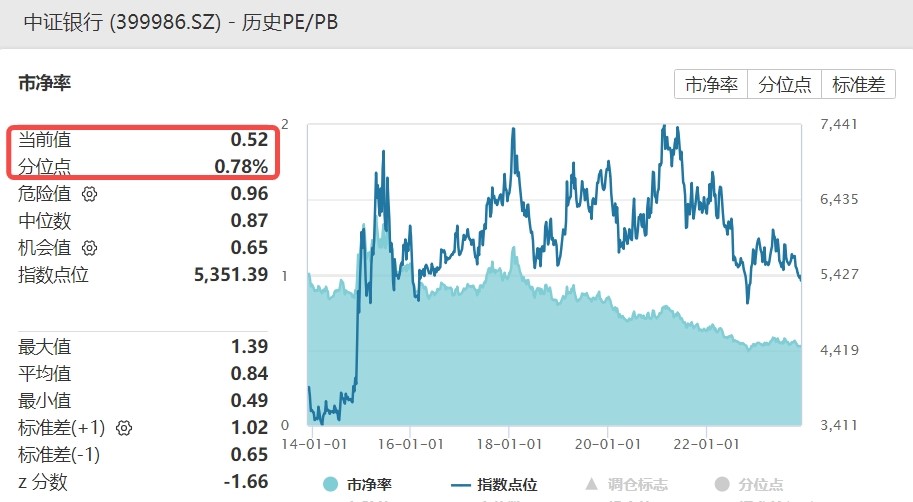

10月宏观数据喜忧参半,市场对于经济强复苏的预期边际落空,作为典型的顺周期板块,银行板块近期行情表现平淡。截至目前,42只上市银行股均为破净状态,板块估值行至绝对底部,预计下行空间或不大,而积极催化仍在持续演绎。

消息面上,昨日(11月27日)央行发布《2023年第三季度中国货币政策执行报告》。根据华泰证券解读,报告的核心关注点有:①新发贷款利率持续处于低位;②监管表态盘活存量资金,提高资金使用效率;③加强货币与财政政策协同,营造良好货币金融环境;4)下一阶段加强贷款均衡投放,稳定银行负债成本。

其中在盘活存量资金方面,央行强调银行要把握好信贷增长和净息差收窄之间的平衡,体现出贷款量价更加平衡、可持续的政策导向。对于商业银行而言,这一导向有望降低息差压力,减少信贷资源的无效使用,更有利于行业保持“合理利润”。

此外,报告还提到,一视同仁满足不同所有制房地产企业合理融资需求,对正常经营的房地产企业不惜贷、抽贷、断贷。中信证券在最新研报中指出,非国有企业增信措施的有效落地,将显著增加银行对相关房企的信贷投放,进而对上市银行地产资产质量的预期企稳形成重要支撑。

监管政策继续向好,浙商证券表示,信贷投放有望进入量价新平衡,金融服务实体持续性有望增强,继续看好银行股绝对收益。

华泰证券也指出,当前银行板块估值仍处于历史绝对底部,看好底部配置机遇。数据显示,中证银行指数最新市净率PB仅为0.52倍,低于近10年超99%的时间区间,板块安全边际及性价比较高。

图片来源:中证指数公司

公开资料显示,银行ETF(512800)跟踪中证银行指数,成份股囊括A股市场42只上市银行,近三成仓位布局工商银行、中国银行、邮储银行等国有大行,捕捉“中特估”主题机会;约七成仓位聚焦招商银行、兴业银行、西安银行等高成长性股份行、城商行、农商行,是分享银行板块行情的高效投资工具。

图片、数据来源:沪深交易所、Wind、华宝基金等,截至2023.11.28。

风险提示:电子ETF被动跟踪中证电子50指数,该指数基日为2008.12.31,发布于2009.07.22;科技ETF被动跟踪中证科技龙头指数,该指数基日为2012.6.29,发布于2019.3.20;化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11;医疗ETF被动跟踪中证医疗指数,该指数基日为2004.12.31,发布于2014.10.31;银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,电子ETF、科技ETF、化工ETF、医疗ETF、银行ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

本条资讯来源界面有连云,内容与数据仅供参考,不构成投资建议。AI技术战略提供为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47