小心日本年底飞出“黑天鹅”!关键通胀指标四个月来首次加速 加剧日银政策调整猜测

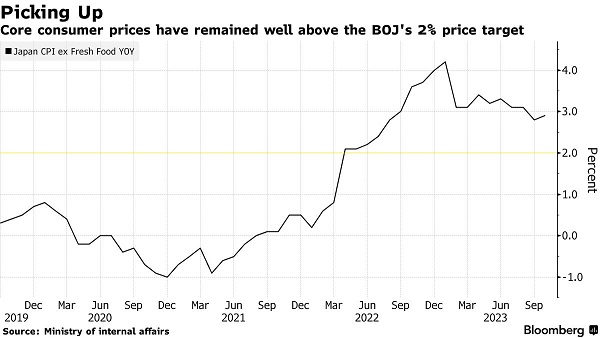

FX168财经报社(香港)讯 日本的关键通胀指标四个月来首次加速上升,彭博社称,这与日本央行认为通胀将减速的观点相左,这可能会加强对日本央行货币政策正常化的预期。

(截图来源:彭博社)

日本总务省周五(11月24日)公布的数据显示,10月份不含新鲜食品的消费者物价指数(CPI)增幅从9月份的2.8%升至2.9%,连续第19个月高于日本央行2%的目标。核心CPI年率4个月来首次加速上升。

经济学家预计,由于政府减少对公用事业的补贴,日本10月核心CPI将跃升至3%。这些补贴对整体通胀的影响从9月份的0.98个百分点降至0.49个百分点。酒店价格的上升也得益于入境消费的持续复苏。

(图片来源:彭博社)

日本央行行长植田和男(Kazuo Ueda)似乎正面临持续的通胀压力,这与他一再重申的进口价格下降将在短期内冷却通胀的说法相左。

生活成本上升已经对消费者支出造成负面影响,并导致日本上季度经济出现萎缩,显示出可能存在货币政策正常化的风险,这让植田和男在决定是否应该调整政策时陷入两难。

日本首相岸田文雄(Fumio Kishida)本月早些时候公布一项价值超过17万亿日元(约合1150亿美元)的经济刺激计划,部分原因是通货膨胀导致支持率降至他担任首相两年以来的最低水平。

在这份报告中,岸田文雄将控制能源价格的补贴计划延长至明年4月份,并决定提供退税和现金补贴,以支持受价格上升影响的家庭。

彭博经济学Taro Kimura表示:“不断上升的生活成本正在挤压家庭的消费能力,并降低日本央行所寻求的持久、需求主导的通胀的前景。”

日本总务省的数据显示,不包括新鲜食品和能源在内,日本上个月消费者价格较上年同期上升4%,徘徊在1981年以来的最高水平附近。

日元疲软一直是进口成本高企背后的一个关键因素,近几个月来日元兑美元汇率一直保持在33年低点附近。

本月,国会反对党议员不断向植田和男施压,要求他承认货币宽松政策导致日元贬值,加剧通胀对家庭的冲击。

日元是今年表现最差的十国集团(G10)货币,尽管日本央行放松对收益率曲线的控制,但日元仍处于下跌趋势。

全球资管巨头太平洋投资管理公司(PIMCO)正在买入日元,该机构押注随着通胀加剧,日本央行将被迫收紧货币政策。

PIMCO基金经理Emmanuel Sharef说,几个月前,当日元兑美元汇率跌至140日元以上时,这家债券巨头开始建立日元多头头寸。

Sharef上周在新加坡接受采访时表示:“随着我们继续看到日本通胀上升,并稳步高于其目标,日本央行将希望朝着放弃或改变收益率曲线控制(YCC)政策的方向前进,最终可能需要加息。美国的通货膨胀率正在下降,而日本的通货膨胀率仍然高企。在我们的框架内,这自然会造成做多日元。”

2023年迄今,日元兑美元已大跌逾12%,令许多华尔街人士感到失望。他们曾预计,随着鹰派的美联储和鸽派的日本央行互换立场,日元将会反弹。尽管到目前为止还没有实现,但经济学家们近几个月来一直在预测日本央行何时将政策正常化。

Sharef说道:“我无法准确预测日本央行将采取什么措施,但仍有必要以某种形式继续收紧政策 。可能会采取更加渐进的额外宽松措施。它可能采取放弃YCC的形式,然后最终也可能加息。”

Sharef在PIMCO的同事之一、美联储前副主席克拉里达(Richard Clarida)上月表示,如果日本通胀比预期更加顽固,日本央行可能在年底前取消其收益率曲线控制计划。克拉里达在一份研究报告中写道,日本央行还可能在明年初将短期政策利率从目前的-0.1%上调至0%。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26