NextEra Energy:“跌”出个光明未来

尽管NextEra Energy( NYSE: NEE)处于市场领先地位,但仍需注意NextEra Energy的估值过高。NextEra Energy仍然是最大的公用事业板块成分股,但该板块最近遭受重创。

NextEra Energy本周进一步下跌,达到了 2020 年 4 月最后一次出现的水平。它在 2021 年底见顶。对于像NextEra Energy这样盈利稳健的市场领导者来说,即使是“钻石手”NextEra Energy持有者也可能会感到震惊,因为他们希望保护自己的收益。NextEra Energy的价格走势证实了我的观点,即最近的暴跌似乎是快速抛售强度的投降。

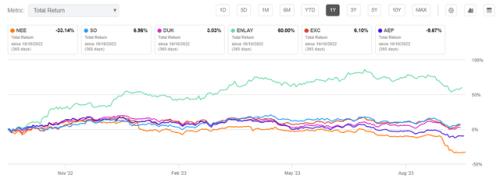

然而,我认为投资者不应过早得出结论,认为NextEra Energy的低迷反映了其行业同行的情绪。显然,NextEra Energy的表现不佳是不同寻常的,因为如上所示,它在过去一年的总回报率为-33%,明显落后于同行。

资本成本上升可能会影响该公司到 2026 年实现NextEra Energy调整后 EPS 复合年增长率 6% 至 8% 的能力。因此,管理层并不认为需要修改其前景,以证实其资产负债表、利率对冲和股息支付的稳健性。

然而,NextEra Energy Partners增长评级的大幅下调表明人们对一贯执行良好的管理团队失去了信心。

尽管分析师很乐观,但美联储长期加息是一个明显且现实的危险,NextEra Energy 投资者需要谨慎应对。鉴于NextEra Energy Partners决定下调增长前景,其向 NextEra Energy 削减资产的能力也受到了影响。因此,NextEra Energy 需要寻求项目融资机会或其他非战略资产出售,以推动资本回收工作并维持其实现调整后每股收益增长目标的能力。

考虑到这一点,市场是正确的,因为它迫使NextEra Energy持有者屈服。投资者现在考虑增持的关键问题是,NextEra Energy在经历了大幅暴跌后是否已接近悲观峰值?

NextEra Energy的价格走势让人想起大规模抛售。本周抛售强度似乎有所减弱,但现在评估其是否会触底还为时过早。换句话说,如果没有价格行为理论,现在的进场应该被认为是激进的。

从根本上来说,NextEra Energy是一支稳健的股票。如果你认为三个月前NextEra Energy很有吸引力,那么现在的急剧下跌应该会使其更具吸引力。

该分析师认为鉴于美国新经济政策的增长评级下调,市场运营商已经尝试对重大挑战进行定价。因此,在目前的水平上,风险回报倾向于上行风险,而不是下行风险。(华尔街大事件)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47