海外边际宽松,有色跳空高开强势五连阳!有色50ETF(159652)收涨1.8%,两大逻辑或催化行业拐点

A股三大指数今日集体走强,沪指涨1.26%,深证成指涨1.61%,创业板指涨1.85%。市场成交额超过9000亿元,北向资金净买入135.85亿元。

行业板块呈现普涨态势, A股上游金属资源板块再度上涨,中证细分有色金属指数跳空高开,收涨2.09%,强势录得五连阳。成份股几乎全线飘红,神火股份涨近7%,云铝股份、洛阳钼业涨超5%,紫金矿业涨超4%,金钼股份、锡业股份、湖南黄金、江西铜业涨超3%。

主流ETF方面,截至7月13日收盘,有色50ETF(159652)收涨1.8%,向上突破60日均线!成交额超1000万元,大幅放量!

消息面上,近日利好有色金属板块的消息迭出:

【海外加息预期降温,黄金价值持续提高】

数据显示,美国6月CPI同比涨幅从5月的4%大幅回落至3%,低于市场预期的3.1%,为2021年3月以来最低。

美国CPI重回“3字头”,市场对海外加息的预期进一步走弱,有色金属共振反弹。国际金价应声大幅走高。周三,COMEX 8月黄金期货收涨1.27%,COMEX 8月白银期货收涨4.42%。同日,国内铟价连续第四个交易日上涨,近一个月,铟价涨幅近 14%,今年来涨幅逾 22%。

对此方正证券指出,海外暂停加息,若年底或者明年年初进入降息,顽固的CPI水平下,实际利率向下利好黄金价格上涨。长期来看,由于黄金价格与全球央 行对黄金的购买力度正相关,黄金作为避险资产,经济下行时,以及未来不确定性上升时,央 行购金需求不断增长,黄金价值持续提高。(来源:方正证券《2023年7月大类资产配置报告》)

中信证券认为,我国黄金储备连续第8个月上升,央 行购金有望推动金价上升。据中国人民 银行数据,截至2023年6月底,我国黄金储备约为2113.48吨,环比增加21.15吨。自2022年11月起,我国黄金储备已经连续增加8个月,合计增加165.16吨。此外,据世界黄金协会5月发布的《2023年央 行黄金储备调查问卷》,71%的受访者预计未来12个月全球央 行黄金储备将会上升。央 行购金是金价上涨最有效的风向标之一。央 行购金趋势的延续标志着金价上涨具备动力。(来源:中信证券《金属行业黄金行业:宏观压制因素趋弱,把握金价反弹行情》)

此外,相关部门数据显示,中国6月稀土出口量创下自2020年3月以来的最高纪录。

【关注业绩催化】

紫金矿业此前发布业绩预告,预计2023年上半年实现归属于母公司所有者的净利润约人民币102亿元(币种下同),与2022年下半年度环比增长约37.6%。

国联证券认为,在季度业绩预告公布期间,预喜公司的月度平均涨跌幅高于全A水平,具备超额收益,其中,中报业绩预告预喜标的超额收益更为显著。同时,中报业绩增速越高的标的往往全年表现更优。当前正是中报窗口期,可关注业绩向好板块。(来源:国联证券《中报业绩预告专题:中报窗口期,关注业绩向好板块》)

对于2023下半年有色金属板块投资策略,银河证券中期策略核心认为:

2023 年下半年国内经济持续复苏与FOMC结束加息周期,有望使有色金属行业景气度出现更为明显的改善。

2023年国内经济复苏与FOMC的边际宽松是扭转去年有色金属行业颓势的主线逻辑。尽管上半年国内经济复苏的强度与FOMC放缓加息进程的节奏不及预期,但国内经济复苏与FOMC加息进入尾声的方向是明确的,虽有波折但周期终会到来。

2023年下半年国内经济继续复苏与FOMC大概率结束加息下,有色金属行业或将迎来业绩筑底与行业景气度的拐点,目前处于历史底部的A股有色金属行业估值有望率先获得修复。

(来源:银河证券《有色金属行业 2023 年中期策略:蓄势待发,周期终会归来》)

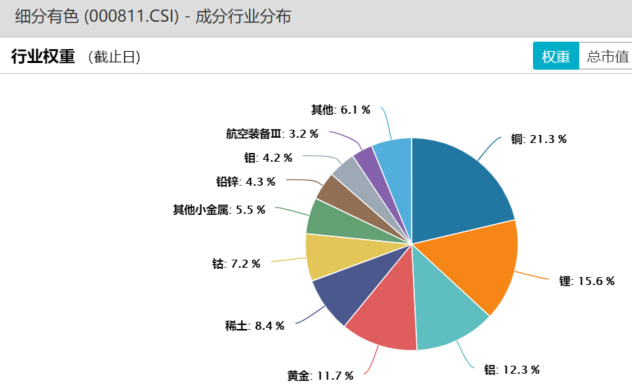

对有色板块感兴趣的投资者,不妨关注有色50ETF(159652)。公开资料显示,有色50ETF(159652)标的指数(细分有色指数)中,工业金属占比近40%,贵金属及小金属占比超30%,能源金属占比20%左右,高效把握工业金属周期复苏,以及能源金属成长弹性。(数据来源:中证指数公司,截至2023.4.30,指数成份股不代表个股推荐)

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。上述基金产品属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47