Ultima Markets:【交易课堂】简单两点预期金价走势 看懂黄金之基本面分析

作为全球投资者心智中公认的避险资产,黄金一直保持着较高的流动性。无论是银行内交易员,亦或是场外参与者,甚至全球央行,都会通过不同角度来观测黄金未来趋势从而做出相应的投资决策。

黄金的需求支撑

商品的价格通常取决于其供需关系,哪怕当前价值上千美元一盎司的黄金也不例外。供给方面,黄金的开采量较少,相比之下白银的供应量则是黄金的7倍。黄金的稀有性由此可见一斑,因此也导致其开采成本较高。

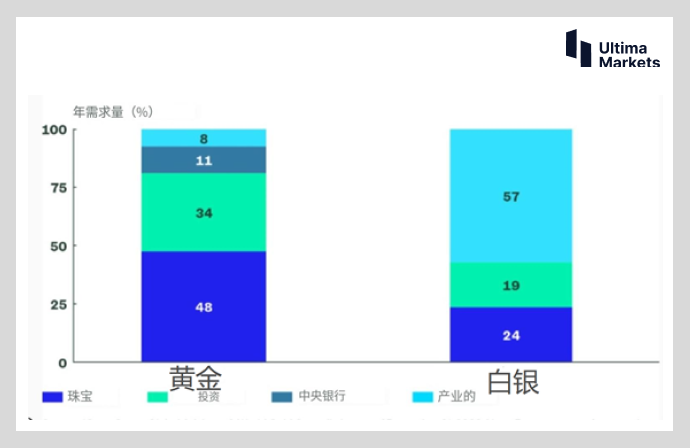

而黄金需求简单分为四类:首饰、投资、央行储备资产以及工业需求。需求的多样性意味着纵观不同的经济周期,黄金与其它资产呈现出较低的相关性。

(黄金与白银的需求对比)

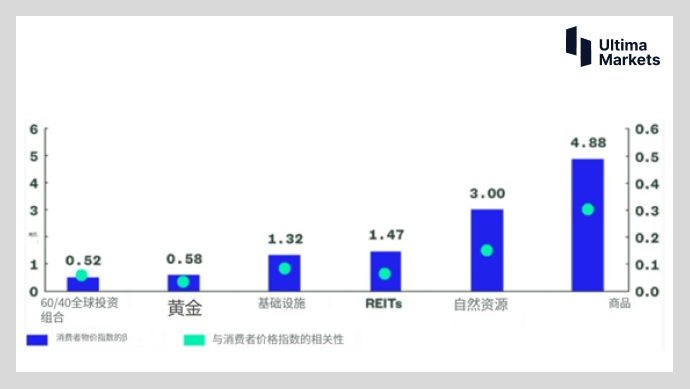

同时,在不同的经济周期中配置一定的黄金资产,可以帮助分散投资组合风险,因此一众大小投资机构均会将黄金与其他实物资产一起进行长期战略配置。

(黄金与通胀的相关性及波动敏感性均较低)

货币政策是关键

世界上的主流货币,实际上都是信用货币。这意味着没有国家实力的背书,货币只是废纸而已。虽然伴随着布雷顿森林体系崩溃,金本位已然成为历史,但是除核弹和航母之外,如今国家信用的外在体现依旧是黄金。

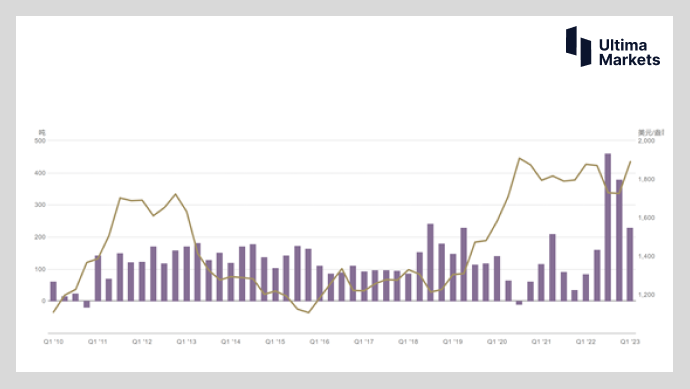

(黄金价格vs全球央行黄金储备)

从上图能看出黄金价格与全球央行的黄金储备其实没有太强的相关性。原因在于全球央行的黄金储备通常是在货币宽松政策下才可能出现大幅增加。而宽松的货币政策引发的通胀是黄金升值的关键。简单的逻辑推导,宽松货币政策推高了风险资产的估值,同时减少了央行外汇储备的价值,央行不得不增加黄金储备来对抗货币通胀,助推黄金需求。

举一个最简单的例子,疫情后全球央行开启扩表大放水,这间接导致黄金在央行储备的比例下降,导致部分央行选择回补,以让资产比例回归均值,同时支撑自身的货币价值避免其沦为废纸的命运,并保持一定的汇率水平。

简单总结:

· 黄金在长期资产战略配置中占据重要比重。

· 各国的货币政策是影响黄金价格的关键因素。

· 宽松的货币政策往往助推黄金的上行走势。

免责声明

本文所含评论、新闻、研究、分析、价格及其他资料只能视作一般市场信息,仅为协助读者了解市场形势而提供,并不构成投资建议。Ultima Markets已采取合理措施确保资料的准确性,但不能保证资料的精确度,及可随时更改而毋须作出通知。 Ultima Markets不会为直接或间接使用或依赖此等资料而可能引致的任何亏损或损失(包括但不限于任何盈利的损失)负责。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47