美债离违约悬崖步步逼近:收益率“恐慌溢价”持续攀升……

随着债务上限僵局令美国政府离违约悬崖步步逼近,投资者要求持有短期国库券的收益率溢价正进一步大幅攀升!

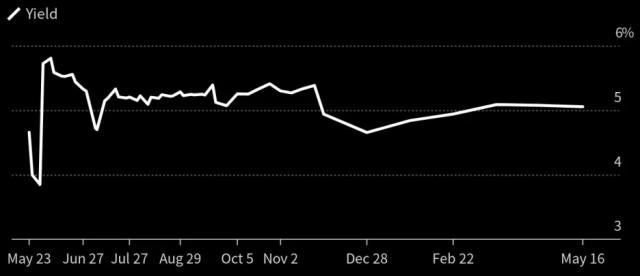

虽然金融市场整体上对驴象两党最终找到解决方案的前景仍然相对乐观,但6月初到期的国库券收益率却再次显露了债市交易员的担忧情绪。6月6日到期的国库券收益率周一一度跳升40多个基点至5.84%左右,6月1日到期的国库券收益率也上升逾30个基点至5.65%。

这表明投资者正在刻意回避那些一旦触发债务上限“X日”,可能首批违约的票据。

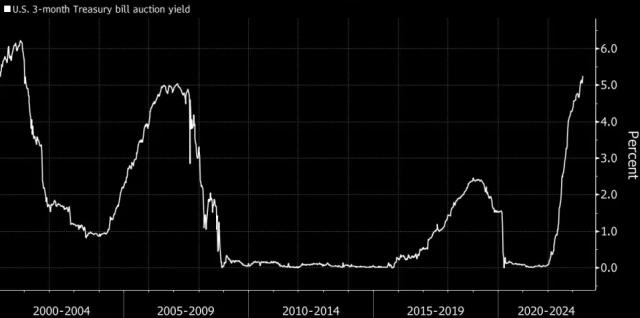

美国财政部周一发行的3个月期国库券的中标收益率也创下了逾20年来最高水平。这批570亿美元3个月期国库券的中标收益率为5.25%。业内汇总的数据显示,这创下自2001年以来该基准国库券的最高中标收益率。这些国库券将在8月24日到期。

美国财政部长耶伦周一在三周内第三次致国会的信中已再度警告,如果国会不采取行动提高31.4万亿美元的债务上限,财政部“极有可能”在6月初、最早6月1日之前无法履行美国政府的全部支付义务,这将引发美国历史上首次违约。

与此同时,白宫和国会领导层之间的谈判人没有太多进展。美国众议院议长麦卡锡周一在与拜登会谈后表示,他和拜登总统进行了富有成效的会谈,但尚未达成协议以避免美国灾难性的债务违约。两人在白宫磋商了一个多小时。

麦卡锡强调,共和党人不会同意将任何税收调整作为债务协议的一部分。在会议开始之前,拜登曾敦促“我们必须有一些成果”。但他强调民主党要求除了削减开支外还要增加收入。

业内密切聚焦美国财政部“金库”余额

目前,留给白宫和共和党人谈判的时间显然已经不多。随着时间流逝,美国财政部的仅剩的财政应急资源——TGA账户现金余额和触发债务上限后采取的特别措施资金正在继续减少,目前两者合计仅有约1500亿美元。

Stifel策略师布莱恩Gardner在给客户的一份报告中写道,一旦周一拜登-麦卡锡会议未能找到达成协议的途径,市场波动可能会加剧,因为人们担心华盛顿可能无法在X日之前达成协议。鉴于两党议员中的重要群体明显缺乏紧迫感,在本周末之前能否达成协议尚不确定。

Wrightson ICAP预计,财政部现金余额和剩余的特别措施规模将在6月1日降至500亿美元以下,并在6月8日和9日进一步降至250亿-300亿美元之间。如果发生这种情况,拜登政府可能很难撑到6月15日的下一个关键纳税日窗口。

Wrightson ICAP分析师Lou Crandall在给客户的一份报告中写道,“6月1日的(可用资金水平)预测值非常低,足以令人担忧。对未来一周的预估更低,可能会迫使财政部采取先发制人的措施,为潜在的付款延迟做好准备。”

他写道,“随着我们越来越接近危险区,对6月前10天的财政部现金和借贷空间的日常预测,正变得更加重要。”

长期以来,市场参与者一直认为,如果美国财政部在党派债务上限摊牌期间耗尽现金,它将优先支付公众持有的美国国债的利息和本金。这个规模高达24万亿美元的市场是全球借贷成本的基准,也是货币市场融资的重要抵押品,同时还是各类投资组合持仓的核心部分。

然而,这一假设从未得到验证,财政部官员长期以来一直在公开场合对优先支付排序是否可行表示怀疑。因此,考虑到当前摊牌的激烈程度,市场参与者正在激烈博弈。

摩根大通首席执行官杰米·戴蒙(Jamie Dimon)本月早些时候警告称,即使是走向违约边缘也是危险的,后果是不可预测的。他在本月早些时候接受采访时表示,“你越接近它,你就会越恐慌。关于市场的另一件事是,永远记住,恐慌是让人害怕的一件事——人们会做出非理性的决定。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47