天风证券:给予电连技术买入评级

天风证券股份有限公司潘暕,许俊峰近期对电连技术进行研究并发布了研究报告《景气度有望回升,看好汽车业务广阔空间》,本报告对电连技术给出买入评级,当前股价为29.89元。

电连技术(300679)

事件:公司发布2022年年度报告及2023年一季度报告,2022年实现营业收入29.70亿元,同比减少8.51%,实现归母净利润4.43亿元,同比增长19.27%,实现扣非归母净利润2.91亿元,同比减少14.7%。2023年Q1实现营业收入6.16亿元,同比减少18.70%,实现归母净利润0.47亿元,同比减少46.67%

点评:看好公司汽车连接器业务的高速增长。公司营业收入整体不如预期,受手机市场不景气影响,同比下滑严重。公司汽车业务占比逐步提升,在汽车智能化趋势的助力下,2023年汽车业务业绩有望持续增长。

手机行业整体低迷,消费电子业务承压。2022年公司总体实现营业收入29.70亿元,同比下滑8.51%,实现扣非净利润2.91亿元,同比下滑14.7%;公司2022年整体业绩下降主要受到下游手机行业需求整体低迷的影响,据IDC数据显示,2022年我国智能手机总出货量2.86亿部,降幅达13%。但公司市场地位、市场份额以及毛利情况仍相对较为稳定。在利润方面,公司扣非归母净利润减少14.7%,我们认为同样是由于传统业务不景气。2023年Q1营业收入同比减少18.70%,我们认为主要受汽车价格战和手机行业景气度低的影响。

汽车业务持续向好,前景广阔。2022年公司汽车收入达到5.14亿,同比提升64.74%,占比17.33%,相较2021年占比提升接近8个百分点。同时,汽车业务的毛利率水平达到38.53%,也高于整体的毛利率水平,成为新的业绩增长点。全球汽车高速连接器市场以欧美厂商为主,国产替代空间大,而公司作为国内领先企业,或将深度受益于该领域的发展。公司凭借其在射频连接器领域的深厚积累和优势客户关系,我们认为有望率先推出相关国产化产品,推动汽车业务增长。

汽车智能化驱动连接器市场规模扩大,持续布局汽车连接器业务。随着汽车智能化的不断发展,据中商产业研究院预测,预计2023年L2自动驾驶汽车渗透率将达到30%,高速连接器需求随之增长,2025年中国高速连接器市场空间有望达135亿,2021-2025ECAGR达19.8%。自2014年起,公司开始进行汽车高速连接器的研发,并已经实现了全面的产品布局,实现了大规模的批量生产。目前国内众多头部汽车客户导入顺利,并已实现大规模出货,公司相关产品已涵盖吉利、长城、比亚迪、长安等国内主要车企。随着下游汽车连接器整体需求的扩张,公司汽车连接器业务业绩有望进一步增长。

投资建议:看好公司汽车连接器业务的高速增长;预测公司2023/24/25年实现营业收入38.60亿元、50.57亿元、70.30亿元,归母净利润2023-2025年预计为4.57亿元、6.50亿元、8.55亿元,维持公司“买入”评级。

风险提示:下游手机景气度不及预期、自动驾驶进度不及预期、汽车客户导入不及预期

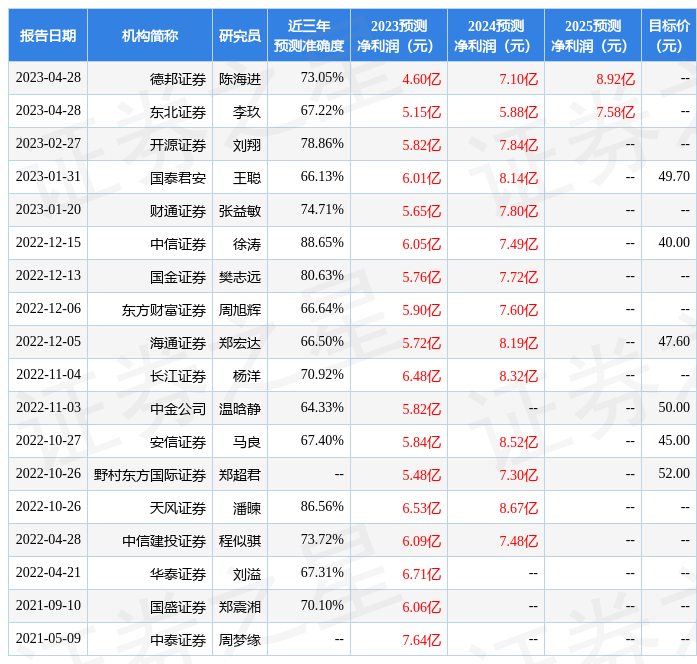

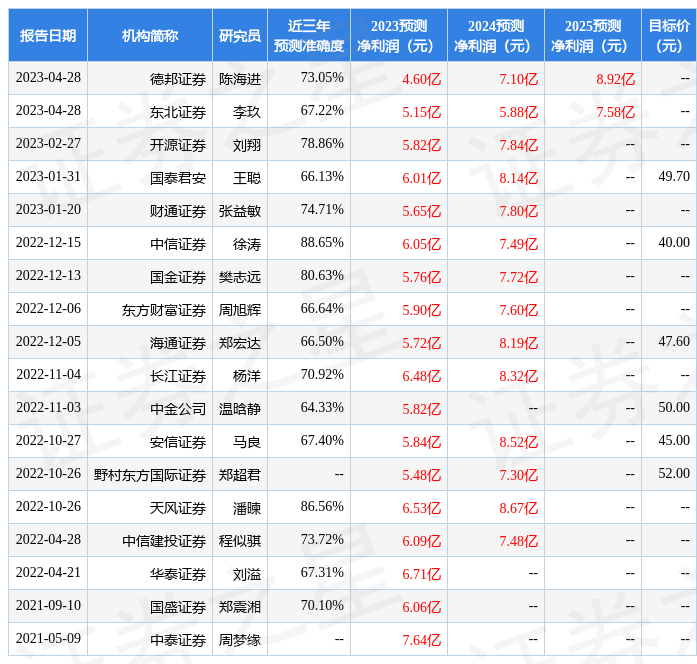

证券之星数据中心根据近三年发布的研报数据计算,中信证券徐涛研究员团队对该股研究较为深入,近三年预测准确度均值高达88.65%,其预测2023年度归属净利润为盈利6.05亿,根据现价换算的预测PE为20.9。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级6家;过去90天内机构目标均价为39.0。根据近五年财报数据,证券之星估值分析工具显示,电连技术(300679)行业内竞争力的护城河良好,盈利能力一般,营收成长性一般。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3星,好价格指标2.5星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47