变形记| 卤味三巨头净利集体下滑“警钟”,周黑鸭、绝味、煌上煌业绩怎么就不香了?

卤味江湖集体遇冷!随着周黑鸭公布2022年业绩预告,包括绝味、煌上煌在内的卤味三巨头在2022年的整体面貌已全部显露,业绩均大幅下滑,这也引发了市场和投资者关注。是卤味赛道不好,行业遇到天花板?还是原材料上涨,传导到价格劝退了消费者?通过对比梳理,本文认为:疫情影响固然是业绩下滑的原因之一,但究其本源,还是在于其自身经营模式风险暴露,特别是在行业竞争格局愈加激烈背景下,产品的同质性化严重制约了企业护城河的营建。对于曾经创造出的辉煌业绩的周黑鸭、绝味食品和煌上煌三巨头来说,疫情复苏后的休闲食品赛道里,市场化竞争将更趋白热化,该如何迎接未来的挑战?

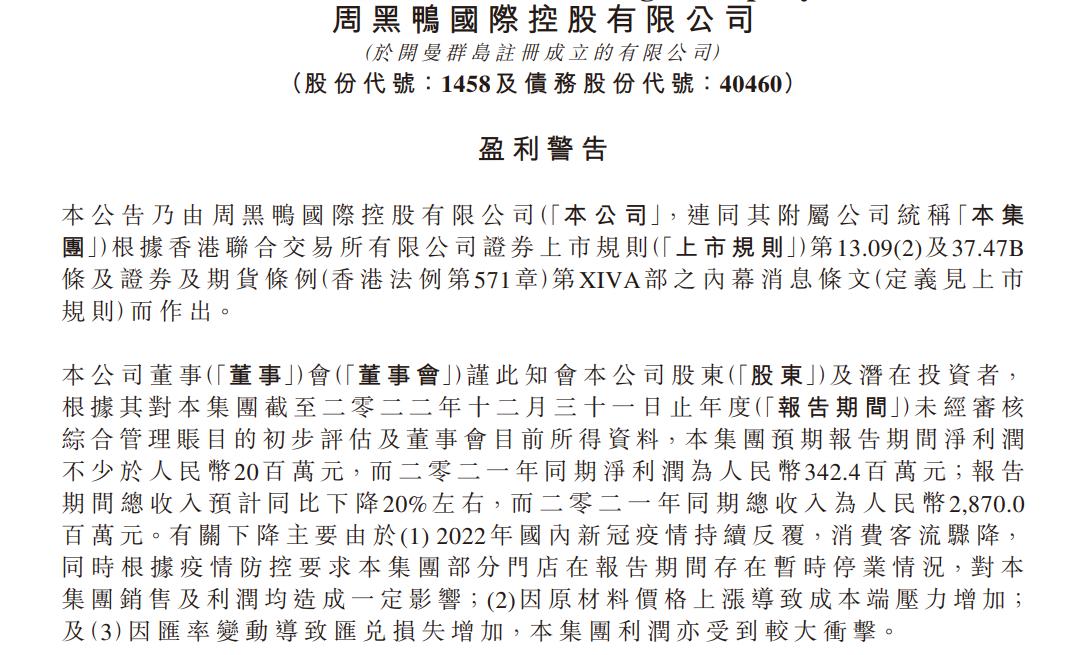

周黑鸭净利大幅下滑超九成

2月13日,周黑鸭发布的盈利警告显示,预计2022年公司总收入同比下降20%左右,2021年公司总收入为28.7亿元。预计2022年净利润不少于2000万元,较2021年同期的3.42亿元大幅下滑超90%。

对于净利润大幅下滑,周黑鸭表示主要原因有三点:一是2022年国内新冠疫情持续反复,消费客流骤降,同时根据疫情防控要求,周黑鸭部分门店在报告期间存在暂时停业的情况,对周黑鸭集团的销售及利润均造成一定影响;二是原材料价格上涨也导致周黑鸭成本端压力增加;三是汇率变动导致汇兑损失增加,对周黑鸭集团的利润造成较大冲击。

事实上,此番暴雷也早有预兆。今年1月,有消息称周黑鸭在业绩交流中披露了业绩预测值,预计公司2023年净利润仅为1.5亿-2亿元,预测范围远低于多位分析师发布的预测值。受该消息影响,1月11日,周黑鸭闪崩跳水,当天收跌22.95%。

1月12日,周黑鸭就此发布澄清公告称,公司业务运营一切正常,高管团队稳定。但周黑鸭也承认,公司业绩面临来自各种不利因素的影响。但同时,周黑鸭也坦言,各种可能会挤压利润的因素仍然存在,周黑鸭强调了当前的产业趋势导致原材料与配料成本升高,公司在成都新设立的加工厂预计也将产生更高的成本及费用等。

事实上,疫情只是加速了周黑鸭业绩的下滑,在此之前周黑鸭业绩就已经进入停滞期。

2017年,周黑鸭的营收为32.49亿元,归母净利润达到7.62亿元。此后2018年到2021年5年中周黑鸭有3年营收在下滑,净利润仅2021年增速为上涨,4年为下滑之态。

自2017年至2021年,周黑鸭营收下滑10.6%,净利润下滑36.7%。作为对比,绝味食品2017年营收38.5亿元,到2021年6.49的营收共增长70%,净利润增长95%。煌上煌同期营收增长56.9%,净利润增长了2%,只有周黑鸭近年来营利双双大幅下滑。

制图:金融界上市公司研究院 来源:周黑鸭财报

制图:金融界上市公司研究院 来源:周黑鸭财报

据2022年中报显示,周黑鸭营收11.81亿元,同比下降18.7%;净利润0.18亿元,同比下降92%,产品总销量为1379.4万吨,同比减少约22%。去年上半年的暴雷,也让市场对周黑鸭下半年的业绩担忧不已,如今2022年整体业绩再次大幅下降,净利润不足前一年零头,既在情理之中,又在意料之外。

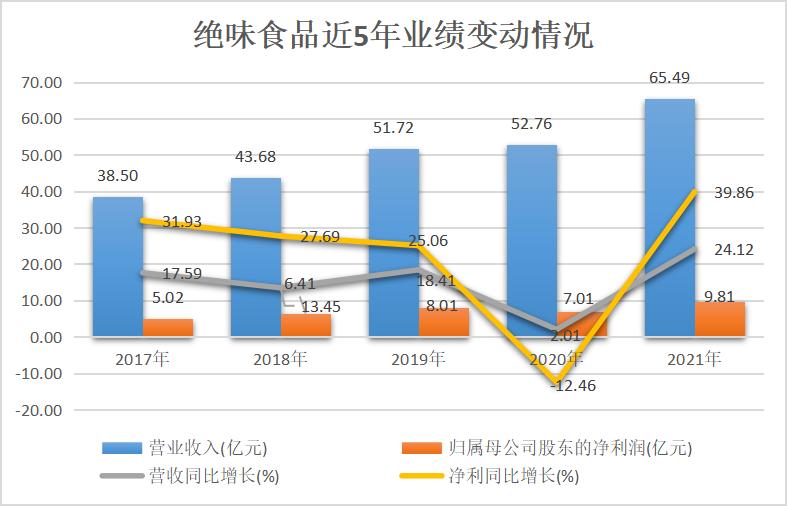

绝味食品业绩下滑六成 煌上煌下跌近八成

值得关注的是,除了周黑鸭,卤味三巨头的另外两名大将2022年的日子也不好过。

绝味食品1月份发布的业绩预告显示,预计2022年公司净利润为2.2亿元至2.6亿元,同比下降73.49%至77.57%,扣非净利润2.5亿元到2.9亿元,同比下滑约60%至65%。这也是绝味食品自2017年上市以来的最差表现。

制图:金融界上市公司研究院 来源:巨灵财经

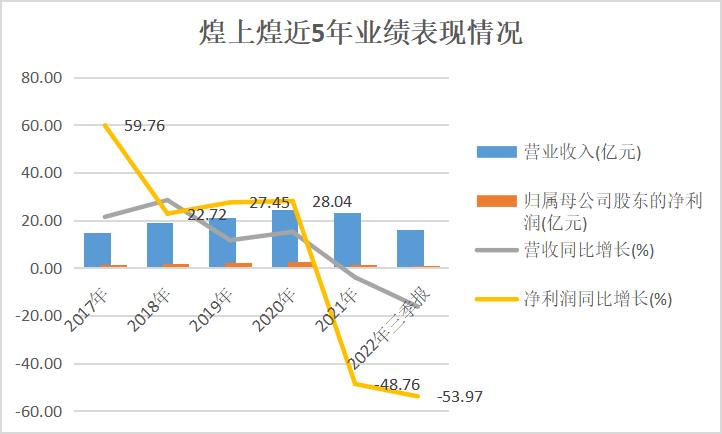

煌上煌的业绩预告则显示,2022年预计实现净利润0.3亿元-0.4亿元,同比下跌约79.25%-72.33%,其中酱卤肉制品预计同比下降64%左右。

制图:金融界上市公司研究院 来源:巨灵财经

对于业绩断崖下降的原因,两家公司给出的原因与周黑鸭几乎一致:疫情影响以及原材料上涨。

IPG中国首席经济学家柏文喜对金融界上市公司研究院分析表示:“卤味食品预计2022年公司净利润同比大降,这与疫情导致的社交活动受限而引发的消费不足、产品与营销创新缺乏、竞品涌现导致的消费分流等有关。”

经营短板暴露 周黑鸭成也直营 败也直营

除了疫情因素之外,卤味三巨头的业绩下滑,实际暴露的是其自身短板:渠道、场景和产品单一,唯一的业绩改善手段——提价又遭遇终端抵制,并不能将上涨的成本有效传导出去。

实际上,中国卤制品行业重点企业经营模式各有所不同,周黑鸭采取总成本最优的采购体系、精益生产体系、直营+特许经营的商业模式与单店特许+发展式特许模式;绝味食品以统一采购为主、地方采购为辅的方式,统筹规划公司的采购计划并完成采购工作,生产模式为“当日下单、当日生产、当日配送,24 小时内开始售卖”,销售模式为“以直营连锁为引导、加盟连锁为主体”;煌上煌主要向农户以及原料供应商进行采购,采取以销定产和产销结合的生产模式,直营连锁经营、特许加盟经营和经销商、商超相结合的销售模式。

经营模式的差异,决定了如今三家市场地位的分化。在门店数量与营收上,绝味一马当先;周黑鸭门店数量最少营收却紧随其后;起步最早、门店数量居中的煌上煌业务规模最小。截至2022年上半年,绝味的门店数已达14921家,周黑鸭在全国的门店数为3160家,煌上煌的门店数量为4024家专卖店。

虽模式不同,但对以线下门店经营为主的食品与餐饮行业来说,在疫情影响之下,过度依赖线下模式的风险则暴露出来。

以周黑鸭来说,在成立后很长一段时间内,周黑鸭都以直营店为主。直营店在提供较高净利率的同时,也限制了公司的扩张速度,错过了行业高速发展期。

据华安证券研报数据,从2015年到2021年休闲卤制品行业规模CAGR达到27.41%,是休闲食品子行业中增速最快的。绝味食品和煌上煌的高速增长就是在这样的大背景下取得的。

值得一提的是,周黑鸭高端直营的经营模式,让其成也由此,败也由此。

周黑鸭2017年自营门店1027家,2020年自营门店增至1157家,绝对数量及增幅都比较小。期间自营门店数量还经历过大幅调整,而且出现了很明显的单店收入下滑现象,2017年自营店单店收入为268万元,2019年已经降至211万元。

2019年,业绩停滞多年的周黑鸭开始“第三次创业”,2020年升级了“直营+特许经营”商业模式,大幅降低加盟门槛,核心就是放开特许经营业务,寄希望通过加盟带动增长。

特许经营门店带动了门店数量的扩张。从2020年到2022上半年,周黑鸭特许经营门店分别为598家、1535家、1818家。期间自营门店数量分别为1157家、1246家、1342家。

但大幅扩张也令周黑鸭产生了一系列问题。首先是有息负债的攀升,周黑鸭2020年短期借款加上长期借款达到了16.4亿元,此后一直维持高位。

其次是费用率。和同行业公司相比,周黑鸭本身销售费用率就偏高,2017年煌上煌和绝味食品销售费用率在11%左右,周黑鸭接近30%。2019年开启加盟模式后,销售费用率更是一路蹿升,2020年超过40%,2022年上半年接近43%。2017年周黑鸭管理费用率是三家中最低的,到2022上半年也增至11%,超越另外两家公司。这导致周黑鸭净利率从2017年的23%一路下滑到2021年的12%,已低于绝味食品。

在中国食品产业分析师朱丹蓬看来,周黑鸭店面大幅增加,但营收和净利润却大幅下滑,说明周黑鸭单店的营收和净利润在大幅下滑,投资者看到店面盈利能力下滑,对投资周黑鸭的店面肯定也会更加谨慎。进而或影响资本市场的投资者对周黑鸭未来预期的判断。

渠道、场景、产品单一是“原罪” 提价法宝为何失效?

而绝味食品亦是如此。多年来,凭借“以直营连锁为引导,加盟连锁为主体”的门店模式,跑马圈地,奠定其在卤味行业江湖地位。但时过境迁,绝味食品的“万店模式”早已到达瓶颈,在疫情的影响下,大力拓店的打法更是加重企业负担。

即便如此,绝味食品依旧没有停下扩张的步伐。绝味食品曾公开表示,要在2022年底前实现净增1000家至1500家门店的目标。财报显示,截至2022年上半年,绝味食品门店数量净增长高达1207家,初步达成公司拓店目标。

但带来的问题也是,加盟商越多,管理成本也在增加。朱丹蓬表示:“2022年可以说是中国食品饮料行业最艰难的一年,受到了疫情以及原材料成本、管理成本、物流成本上涨等多重挑战,以至于不少企业当年净利润出现下滑,其中包括周黑鸭等卤味巨头。”

另外,煌上煌“千城万店”战略恐也难以实现了。2021年,煌上煌称“未来3—5年要达到万家以上门店的总目标不变”。但煌上煌最新的表述是:“千城万店战略是在疫情前公司快速发展时期提出的。目前,煌上煌正在逐步通过新零售提升单店业务能力,多渠道引流门店,利用公域流量的精准分配及升级互动,带入私域流量的转化及体验,以线下门店作为品牌推广、产品体验、建立与顾客信赖的核心。”

面对眼前共同的难题,三巨头选择提价保利润。

国元证券1月12日发布的研报指出,周黑鸭在2023年面临较大的成本压力,公司原材料成本压力自2022年第四季度已经逐渐显现,该趋势有望延续至2023年,个别大单品如鸭脖、鸭掌的价格涨幅预期达30%以上。

绝味食品在2022年进行了两次提价。2022年初,绝味食品宣布部分产品提价5%;7月,绝味食品再次提价,涉及鸭掌、鱿鱼、凤爪等产品,提价平均幅度7%-10%。

此外,为留住消费者,绝味食品不惜在营销推广上大手笔,在2022年三季度砸了超5亿做营销,不过,从财报数据上看,两次提价、重本营销的策略,似乎收效甚微,并没有为绝味食品业绩带来明显提振。

而提价带来的负面影响也肉眼可见。在#周黑鸭业绩大降超90%#冲上微博热搜后,大量网友评论表示,不买周黑鸭的原因是太贵了吃不起,而且味道也不如以前,如“价格越来越贵、分量越来越少、味道也就那样”、“太贵了”、“涨价涨的离谱”等。

另外,“鸭脖”毫无疑问是三家公司最有代表性的大单品,鸭货类产品的收入占比都超过了50%,周黑鸭的鸭及鸭副产品占比更是超过80%。对于如今消费产品爆炸丰富、消费者忠诚度更低的环境下,鸭脖、鸭舌、鸭头这样传统的卤味品类,或许已经很难带来持续的新鲜感。而海鲜、夫妻肺片、百味鸡、肥肠等新兴的卤味品类,成为不少新兴卤味品牌差异化竞争的切入点。

坦白而言,卤味食品并不是消费者特别刚需的产品,频繁地调整价格会伤了这些消费者的心,同时也会减少消费的量。对于不停上涨的价格,业内人士则表示,把“涨价”当作减少亏损的补偿,这种方法不可取,尤其是对卤味食品本身,更重要的还是要做好渠道的布局、抓好食品的品质、拓展销售的品类。

卤味江湖竞争加剧 老巨头新老挑战不断

卤味三巨头的财报数据皆不如意,是卤味赛道不再“香”了吗?

受周黑鸭业绩不佳的影响,周黑鸭在2月14日、15日股价分别下跌2.05%、3.49%,市值不足百亿港元;绝味鸭脖自1月30日预告披露后,至2月15日股价下跌5%;煌上煌自披露业绩预告后股价上涨5%。

值得一提的是,卤味市场的整体盘子并不小,艾媒咨询数据显示,2021年中国卤制品行业规模达3296亿元,预计2023年将达到4051亿元。从整个卤味食品行业来看,卤味市场虽规模高达千亿,但市场仍十分分散。《中国餐饮品类与品牌发展报告2021》显示,2020年绝味食品、周黑鸭、煌上煌市场占有率分别为8.6%、4.6%、2.8%,三者加起来仅占市场的16%。

而随着市场的扩大,行业竞争也愈加激烈,也吸引了不少新兴品牌入局。据天眼查不完全统计,在2021年,有21家卤制品企业发生25起融资事件,包括主打线上零售的王小卤、馋匪,新式热卤品牌的盛香亭、卤大妈、研卤堂,预制卤味品牌菊花开等。

而在卤味细分品类中,热卤品牌盛香亭、网红卤味零食品牌王小卤都获得 B 轮融资,去骨鸡爪品牌火号完成千万元 A 轮融资,热卤轻餐品牌热卤食光完成天使轮融资;除此外,老字号德州扒鸡近日也更新了招股书,加速上市进程;2022 年刚上市的紫燕食品还未披露年报,但其 2022 年三季度紫燕食品营收 27.42 亿元,归母净利润 2.28 亿元......这些品牌的崛起,绝味食品、周黑鸭、煌上煌“三足鼎立”的格局或将生变。

而相比起老牌选手,新锐卤味品牌们更懂得如何利用直播电商留住年轻消费者。如,号称“一秒脱骨、满嘴卤香”的王小卤在成立之初,便迅速抢占抖音、快手等直播平台,借着电商模式的东风,成功吸睛。据其天猫旗舰店显示,2019—2021年,王小卤虎皮凤爪连续三年在天猫销售额排名第一。

柏文喜称,卤味食品主要为休闲品类,市场需求虽然长期看比较坚实,但是受消费弹性、竞品状况影响较大。因此,为维持业绩增长,则需要在加强产品与营销创新的同时,发挥上市公司优势以并购竞品来拓宽产品线与业务领域,推动业绩的持续增长。

严峻形势下,未来卤味三巨头能否再现曾经的快速增长时代?

业内人士表示,“将取决于多种因素:首先,疫情对餐饮业的影响是否得到缓解将是重要因素之一;其次,企业能否采取有效措施来应对市场竞争和原材料价格波动也至关重要。同时,企业在产品创新、渠道拓展等方面的发展也将决定其未来的发展方向和竞争力。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47