恒力期货能化日报20240704

一眼通

油品

LPG

方向:震荡偏强

行情回顾:盘面随成本端上涨,沙特阿美公司7月CP出台,其中丙烷580美元/吨,丁烷565美元/吨,较上月价格均持平。折合人民币到岸成本:丙烷5183元/吨左右,丁烷5063元/吨左右。

逻辑:

1.国内液化气商品量为55.44 万吨左右,较上周增加0.93万吨。炼厂库容率27.5%,环比上升 0.75%。港口到船下降,港口库存230万吨,环比下降9%。

2.燃烧需求下降,随着新型PDH投产以及部分设备启动,化工需求回升,PDH开工率78%,环比上涨5%。MTBE开工率64%,环比下跌 1%。

3.山东民用气5100元/吨(0),华东民用气4813元/吨(-3)。华南民用气5020元/吨(+30)。

风险提示:宏观因素影响

沥青

方向:偏多

行情回顾:现货价格小幅上涨,稀释沥青贴水下降,北方刚需支撑,南方需求弱势,总库存同比高位。

逻辑:

1.炼厂利润亏损,国内沥青开工率低位,周产量为43万吨,环比下降2万吨。7月份国内沥青总计划排产量为209万吨,环比下降7.2万吨,降幅3.33%。

2.社库283万吨,厂库116万吨,华东厂库去库较多。炼厂周度出货量37.8万吨,环比增加8%,华东和华北出货量增加,山东现货3570(0)。7月份南方即将出梅,道路施工旺季来临。

风险提示:宏观因素影响

芳烃

PX

方向:看多

行情回顾:

今日PX价格小幅走强,PX2409合约收盘价8768。成本端,石脑油在717美金附近,PX加工费在321美金附近,PX加工费小幅上涨。供应方面,本周中国PX装置负荷上升至85.37%附近,亚洲PX装置负荷上升至75.18%。国内装置方面,威联石化200万吨两线均已重启,接近满负荷运行,福化80万吨重启中,预计月底出产品;需求端,本周PTA负荷上升至77.3%附近,独山能源250万吨6.27起停车10天左右,中泰石化120万吨预计7月中上重启,台化150万吨预计推迟至7月底重启。

向上驱动:1.PTA负荷回升;2.库存去化;

向下驱动:1.PXN维持高位;2.PX-MX回升明显

策略:低多,PX9-1正套

风险提示:油价大幅波动风险。

PTA

方向:看涨

行情回顾:

今日PTA期货走强,现货市场商谈氛围尚可。成本端,PXN位于328美金/吨附近,PTA加工费在468元/吨附近,PTA加工费涨幅明显;供应端,本周PTA负荷上升至77.3%附近,独山能源250万吨6.27起停车10天左右,中泰石化120万吨预计7月中上重启,台化150万吨预计推迟至7月底重启;需求端,聚酯开工率下降至88.2%附近,聚酯产能上调至8272万吨,终端织造目前负荷调整至74%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. PTA出口较好;2. TA自身库存去化;

向下驱动:1. 聚酯负荷并未提升

策略:低多

风险提示:油价大幅波动风险。

乙二醇

方向:看涨

行情回顾:

今日乙二醇期货价格上涨,EG2409合约以4728点收盘。华东主港地区MEG港口库存约74万吨附近,环比上期下降0.9万吨;供应端,本周乙二醇开工负荷65 %(+1.65%),其中煤制乙二醇开工负荷在70.14%(+2.56%);油制方面,吉林石化16万吨6月中旬起停车至10月中旬,北方化学20万吨7.10开始计划检修一个月左右;煤化工方面,新疆广汇40万吨6.26起停车检修一个月,通辽金煤30万吨、红四方30万吨后续均有停车计划;海外装置方面,美国南亚82.8万吨近日重启中;需求端,聚酯开工率下降至88.2%附近,聚酯产能上调至8272万吨,终端织造目前负荷调整至74%附近,下游订单较为分化,继续关注下游终端开工情况以及订单情况。

向上驱动:1. 国产装置检修逐步落地;2.下游开工维持较高水平;

向下驱动:1. 月底前进口有回升预期;

策略:低多

风险提示:原油大幅波动风险。

煤化工

尿素

方向:震荡整理,关注区间2000-2250。

逻辑:1.供应方面,由于短停较多,供应恢复缓慢,较去年仍有所增加,七月还有新增投产计划。昨日尿素行业日产17.88万吨,较上一工作日增加0.30万吨,较去年同期增加1.62万吨;需求方面,复合肥一般,工业按需采购,需求以农需为主。东北农需当前阶段或接近扫尾,多现货交易。陕西等其他区域迎来降雨,农需有所释放。因部分地区涝灾,而主流地区降水较少,追肥时间线拉长,追肥陆续启动中,整体需求增量支撑一般。天气好转农需仍有增加预期,集中度或不如前期复合肥。整体而言,当前供应和政策压力仍存,下方有低位库存、需求支撑,短期盘面高位震荡为主。

2..国内暂未有企业参与印度招标,短时出口可能性不大,市面上出口传闻多为炒作。昨日现货市场暂稳,部分工厂调价收单,新单成交尚可,河南、山东等地有停收现象,整体市场交投氛围有所回温。主流地区降水增多和出口炒作氛围令行情如期反弹,是否持续需要继续关注具体天气情况下需求启动节奏和工厂收单情况。

向上驱动:下游刚需,企业库存下降

向下驱动:淡储,保供稳价

风险提示:天气情况、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化

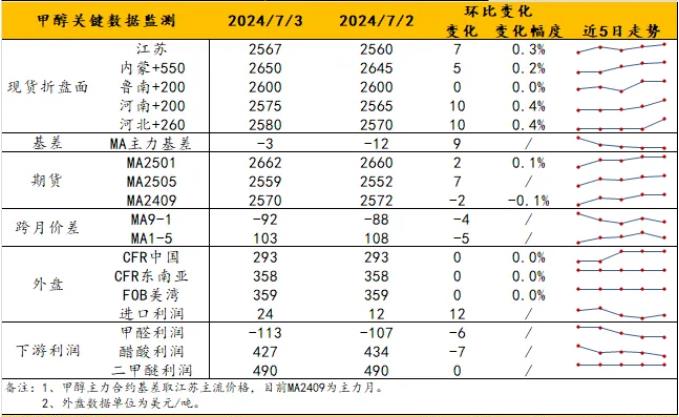

甲醇

方向:筑底。

理由:远期利空压制,高度有限。

逻辑:港口方面,基差小幅削弱,约09-20/-25。此前烯烃侧利空已经被消化,主要是对后市进口继续反弹、近期抵港趋增及累库的预期已经在弱基差上面反馈出来,这将抑制行情高度。内地方面近日随盘面回暖,但需关注装置重启压力。维持观点,下方空间不大,弱现实难以继续做弱预期,但月差contango和筑底将共存,暂不视为上行趋势,上方空间受限。另外,关注持仓波动,新一轮增仓将决定短期方向。

策略:观望。

风险提示:油价异动;关注近期抵港情况。

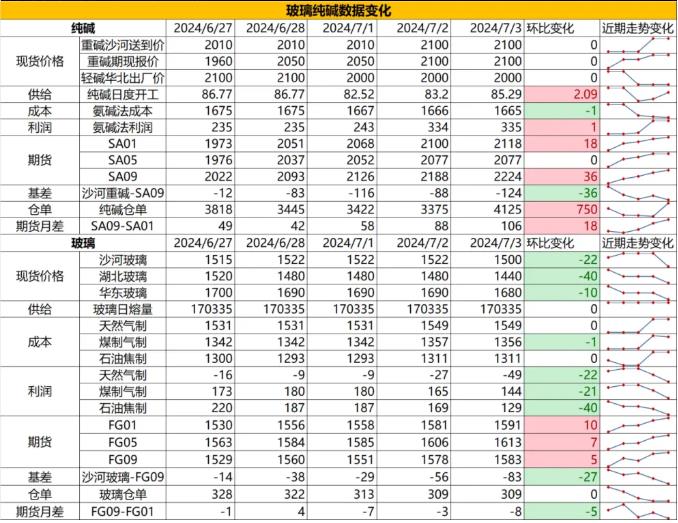

建材化工

纯碱

方向:逢低多,不建议追多

行情跟踪:

碱厂签单状况大幅好转后,当前重碱已封单,目前现货最低价在2100元/吨,库存端虽然到达历史高位,但随着现货下跌的利空兑现,当前现货供需端存在边际好转,目前供给端,部分计划外检修出现,后续随着夏季高温,不排除计划外检修继续出现,需求端,轻重碱下游以及部分期现商当前均有补库,目前供需端的支撑较前期是在增强的。

当前供给高位使现货承压,而由于夏季检修量部分分摊到5月,实际7-8月的检修量或少于往年,带给现货的向上驱动会不如往年,但无论如何无法提防夏季高温对碱厂的计划外影响,而需求端看,今年上半年轻碱表需强于去年,短期轻碱下游补库放缓后,后期仍有回升的可能,而重碱需求大概率维持稳中有增,进入夏季现货支撑仍存。

向上驱动:下游阶段性补库、累库不及预期、光伏投产

向下驱动:投产进度放量、进口碱到港

策略建议:2100以下逢低多

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:盘面升水现货较大,不建议继续追多

行情跟踪:

今日现货全国范围仍是降价为主,降价后各地区产销均有所好转,但目前主导需求的仍是降价,湖北现货价格最低价已降至1440元/吨,沙河最低价在1500元/吨,目前看需求好转并未延续到刚需端,而刚需端看,目前下游订单及原片库存天数仍在持续走弱,后续产销延续性走强需要下游订单走强来反映刚需上的好转,否则需求仍只停留于库存周转层面,则容易受盘面情绪影响再度负反馈。

中期看,上涨的潜在驱动还是有的,往后看无论是政策层面还是季节性角度都偏利多一点,目前下游库存较少,等这波梅雨季过后,下游是存有补库驱动的,但持续性好转需要地产需求自上而下真正作用到玻璃现实端,目前看政策作用到现实仍需要时间考量。

向上驱动:地产政策提振、中游投机备货、宏观政策推动

向下驱动:供给端高位、下游刚需减弱,期现商库存压力

策略建议:1500附近逢低多

风险提示:地产政策变化,宏观情绪变化

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47