恒大、碧桂园、中植系相继“爆雷”的原因在这!摩根士丹利:中国将引爆“全球性经济灾难”

FX168财经报社(香港)讯 恒大集团和碧桂园相继债务违约,两大中国房企为中国经济埋下隐忧。万亿金融巨头中植集团计划债务重组,再次为金融市场投下震撼弹,知情人称中植已暂停几乎所有产品兑付。摩根士丹利首席亚洲经济学家Chetan Ahya指出,背后原因很可能是中国进入债务通缩循环。他警告,如果伴随着货币大幅贬值,将会在全球范围内蔓延通缩,引爆全球性灾难。

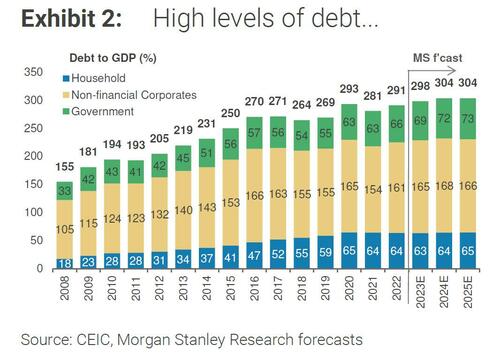

Ahya提到,中国面临着债务、人口和通货紧缩的三重风险。中国的债务/国内生产总值(GDP)比率自新冠疫情以来急剧上升约30个百分点,2023年第一季达到GDP的300%。

(来源:Morgan Stanley Research)

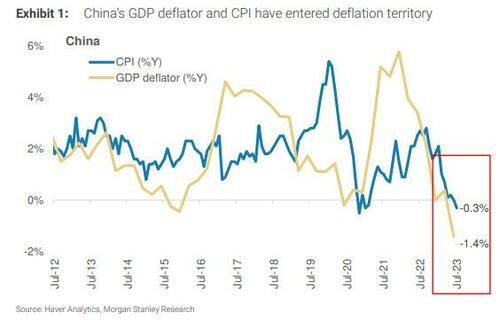

长期人口趋势正在限制劳动力,从而限制潜在的经济增长。通货紧缩压力在经济中普遍存在,而房地产行业和地方政府融资平台的去杠杆化加剧了通货紧缩压力,这两个行业合计占GDP的70%左右。尽管世界其他地区的通胀率高于目标,但GDP平减指数在2023年第二季仍降至-1.4%。

(来源:Morgan Stanley Research)

“目前,人口统计数据是预先确定的,因此为了能掌握中国决策者如何在不将经济推入债务通货紧缩循环的情况下对经济进行去杠杆化,我们分析了世界其他经济体过去的去杠杆化事件,”Ahya补充道。

首先,成功的去杠杆化需要经济增长高于债务利率。在这种情况下,经济可以摆脱债务的困扰。用经济学的术语来说,这需要在持续一段时间内保持负值(r-g)。如果债务增长快于收入增长,去杠杆化就不可能。Ahya指出:“在我们对成功去杠杆化事件的研究中,债务削减中位数使实际利率低于实际GDP增长率2个百分点。”

其次,与直觉相反的是,这种差距需要通过扩张性货币和财政政策来维持。要想取得成功,只有在经济达到自我维持的轨道并随着时间的推移降低债务比率后才能改变政策立场。在实践中,为了避免债务水平加剧,财政政策需要有尽可能高的乘数。

第三,其他经济体的历史记录揭示了两种共同的政策偏见。政策制定者担心过于宽松的政策会重新引发泡沫,这往往会导致去杠杆化初期出现鹰派倾向。随后,政策制定者往往会在复苏的最初迹象出现时过快地转为鹰派,从而无意中导致二次探底。

目前而言,中国的经济增长已经超过利率2个百分点以上,这是一个有利的起点。但在过去三个月中,增速大幅下滑,根据我们的预测,中国的r-g差距将在2023年第二季平均下滑至1.2个百分点。中国需要抵消疲软的总需求并促进经济通货再膨胀,以维持r-g缺口。

但迄今为止,政策更多地关注改革而不是通货再膨胀。诚然,结构性改革是必要的,但仅靠改革无法打破债务-通缩循环。自2023年6月以来,货币政策仅放松20个基点,而财政政策则净收紧。2023年上半年,增扩财政赤字占GDP的比重缩减3.8个百分点。

Ahya继续强调:“我们的基本假设仍然是中国避免债务通缩循环。但如果不是这样,中国经济将面临债务/GDP比率在债务增速放缓的情况下长期上升的局面。持续的通货紧缩将拖累名义GDP增长,减缓企业收入增长,并使所有债务偿还变得更加困难。企业利润下降将迫使私营部门削减投资并减缓工资增长。随着消费尤其是投资增长的疲软,以美元计算的中国人均收入长达数十年的增长将陷入停滞。”

2022年年底,Ahya看好中国的增长前景,但警告称,其对世界其他地区的溢出效应将有限,反之则不然。他提到:“如果中国陷入债务通货紧缩循环,它将通过贸易、大宗商品价格和货币走势对世界其他地区产生通货紧缩的影响。投资疲软将损害中国主要贸易伙伴的出口需求,其中亚洲和欧洲受到的影响最大。”

“而中国的制成品出口,特别是如果伴随着货币大幅贬值,将会在全球范围内蔓延通货紧缩。”

中国宏观前景的关键是未来几周和几个月的财政政策。“在我们大幅放松财政政策之前,经济可能会失去动力并增加债务通货紧缩循环的风险,”Ahya最后称。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05