上海银行:扎实做好金融“五篇大文章”,经营业绩保持稳健

5月7日下午,上海银行举行2023年度暨2024年第一季度业绩说明会。

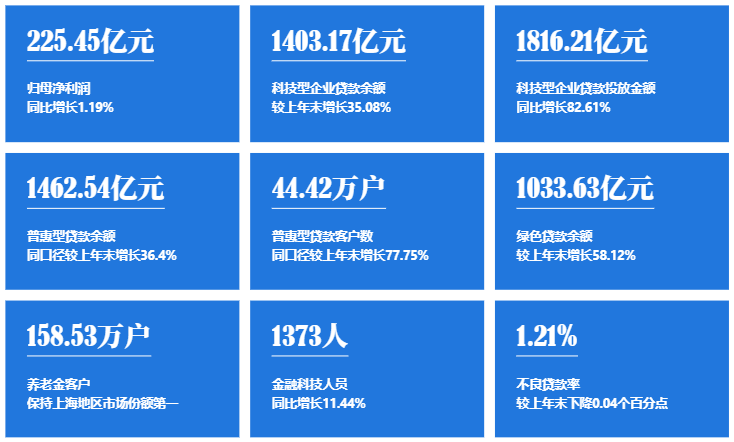

2023年是上海银行上一轮规划的收官之年,此前发布的财报显示上海银行经营业绩保持稳健,与金融“五篇大文章”相关的核心指标表现靓丽。

上海银行行长施红敏在业绩说明会上表示,上海银行坚持战略引领,在做好金融“五篇大文章”的同时,加快转型发展和结构优化,提高服务实体经济质效,推进数字化建设,加强内外部风险形势应对,紧盯核心指标加强管理,经营效益回升向好,可持续发展基础不断夯实。

科技金融方面,上海银行加强集团内投融资协作,促进投贷联动;聚焦高科技产业集聚园区,支持先进制造业、战略性新兴产业等重点领域。报告期末,科技型企业贷款余额同比增长35.08%。

绿色金融方面,该行构建多元化绿色金融产品服务体系,为绿色低碳转型提供高质量服务,截至2023年末,绿色贷款余额较上年末增近六成。

普惠金融方面,上海银行提升普惠金融覆盖面和可得性;以产品管理推动业务快速发展。报告期末,普惠型贷款余额同口径较上年末增长36.4%。

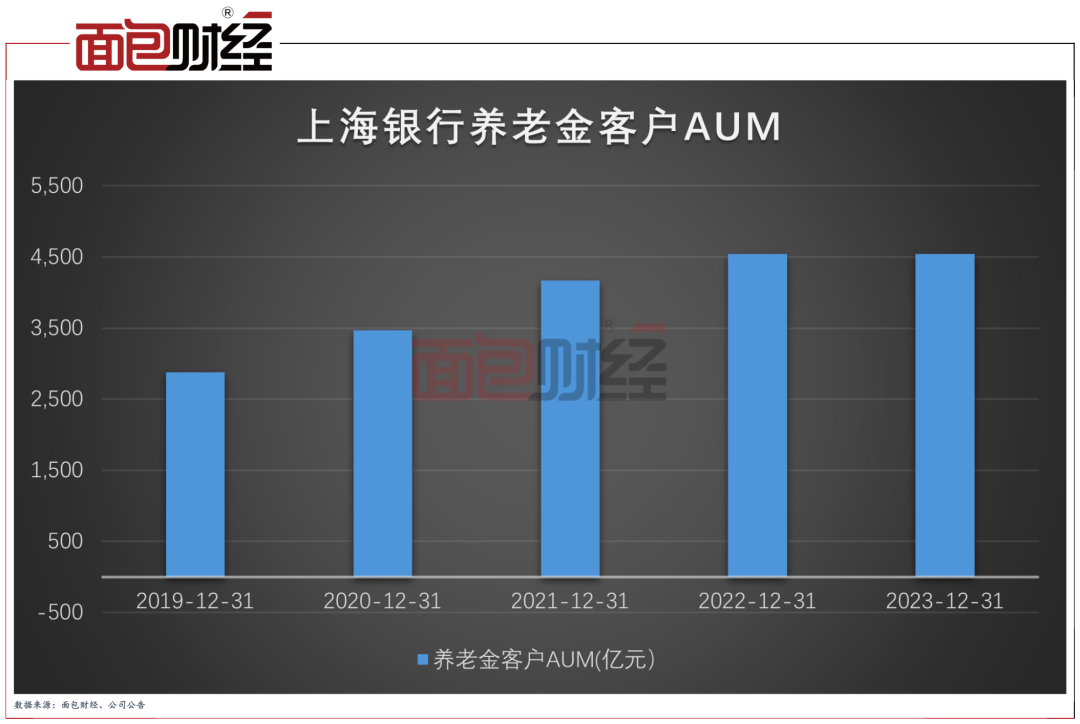

养老金融方面,上海银行打造“专门设施、专属产品、专享服务、专业队伍”特色,探索第三支柱养老服务创新,不断提升养老金融服务能级和市场影响力。该行养老金客户数及养老金代发笔数均保持上海地区首位。

数字金融方面,该行聚焦“线上化、数字化、智能化”数字化转型路径,科技投入及科技人员持续增长。

盈利能力保持稳健,发挥区域优势

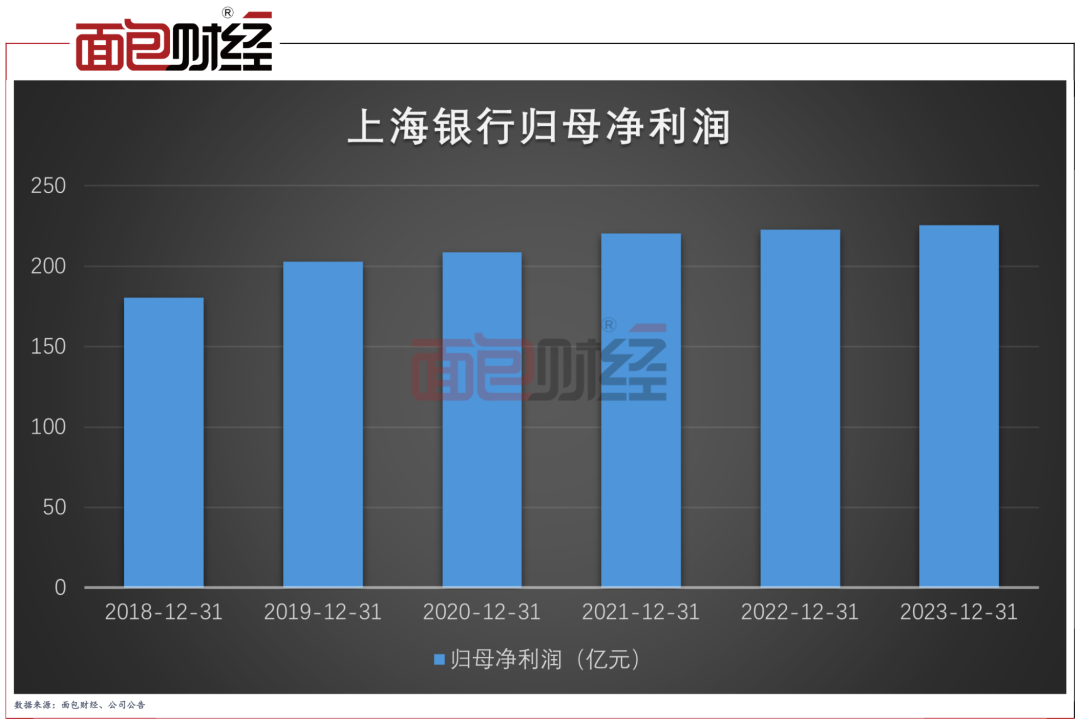

2023年,上海银行实现营业收入505.64亿元;实现归母净利润225.45亿元,同比增长2.65亿元,增幅1.19%,经营业绩继续保持稳健。

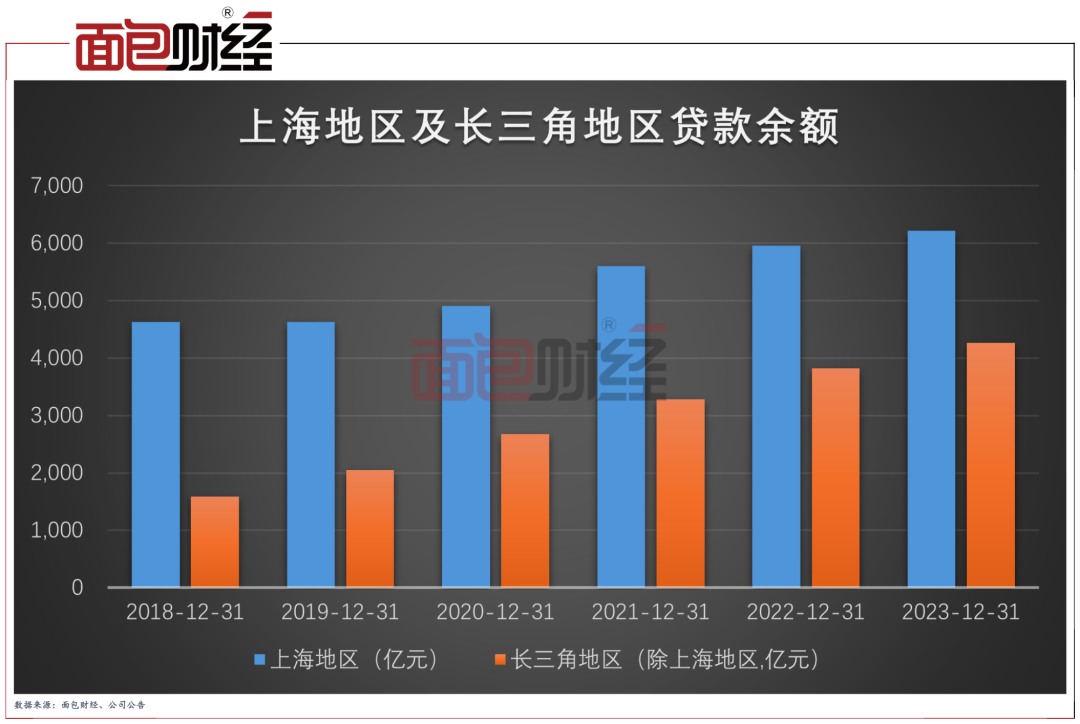

截至2023年末,上海银行的资产总额达3.09万亿元,较上年末增长2069.92亿元,增幅为7.19%。在资产规模不断扩大的同时,该行终立足区位优势,坚持深耕上海,辐射长三角、京津、粤港澳等国家战略重点区域,服务当地经济、推进区域高质量发展。

在上海地区,该行重点支持新型基础设施建设项目、战略性新兴产业、园区金融、绿色金融、健康医疗与养老产业;上海以外地区聚焦当地区域产业发展,精准施策,优化金融服务。

截至2023年末,上海地区贷款余额为6219.00亿元,占客户贷款和垫款总额的比例为45.16%;长三角地区(除上海地区)贷款余额为4268.57亿元,占客户贷款和垫款总额的比例为31%,占比较上年末提高1.74个百分点。

报告期内,上海银行积极落实国家政策导向,降低实体经济和居民消费领域的融资成本,新投放贷款定价下降,叠加存量业务重定价,发放贷款和垫款平均收益率4.27%,同比下降0.17个百分点。从具体贷款类型来看,该行公司贷款和垫款、个人贷款和垫款、票据贴现平均收益率分别下降0.14个百分点、0.2个百分点、0.41个百分点。

助力科技型企业,贷款投放增逾八成

报告期内,上海银行大力支持制造业高端化、智能化、绿色化发展和战略性新兴产业融合集群发展,提升服务实体经济质效,助力服务科技型企业高水平发展。

在渠道建设方面,上海银行整合产、政、研、学等外部资源,形成多方合作模式。与上海市经济和信息化委员会签订战略合作协议,通过研发贷等特色产品,更好支持科创企业研发活动产业化。深耕智能制造关键领域,成为上海市智能制造产融合作生态联合体牵头单位和首批成员单位。

2023年,上海银行加大对于长三角、京津、粤港澳地区高精尖、创新型重点产业集聚园区支持力度。对于上海首批未来产业先导区张江、临港、大零号湾,总行牵头组织实施项目精准对接。在“大零号湾”科技创新策源地,深入与校区、园区、城区三方联动,参与大零号湾创投基金,并通过专属孵化贷、创业贷和成果转化贷等金融产品,为区域内科创企业发展提供综合金融支持。

在产品服务方面,上海银行加深与上海市中小微企业政策性融资担保基金管理中心合作,重点支持中小科技型企业发展;打造智造贷、智造空间贷专项产品,支持制造业智能化转型。

数据显示,2023年上海银行科技型企业贷款投放金额1816.21亿元,同比增长82.61%。截至2023年末,该行科技型企业贷款余额1403.17亿元,较上年末增长364.43亿元,增幅35.08%。科技型企业贷款客户数4620户,较上年末增长14.30%,其中专精特新企业超1500户,高新技术企业超3000户。在上海产业技术创新大会发布的“2023上海硬核科技企业TOP100榜单企业”中,上海银行服务企业覆盖半数以上。

加大实体经济支持力度,普惠贷款余额及客户数大幅增长

上海银行坚持金融为民理念,加强对小微企业与实体经济金融支持,推进普惠金融高质量发展。

报告期内,该行普惠型贷款投放金额1842.86亿元,同口径同比增长57.62%;普惠型小微企业贷款平均投放利率为4.87%,与上年基本持平。截至2023年末,上海银行普惠型贷款客户数44.42万户,同口径较上年末增长77.75%;普惠型贷款余额1462.54亿元,同口径较上年末增长36.4%。

财报显示,该行从客户体验出发,持续升级“小微快贷”普惠金融产品体系,丰富“担保快贷”“抵押快贷”“信用快贷”“场景快贷”系列产品。搭建普惠金融生态合作圈,推动政策性担保业务转型发展。作为首批试点银行,于2023年11月落地上海市首单知识产权质押融资业务专项担保贷款,12月落地上海市首单虹桥商务区企业专项担保贷款。此外,上海银行运用数字化思维,推进小微客户经营体系建设;开发数字化工具,提升普惠风险管理能力。

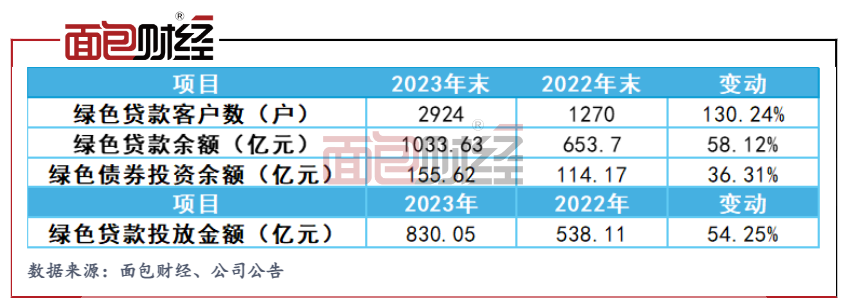

服务双碳目标,绿色贷款余额增逾五成

2023年,上海银行积极服务国家“双碳”目标,深入践行ESG理念,立足区域禀赋、行业趋势和企业特征,持续为企业绿色发展及低碳转型提供金融服务。

该行聚焦各地清洁能源、节能环保重大建设项目积极开展融资支持,提升对重点企业的整体服务能级,报告期内发放碳减排贷款4.74亿元,带动年度碳减排量56,414.06吨。

财报显示,上海银行在上海市经济和信息化委员会指导下,与上海市节能协会、上海市能效中心共建“绿色金融实验室”,服务“绿色低碳新赛道”领域成长型、科技型企业。迭代“绿色金融+”产品服务体系,推进“绿惠万企”“绿联商投”“绿融全球”“绿享生活”四大产品矩阵创新。

报告期内,上海银行绿色贷款投放金额830.05亿元,同比增长291.94亿元,增幅54.25%。报告期末,绿色贷款客户数2924户,较上年末增长1654户,增幅130.24%;绿色贷款余额1033.63亿元,较上年末增长58.12%;绿色债券投资余额155.62亿元,较上年末增长36.31%。当年新承销绿色债务融资工具41亿元。

养老金客户保持上海地区市场份额第一

上海银行紧扣“养老金融服务专家”定位,不断丰富产品与服务内涵,科技赋能提升养老金融服务水平,加快推进个人养老金业务服务体系建设,致力于“成为领先的老龄友好金融服务机构”。

报告期末,养老金客户158.53万户,保持上海地区养老金客户市场份额第一;养老金客户个人存款2885.69亿元,较上年末增长412.86亿元,增幅16.70%;养老金客户AUM4543.37亿元,占零售客户AUM比重为47.55%,较上年末提高0.58个百分点;养老金客户人均AUM28.66万元,较上年末增长1.24%。报告期内,养老金代发2461.51万笔,保持上海地区首位。

2023年,完善金融适老服务体系,提升网点适老服务和机具功能,面向高龄老人推出主动识别、主动引导、主动衔接、主动关怀“4个主动”服务流程。推出特色*,全年累计开展*1471次,其中服务60岁以上老年客户占比95%;提升95594“敬老专属热线”人工服务能力与效率。

此外,该行提前布局养老财富管理领域,加快第三支柱个人养老财富管理体系建设。累计推出6款个人养老金储蓄产品、5款理财产品、6款保险产品、36款基金产品,建立财富管理、养老规划、医疗健康一站式的养老金融生态,满足客户差异化、多样性的养老需求。

数字化赋能,资产质量稳健

报告期内,上海银行聚焦“线上化、数字化、智能化”数字化转型路径,坚持科技创新引领,创新金融服务产品,不断加大金融科技投入,赋能业务高质量发展。

截至2023年末,该行金融科技人员1373人,同比增长11.44%,占本公司正式员工的10.75%,较上年末提高0.61个百分点。报告期内,金融科技投入24.42亿元,同比增长14.54%,占该行营业收入的4.98%,较上年末提高0.80个百分点,其中资本化投入9.51亿元。

在科技赋能风险管理方面,上海银行围绕魔镜风控平台、风控中台建设,不断提升风险控制能力和管理水平。引入监管处罚、司法诉讼等信息,丰富客户画像要素,提高客户画像精准度,重塑预警监测流程,扩大风险监测覆盖范围,实现对企业信贷、普惠对公、线上供应链等业务场景的风险预警监测。

截至2023年末,上海银行整体不良贷款率1.21%,较上年末下降0.04个百分点。其中,公司贷款和垫款不良余额120.25亿元,较上年末下降0.14亿元;公司贷款不良率1.45%,较上年末下降0.11个百分点,实现“双降”。

此外,上海银行充分运用经济资本、风险加强资产限额等工具,并结合资本新规,加强资本资源精细化管理。截至2023年末,该行资本充足率、一级资本充足率及核心一级资本充足率均有明显增长,较上年末分别增加0.22、0.33及0.39个百分点。

2024年是上海银行新一轮发展规划(2024-2026年)的开局之年。上海银行将继续立足区域经济,以高质量可持续发展为目标。打造科技金融、普惠金融、绿色金融三大特色业务,聚焦养老金融、财富管理、消费信贷业务。提升综合实力和市场竞争力的同时,实现高质量可持续发展。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56