佰维存储拟定增45亿元:上市不足一年,是否存在过度融资

近日,佰维存储(688525.SH)发布定增预案,拟向不超过 35 名特定对象,发行不超过1.29亿股,拟募集资金45亿元。

公司于2022年12月登陆科创板,上市后公司股价一路上涨,期间股价最高达116.66元/股,截至7月27日收盘,公司今年以来的股价涨幅超400%。

值得注意的是,公司上市仅8个月,便再度进行融资,是否合理有待商榷。此外,公司的业绩并没有与持续上涨的股价相匹配,上市后佰维存储的业绩便出现“变脸”,2022年公司净利润下滑明显,2023年一季度净利润亏损超1亿元。

数据显示,近几年佰维存储的经营性现金流持续净流出,且呈扩大趋势。此次定增预案中,公司拟使用部分资金进行补流,但未来短期偿债压力仍需关注。

拟定增45亿元用于扩产,距前次募资仅8个月

佰维存储最早成立于2010年,2016年公司由佰维有限整体变更为股份有限公司。2022年12月30日正式登陆科创板。

公司主要从事半导体存储器的存储介质应用研发、封装测试、生产和销售, 主要产品及服务包括嵌入式存储、消费级存储、工业级存储及先进封测服务。招股书显示,公司存储器产品的主要客户包括联想、同方、惠普等通信设备厂商;以及Google、Facebook、传音控股、TCL、科大讯飞、富士康等智能终端厂商。

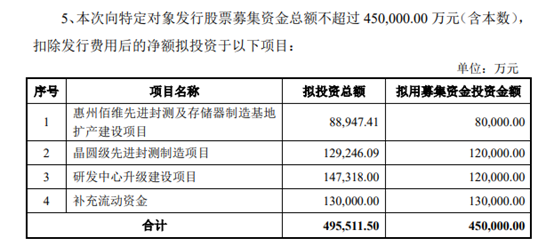

7月20日,佰维存储发布定增预案,拟发行不超过1.29亿股,拟募集不超过45亿元。用于惠州佰维先进封测及存储器制造基地扩产建设项目、晶圆级先进封测制造项目、研发中心升级建设项目,以及补充流动资金。

需注意的是,在此次定增前,2022年12月底,公司刚刚完成IPO,募集资金约6.02亿元,在扣除发行费用后,净募资约5.23亿元。然后时隔仅8个月,佰维存储拟再度融资,此次拟融资金额是此前IPO募资的7倍多。

从募投项目来看,惠州佰维先进封测及存储器制造基地建设项目,以及研发中心升级建设项目均与IPO募投项目重合。

根据公司披露的前次募集资金使用情况显示,先进存储器研发中心项目募集前承诺投资为2亿元,但募集后的承诺投资缩减至6586万元。截至2023年一季末,该项目投入为1397.49万元,此次定增公司又拟投入12亿元用于该项目建设。

上市后业绩“变脸”,一季度亏损1.26亿元

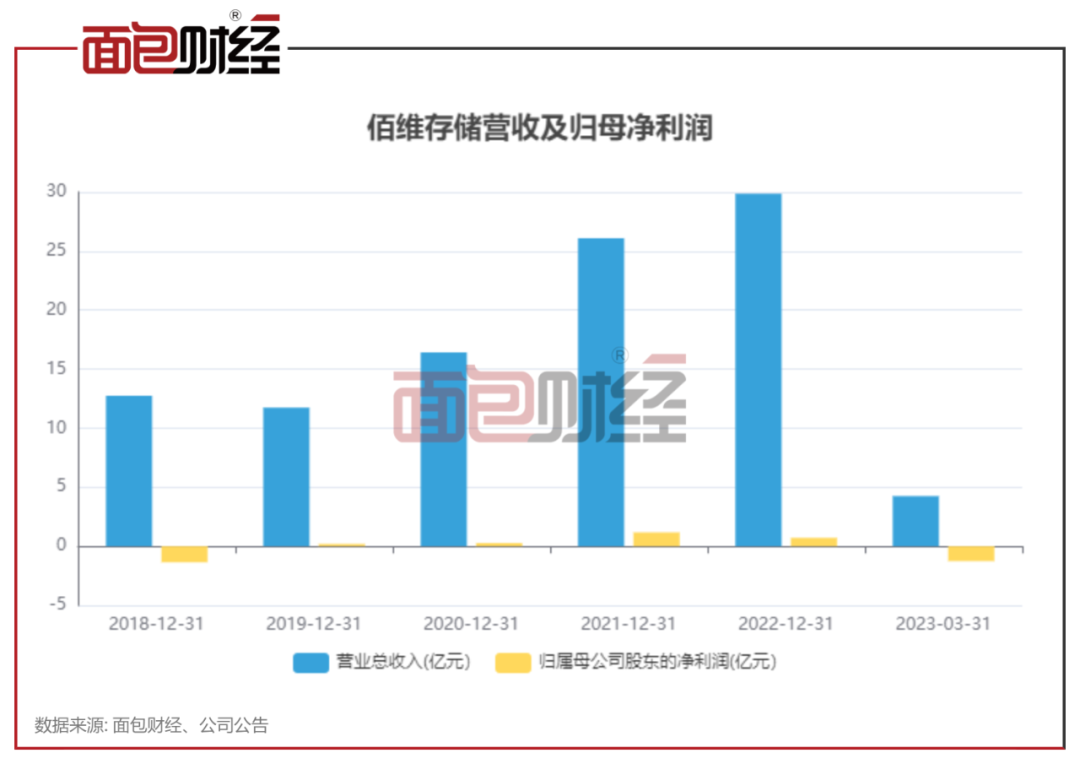

从业绩来看,佰维存储在上市后的首份年报并不令人满意,净利润大幅下滑。2023年一季度,公司不仅没能扭转净利润下滑的趋势,甚至出现亏损。

2022年,佰维存储实现营收29.86亿元,同比增长14.44%,但归母净利润同比下滑38.91%,为7121.87万元。

2023年一季度,公司实现营业收入4.25亿元,同比下降39.41%;归母净利润亏损1.26亿元,同比下降908.07%;扣非净利润亏损1.29亿元,同比下降1136.07%。

公司表示,业绩下滑主要由于市场整体需求持续低迷,导致公司收入及毛利较上年同期降幅较大所致。由于一季度未披露详细毛利情况,2022年,公司整体毛利率降至13.84%,较上年减少3.83个百分点。其中,消费级存储毛利率较上年减少10.18个百分点至1.77%,工业级存储及先进封测服务的毛利率则分别较上年减少13.42个百分点和16.4个百分点,至14.22%和27.23%。

然而,这并不是公司首次出现亏损。2018年受下游市场需求放缓的影响,公司毛利波动较大,归母净利润亏损约1.36亿元。

值得注意的是,上交所曾在IPO首轮问询中就对公司在2019年和2020年扭亏后的经营持续性及稳定性方面进行了问询。佰维存储表示:“随着对各类产品持续的研发投入,公司产品技术水平不断提升,产品竞争力、品牌影响以及产品渠道持续扩大。公司2019年和2020年扭亏具有持续性及稳定性”。但从目前的数据来看,公司的业绩与问询回复时存在相当明显的差异。

经营性现金流持续净流出

除了业绩下滑,佰维存储的现金流及资金情况也值得关注。

2019年以来,佰维存储的经营性现金流量持续净流出,且金额持续增长。2022年,公司经营性现金流净流出6.93亿元。2023年一季度,公司经营性现金流净流出6.46亿元。

佰维存储在年报中表示,由于公司采取积极的备货策略,导致存货在各期末规模较大且占期末资产总额比例较高,而存货在一定程度上占用了公司流动资金。虽然公司表示已足额计提存货跌价准备,但由于存储器行业市场价格变化较快,未来的减值风险仍需关注。

上市不足一年,在股价高位时公告大额定增计划,且相当部分的募集资金拟用于补充流动资金。该次定增的必要性、合理性,值得市场审视。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26