中国汇市可怕一幕发生!人民币“定盘”中间价逐渐失效、信心指数连续51天看跌 离岸人民币年底恐触7.6

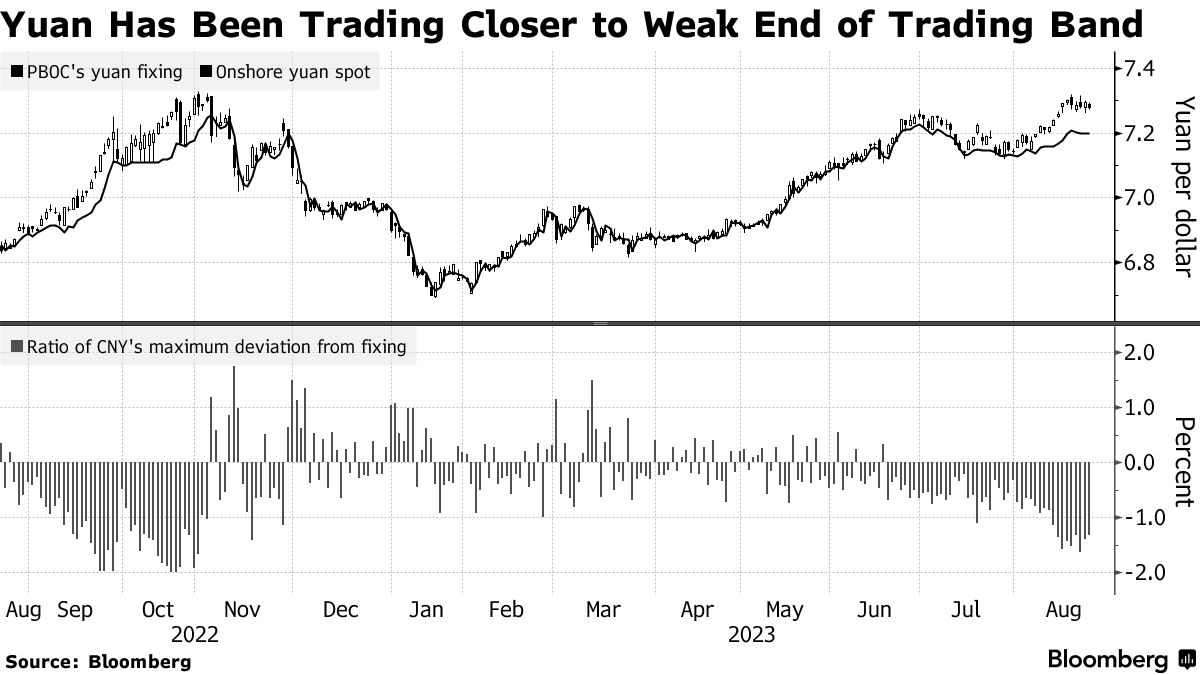

FX168财经报社(香港)讯 中国央行每日发布的人民币中间价,越来越不受到投资者的信任,人民币在盘中交易中已经更接近每日2%区间的弱势端,人民币信心指数连续51天看跌。彭博调查预计,年底前离岸人民币/美元将跌至7.6元,这显示中国方面支持人民币贬值的努力有限。

彭博社汇编的数据显示,自6月16日以来,人民币在盘中交易中已经更接近每日中间价2%区间的弱势端,而不是更接近强势端。这是自2015年人民币大幅贬值后中国人民银行(中国央行)开始每日定盘汇率以来,出现这种倾斜时间最长的一次。

(来源:Bloomberg)

中国央行正处于一个微妙的境地,它正试图通过降息来限制人民币贬值以支持步履蹒跚的经济复苏。随着与美国的利差不断扩大,尽管央行采取了措施,交易员仍逐渐压低美元/人民币汇率。

Australia & New Zealand Banking Group Ltd.驻新加坡亚洲研究主管Khoon Goh表示:“尽管中间价持续强于预期,并且有报道称国有银行进行了零星干预,但在岸现货交易未能向中间价靠拢。”

“美元依然坚挺、有利于美国的巨大收益率差异以及投资者对中国经济的持续担忧,导致人民币持续疲软,”他继续补充。

8月21日,人民币汇率比每日参考汇率下跌1.6%,接近流动性趋于减少的2%门槛。周四,中国央行将人民币每日中间价定为每美元7.1811,为两周多以来的最高水平。

然而,该货币汇率几乎没有变化,继续在7.2887疲软,回吐了中国公布好于预期的制造业活动时的边际升幅。

中国恢复了之前用来支撑人民币的大部分工具,包括强于预期的中间价、收紧离岸人民币融资以挤压空头头寸的交易商,以及促使国有银行抛售美元。

尽管做出了所有这些努力,人民币今年仍下跌了5.4%,是继日元之后亚洲表现最差的货币。

随着经济学家预计更多降息,市场观察人士预计人民币将进一步下跌。彭博社上周发布调查的受访者预计,年底前离岸人民币/美元汇率将跌至7.6。

“中国央行的措施目前有效稳定了人民币市场,但整体前景仍然充满挑战,”瑞穗银行驻香港首席亚洲外汇策略师Ken Cheung在客户报告中写道。他表示,如果住房需求没有复苏,海外投资者对中国投资的信心可能会进一步恶化,导致人民币贬值压力加大。

中国在经济数据方面也遭遇打击,制造业采购经理人指数(PMI)从7月的49.3升至8月的49.7,但仍难以阻止制造业连续第五个月处于收缩状态,非制造业指数小幅下滑至51。

再加上房地产低迷和地方债务危机,经济放缓促使投资银行下调了对中国2023年经济增长的预测,其中一些低于中国今年约5%的目标。

自7月底以来,中国领导层已采取措施,重振私营部门、鼓励更多家庭消费并支持外国投资者。中国还开始放松对房地产行业的管制,房地产行业一直是经济的最大拖累,并进一步恶化了地方财政状况。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56