“秘密干预黄金”的代理人?国际清算银行“准备退出12年黄金掉期交易”

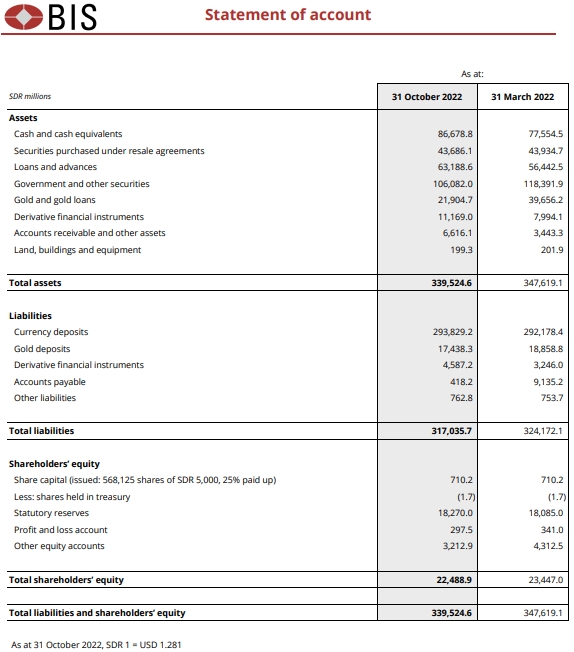

24K99讯 在从事黄金掉期业务12年后,国际清算银行似乎即将退出市场。该银行刚刚发布的10月份对帐单显示,该银行的黄金掉期交易量在1月份总计501吨,并且全年大幅下降,截至10月份已跌至仅7吨。

国际清算银行(BIS)截至9月30日的未偿黄金掉期估计为57吨,而8月31日和7月29日分别为75吨和56吨。从数据中看出,该行上半年的掉期水平明显较高,而10月份的总量很容易成为四年多以来的最低水平。

(来源:BIS)

报告中也突出显示,国际清算银行年度报告中报告的黄金掉期水平,该水平可追溯到2010年,当时该银行似乎已经开始使用黄金掉期。自那时以来,仅在2016年3月的一年末,互换水平就低于截至2022年10月的水平。

国际清算银行一直是定期进行大量黄金掉期交易的活跃交易者,最近的数据表明,其黄金掉期交易很可能很快就会完全结束。国际清算银行截至2022年9月30日的半年报告也刚刚发布,虽然它没有对黄金掉期的使用发表直接评论,但其披露包括确认国际清算银行仍持有102吨自己的黄金,而且很少其衍生品活动的一部分与中央银行有关。

后者的披露为该银行的黄金掉期作为衍生品,与金银银行而非中央银行的假设提供了支持。国际清算银行黄金掉期的减少可能是由于“巴塞尔协议III”法规对金银银行的应用,与BIS通常的情况一样,似乎不太可能发布有关掉期的更多信息。

历史背景

国际清算银行很少公开评论其黄金活动,但其首次使用黄金掉期被认为非常重要,以至于该银行在2010年7月29日发表的一篇文章中向英国《金融时报》提供一些背景信息,该文章与该银行2009-10年度报告相关。

当时的国际清算银行总经理Jaime Caruana表示,黄金掉期是该银行的“常规商业活动”,他确认这些交易是与商业银行进行的,因此不涉及中央银行。国际清算银行剩余的掉期似乎很有可能仍然全部与商业银行进行,因为国际清算银行的年度报告从未披露过国际清算银行与主要中央银行之间的黄金掉期。

掉期交易可能在国际清算银行造成错配,最终可能是多头未分配黄金(主要中央银行的国际清算银行即期账户中持有的黄金),以及空头分配黄金(需要返还给掉期交易对手的黄金),而国际清算银行尚未报告这种可能的不匹配。

自1990年前银行成立以来,国际清算银行的黄金银行业务一直是其向中央银行提供的常规服务的一部分,国际清算银行的第一份年度报告详细解释了这些活动。

2008年6月,国际清算银行在其位于瑞士巴塞尔的总部向潜在的中央银行成员所做的陈述指出,该银行为其成员提供的服务包括对黄金和外汇市场的秘密干预。

使用黄金掉期将商业银行持有的黄金存入主要中央银行,以国际清算银行名义持有的黄金即期账户,这似乎从未成为国际清算银行黄金银行业务的重要组成部分与近年来一样,尽管最近的下降表明这种情况正在发生变化。

截至2010年3月31日,除国际清算银行持有的黄金外,以国际清算银行名义在主要央行的即期账户中持有黄金1706吨,其中346吨或20%来自商业银行的黄金掉期。

如果国际清算银行采用商业银行等上市公司的披露水平,会计监管机构可能会要求对这些变化做出一些解释。在国际清算银行处理监管活动的人可能不会忘记这种讽刺。据推测,国际清算银行黄金银行业务的萎缩表明,即使是中央银行现在也更愿意持有自己的黄金或以指定形式持有黄金,即分配的黄金。

近期国际清算银行的黄金掉期活动被突出,尽管近期有所下降,但根据国际清算银行月度报表估计的近期头寸仍然很大,尤其是在2022年初,而且交易量很大。

国际清算银行没有公布对这种继续使用掉期的解释,事实上自2010年以来,该银行就没有对黄金掉期的使用发表任何评论。这些黄金由金银银行通过掉期提供给国际清算银行,然后将黄金存入美联储等主要中央银行的BIS黄金即期账户,也就是未分配黄金账户。

国际清算银行从未完全解释过这项活动的原因,而且人们对国际清算银行为什么要推动这项活动提出了各种猜想。一种猜想是,掉期是央行秘密供应的黄金以弥补黄金市场缺口的一种机制,这些黄金将退还给央行。使用BIS来促进这种交易表明希望隐瞒交易的理由。

尽管保持沉默,国际清算银行几乎可以肯定地代表中央银行进行这些掉期交易,因为它们是国际清算银行的所有者并控制着其董事会。这种拒绝解释促使一些观察家认为,国际清算银行充当了中央银行秘密干预黄金和货币市场的代理人,为这些中央银行提供了获取黄金的途径,并保护它们免受干预的影响。

掉期可能为金银银行提供一种机制,以归还中央银行最初借给它们的黄金,以弥补金银银行的黄金短缺。一些评论员认为,部分由交易所交易基金持有并由金银银行管理的黄金直接来自中央银行。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47