华尔街多家银行喊涨!黄金目标价展望惊人:瑞银4000、美银3000、高盛2700

24K99讯 现货黄金在周五(4月12日)创下2429美元历史新高,尽管收市前回调至2343美元,但中东地缘局势升级的观点四处流窜。华尔街多家银行喊涨,瑞银展望金价达到4000美元,美国银行预测升至3000美元,高盛至认为将升至2700美元。

(来源:ZeroHedge)

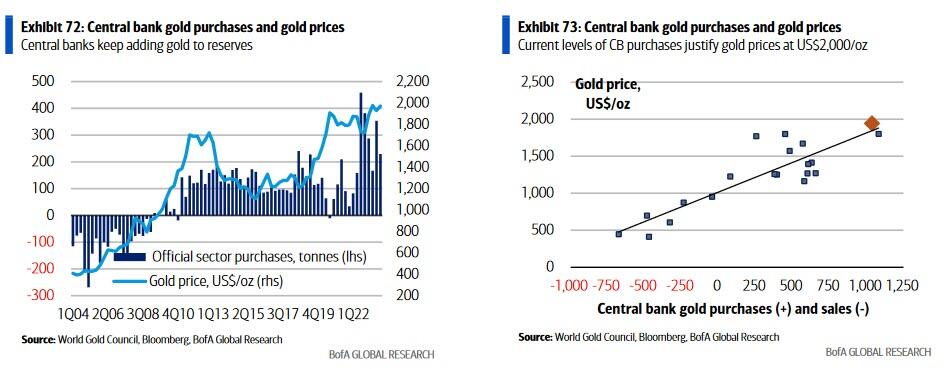

美国银行大宗商品策略师Michael Widmer表示,黄金和白银是投资者最青睐的大宗商品,黄金和白银受到各国央行、中国投资者以及越来越多的西方买家推动,在宏观因素的综合作用下,黄金和白银的价格上涨。

(来源:ZeroHedge)

因此,美国银行预计到2025年黄金价格将上涨至3000美元/盎司。

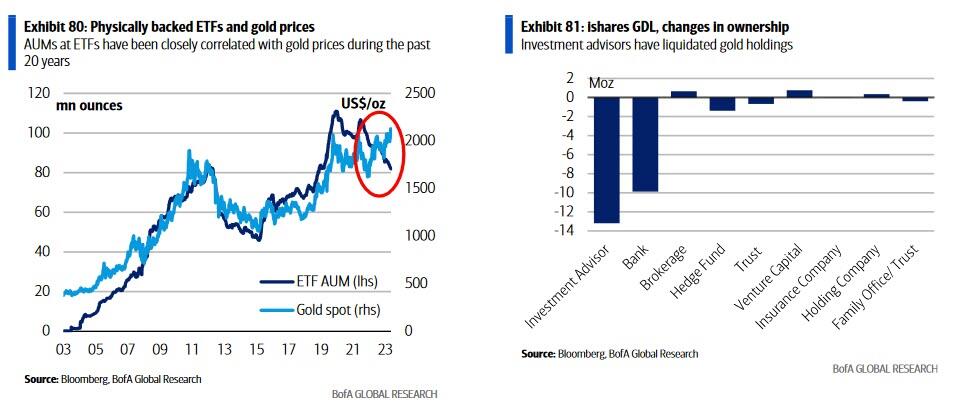

“具体来说,虽然上述宏观因素正在推动股市上涨,但美国银行表示,对于维持股市上涨至关重要的更传统的细分市场已经陷入疲软。实物支持的ETF管理的资产一直在下降,而净非商业头寸仍处于区间波动,”Michael解释道。

他说:“我们认为投资者仍在等待降息,一旦这些实现,黄金购买量应该会扩大,可能会推高黄金。如果中国情绪改善且流入黄金的投资减少,西方购买也可能是必要的。”

“事实上,金价与实物支持的ETF之间的长期正相关关系已经破裂,这些工具管理的资产正在下降。”

(来源:ZeroHedge)

仔细研究管理资产(AUM)数据就会发现,大部分资金外流都是由投资顾问清算推动的,他们通常是散户投资者的代理人。

同样,在机构方面,商业期货净头寸仍远低于近年来的高点。

美国银行认为白银也能从中受益,工业需求走强也提振了白银价格。这可能会使价格在未来12个月内升至30美元/盎司以上。

美银提到:“投资者需求低迷是原因之一,我们发现人们对实物支持的ETF管理资产缺乏兴趣。这也反映在芝商所的非商业净头寸、上海黄金交易所、上海期货交易所的交易量,以及美国硬币购买量上。”

“然而,我们也注意到商业需求出现令人鼓舞的迹象,这可能最终会吸引投资者,从而强化我们对2024年贵金属的建设性看法。”

美国银行认为,未来几个月全球经济触底反弹将支撑白银市场。

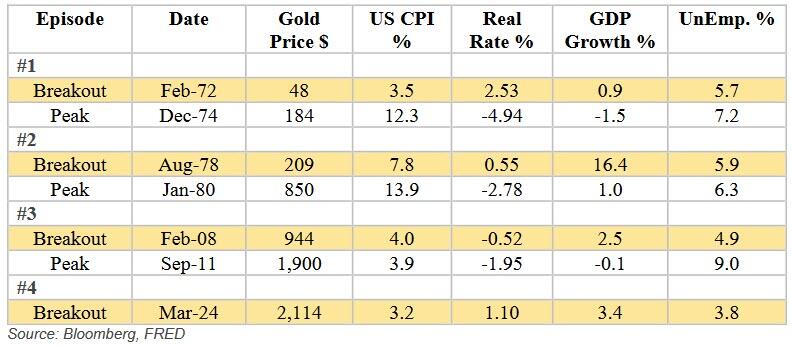

瑞银交易部门在最近报告中称:“黄金突破后短时间内飙升2-4倍,黄金价格呈现出一种有趣的格局,长期处于低迷状态,但一旦突破,价格就会迅速飙升。金价在2007年爆发时,用了27年时间才重回1980年的高点。”

该行写道:“最近,金价在2024年3月突破时,花了13年时间才重回2011年的高点。”

(来源:ZeroHedge)

正如瑞银的结论所写:“如果历史重演,参与这次黄金反弹还为时不晚。具有2-3年前景的投资者预计金价可能会从目前的水平翻一番,达到4000美元以上。止盈信号是当实际利率变为负值以及经济全面衰退时。”

“如今,实际利率仍然很高,而且经济衰退似乎还很遥远,现在就断言黄金持续上涨的结束还为时过早,”该行称。

(来源:ZeroHedge)

瑞银继续指出:“黄金的突破是一个不祥的信号,在当前的背景下,不难想象一系列地缘风险情景。至于市场,如果历史重演,从信用利差极低、股票估值上升到波动性减弱等2-3年的观察来看,目前看来很多东西的定价都是错误的。”

“短期内,投资者仍需在音乐响起时起舞,但可以公平地说,黄金市场已经发出了警告。”

高盛报告显示,基于“不出所料的弹性”,将黄金预测上调至2700美元。

报告称:“在本周强于预期的美国消费者物价指数(CPI)之后,黄金的相对稳定再次表明,黄金的牛市并不是由通常的宏观因素推动的。事实上,尽管市场预期美联储降息幅度逐渐减少、经济增长趋势强劲且股市创纪录,但金价在过去两个月内仍上涨了20%。”

“黄金的传统公允价值将把通常的催化剂,包括实际利率、增长预期和美元,与资金流动和价格联系起来。 这些传统因素都无法充分解释今年迄今为止金价走势的速度和规模。 然而,传统金价模型的大量残差既不是新特征,也不是估值过高的迹象。事实上,自2022年中以来黄金上涨的大部分是由新的实物增量因素推动的,尤其是新兴市场央行增持以及亚洲散户买盘的显着加速,”报告解释道。

“当前的宏观政策和地缘局势仍然充分肯定了这些因素。此外,由于美联储降息仍可能成为缓解今年晚些时候ETF逆风的催化剂,以及美国大选周期和财政环境带来的右尾风险,黄金的看涨倾向仍然明显。”

“从重新调整的价格水平来看,由于这些积极的价格因素仍将在我们面前发挥作用,我们将年底的价格预测上调至2700美元,之前年底为2300美元。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56