金价罕见看涨观点!全球宏观分析师:拜登延长债务上限后 “资金将从美债转向黄金”

24K99讯 黄金周三(5月24日)亚洲时段跌至1973美元,贵金属市场看跌声浪兴起,投资者更将1940年的历史行情用于类比,加深黄金看跌的前景。但全球宏观分析师Otavio Costa指出,这段历史不会重演,美国总统拜登延长债务上限后,他展望资金将从美债转向黄金。

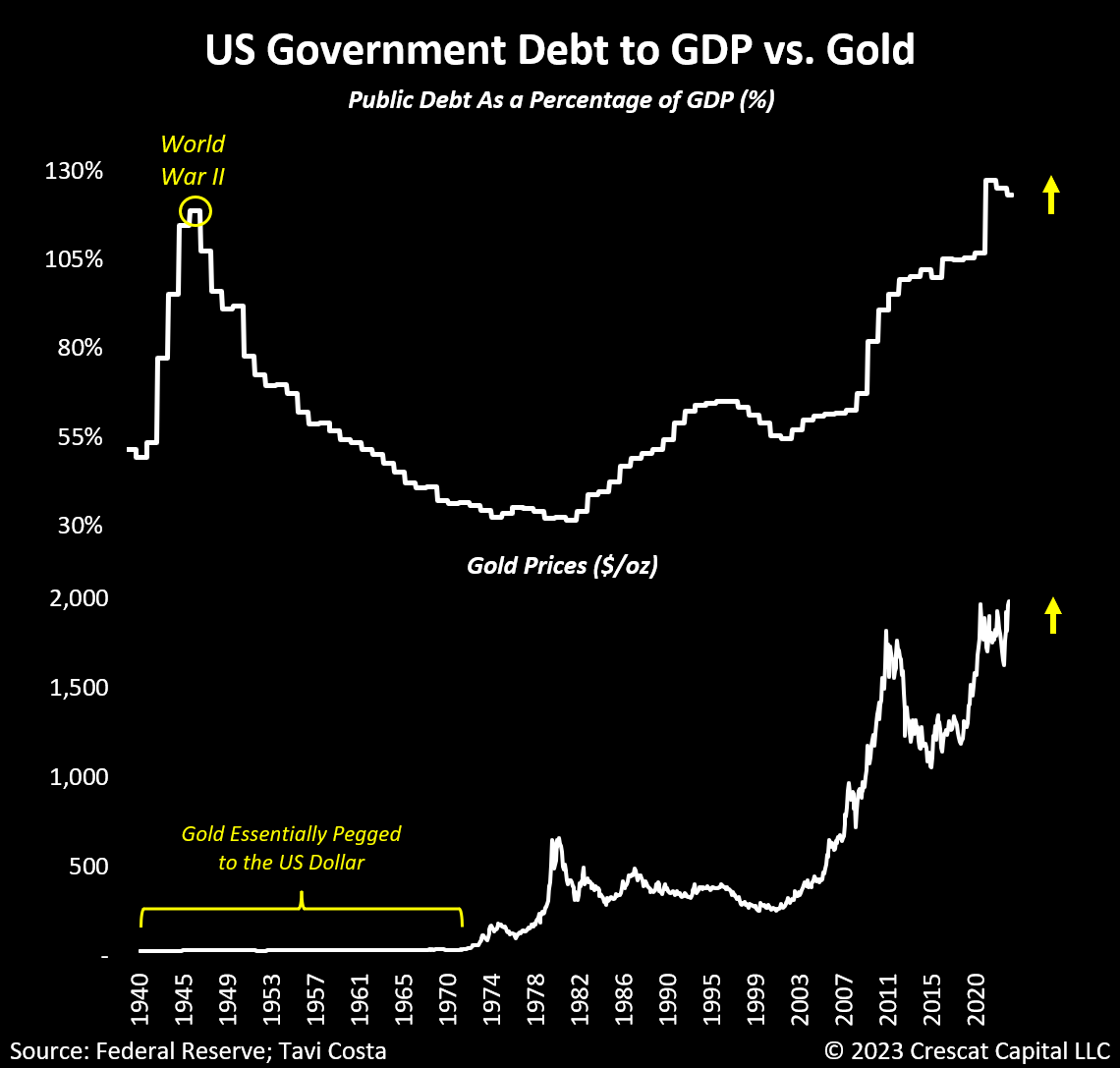

Otavio解释:“鉴于当前债务问题的严重性,投资者经常将1940年的历史用于类比,但是有一个主要区别经常被忽略。在那段时间里,美元实际上与黄金价格挂钩,使黄金成为一种不可行的投资选择。”

“今天,在价格不受约束的情况下,资本极有可能从美国国债转向黄金,”他展望。

(来源:Gold Broker)

他随后补充称:“在拜登政府最终延长债务上限后即将向市场发行大量债务工具之际,这一点变得尤为重要。如果今天持有美国国债的理由完全基于系统无法承受大幅上涨的利率这一前提,那么黄金是一个更好的选择。”

Otavio向市场强调,黄金是一种没有交易对手风险的中性资产,作为避风港和货币替代品也有着数百年的可靠历史。

Forest for the Trees总裁Luke Gromen和Vulpes Precious Metals Fund基金经理Grant Williams的讨论中,提出了一个非常有趣的观点。前者表示,虽然美元作为交易货币的地位还不会消亡,但很可能会被黄金取代,成为储备资产货币。”

他点出,去美元化和外国持有人清算美国国债的结合,将导致这种发展。

商品国家向中国出售例如石油,获得人民币并在上海黄金交易所将人民币兑换成黄金。然后他们将持有黄金而不是美元,这将避免美元作为商品交易货币。

Luke解释说,为了让黄金发挥储备资产的作用,它需要重新估价,末尾为零,开头为更大的数字,整个想法是黄金将成为以所有货币浮动的中性储备资产。

全球债务仅依赖于2万亿美元央行黄金的倒三角,使得黄金的重估显而易见。作为储备资产的浮动黄金价格当然比支持货币的固定黄金价格更明智,并且最接近自由黄金。

因此,黄金成为储备资产的后果可能涉及比当前水平高出25倍或50倍的价格,在当前的货币中当然不是不可能的结果。美元和其他西方货币的贬值,可能会产生类似的影响,时间会证明一切。

Matterhorn Asset Management AG创始人Egon von Greyerz在文章中强调,由于黄金现在处于加速阶段,市场可能会看到黄金更高的价格水平,无论需要多长时间,也无论上升的原因是什么。

他指出,随着时间的推移,黄金的上升总是有保证的,因为政府和中央银行一定会通过制造几乎无限的假币来摧毁他们的货币。“由于这种情况已经持续1000多年,历史告诉我们,由于政府的贪婪和管理不善,这种法定货币不断贬值的趋势是牢不可破的。”

而现在随着欧债危机的加速,金价也将如此。

Egon展望称:“由于黄金现在处于加速阶段,无论需要多长时间,我们都可能会看到更高的水平。显而易见的是,法定货币、债券、房地产和股票都将相对于黄金急剧下跌。对投资者而言,重要的是现在就采取保护措施,防止出现历史上最重大的无序重置。”

“黄金作为全球储备资产的重新定位可能会逐渐发生,也可能会突然发生。但请做好准备,因为当它发生时,你不想持有毫无价值的纸币或资产。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56