未来几周黄金将暴跌?金价1718走软主因“非通胀利率所造成” 存在相关合理性遭质疑

24K99讯 前商品基金经理在市场上提出质疑,认为投资者直接将通胀利率与黄金进行绑定,将目前走跌的主因归咎于利率,并不是完全正确的观点。黄金25日亚市早盘徘徊在1718美元水平,而其与利率之间存在的相关合理性,很可能被市场所错误解读,未来几周黄金将暴跌的看法更是出现分歧。

MarketWatch专栏作家Mark Hulbert指出,当前利率形态看似引人注目,但无法预测黄金的前景。根据市场上见过的最强烈相关性之一,观点开始预测未来几周金价将暴跌,除非不应该对这种相关性施加任何影响。这并不意味着黄金不会下跌,但是对黄金前景的正确评估,需要基于具备理论基础的统计模式。

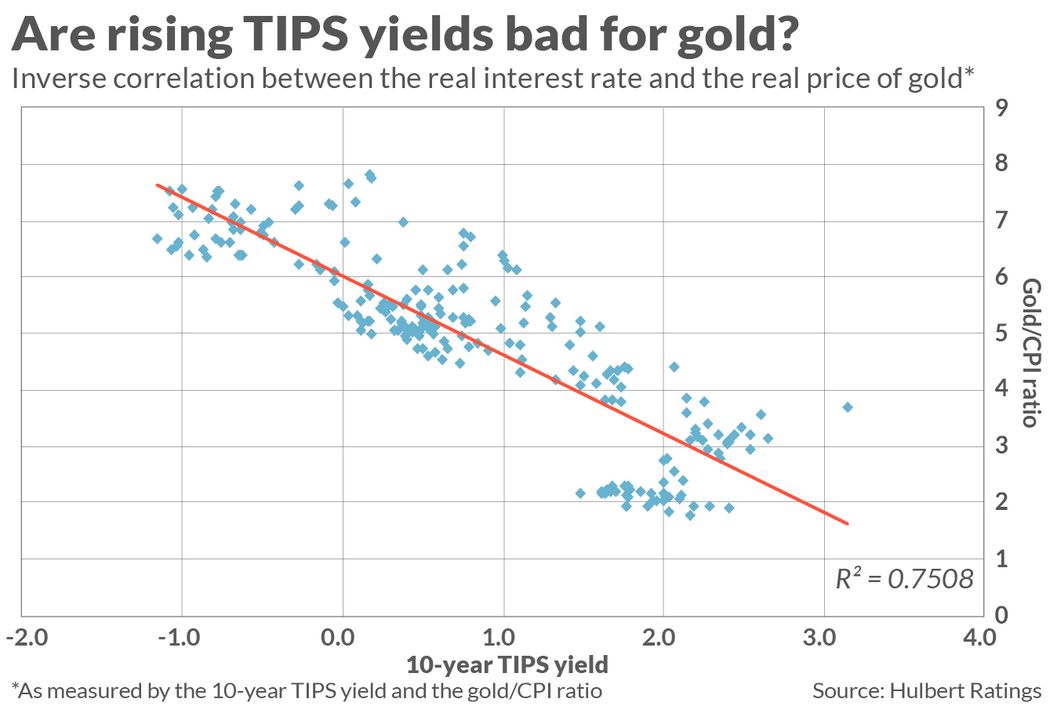

他指的是实际利率,以10年期国债通胀保值证券或TIPS的收益率衡量,与黄金GC00的实际价格-0.13%,这是以黄金的名义价格与消费者价格指数的关系。从下图中可以看出,这种相关性的r平方在统计上是令人印象深刻的0.75。从历史上看,其中一个数据系列中75%的变化,已经预测或解释了另一个数据系列的变化。

(来源:MarketWatch)

将这个r平方放入模式中,大多数吸引华尔街注意力的模式r平方都接近于零,即使它们具有统计显着性,如果这种相关性有意义,那么黄金可能会遇到大麻烦。

TCW Group前商品基金经理Claude Erb在最近的一封电子邮件中表示,如果你相信这种反向相关性将持续到未来,那么它的信息就是黄金被高估了。如果TIPS收益率进一步上升,黄金将需要进一步下跌才能获得合理估值,这实际上很少见。

那么,关键问题是是否相信这种相关性会持续存在。 Erb并不认为,他强调相关性不是因果关系。他有令人信服的理由质疑它,几年前他与杜克大学金融学教授坎贝尔·哈维(Campbell Harvey)共同撰写的研究中提出这一点。其中提出的是:

一、因果方向不明:其中一个原因是,即使这种情况下的相关性是因果关系,我们仍然不知道因果关系的方向。“虽然可以说历史数据表明低实际收益率导致高实际黄金价格,但同样有可能争辩说因果关系朝另一个方向发展,高实际黄金价格实际上导致低实际收益率。”如果是这种情况,那么相关性的投资含义将是未来几周和几个月的实际利率可能会降低,这种相关性无法让我们深入了解黄金本身的走向。

二、英国与美国的相关性大不相同:质疑黄金实际价格与美国实际利率之间的强负相关性的另一个原因是,英国的相应相关性要弱得多。根据Erb和Harvey的说法,英国的r平方仅为0.09,几乎不足以大写文章。我不知道为什么它在美国和英国会有如此大的不同,这种差异的存在引发人们对相关性的意义和可靠性的严重怀疑。

三、没有合理的理论来解释为什么应该存在相关性:质疑相关性可能告诉我们什么的最有说服力的理由可能是,没有合理的理论理由来证明它为什么应该存在。这是一个关键点,因为有可能发现无数的相关性与更令人印象深刻的r平方,但它们仍然毫无意义。Erb和Harvey在他们的研究中给出的一个例子,是黄金的历史价格和时间之间的相关性,它的r平方比黄金和利率之间的相关性还要高。这种相关性的含义是,黄金价格总是上涨并最终会达到无穷大,这不仅对市场时机没有帮助,而且正如Erb和Harvey所写的那样“难以掌握”。

在最近的一封电子邮件中,Erb提供另一个虚假相关性的例子:黄金的实际价格与夏威夷莫纳罗亚天文台测量的大气二氧化碳量之间。Erb计算出,这种相关性与实际利率和黄金实际价格之间的相关性一样强。不用说,为什么黄金的价格应该与温室气体有关,并没有理论上的解释。

Hulbert最后在文章中强调:“除非你能讲出一个合理的故事来说明,为什么实际利率和黄金的实际价格之间应该存在负相关,反过来又可以讲一个关于两者之间因果关系方向的合理故事,否则这种相关性只不过是Erb引用拉尔夫·沃尔多·爱默生(Ralph Waldo Emerson)的话所说,愚蠢的一致性是小精灵的妖精。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61