重新估价黄金:幻想还是可能的解决方案?

FX168财经报社(香港)讯 “黄金重估”一词经常被用来提高黄金价格,但价格重估实际上反映了货币对黄金的贬值。因此,例如一盎司黄金今天是1700美元,一年后是3400美元,那么投资者需要双倍的货币才能购买相同的盎司黄金。分析师给出的估计值从10000美元到50000美元不等,表明美元的购买力将大幅崩溃。

无论如何,历史对黄金重估有何看法?它是幻想的东西,还是曾经认真考虑过解决失控的全球债务的方法?让我们回顾一下过去发生的或被认为是解决问题的全球货币体系的黄金重估的三个例子。

#1 罗斯福重估黄金

1934年之前的黄金价格为每盎司20.67美元,与将近100年前的价格相同。然而,1933年的金融危机导致大量黄金从美国流出,因为投资者担心美元即将贬值,将美元兑换成黄金。这导致富兰克林·罗斯福总统于1933年3月6日宣布全国银行业假日,以阻止大量提取黄金,有效地暂停了金本位制。

这次禁运,加上一项让美元贬值的计划,是试图让经济从大萧条的低迷状态中恢复过来的绝望尝试。 罗斯福早些时候曾承诺帮助农民从低迷的商品价格中恢复过来,作为“新政”的一部分和摆脱大萧条的方法。1933年与美国同胞相比,农民负债累累,据评估他们更有可能将任何额外的现金投入经济。

(来源:Federal Reserve History)

罗斯福的美元贬值计划旨在从那些不花钱的人那里拿钱给那些愿意花钱的人,随着金本位制的暂停和托马斯修正案签署成为法律,赋予总统对货币政策广泛的自由裁量权,罗斯福让美元贬值的道路敞开了。

1934年1月31日,即1934年《黄金储备法》签署成为法律的一天后,罗斯福将黄金固定在每盎司35美元的新价格上,实际上使美元贬值41%。随着货币黄金存量的价值从40亿美元增加到74亿美元,政府获得超过30亿美元的账面利润。

#2 法国的“金融政治家”提议黄金重估

雅克·吕夫(Jacques Rueff)不是家喻户晓的名字,但可以说是法国20世纪最杰出的经济学家。作为戴高乐政府的经济顾问,他因在1950年代提出平衡国家预算的建议将法国从“病夫”经济中拯救出来而广受赞誉。吕夫目睹1920年代魏玛共和国的恶性通货膨胀,以及其对社会的灾难性后果,他认为,如果没有对稳定货币的坚定承诺,任何社会秩序都无法持久。

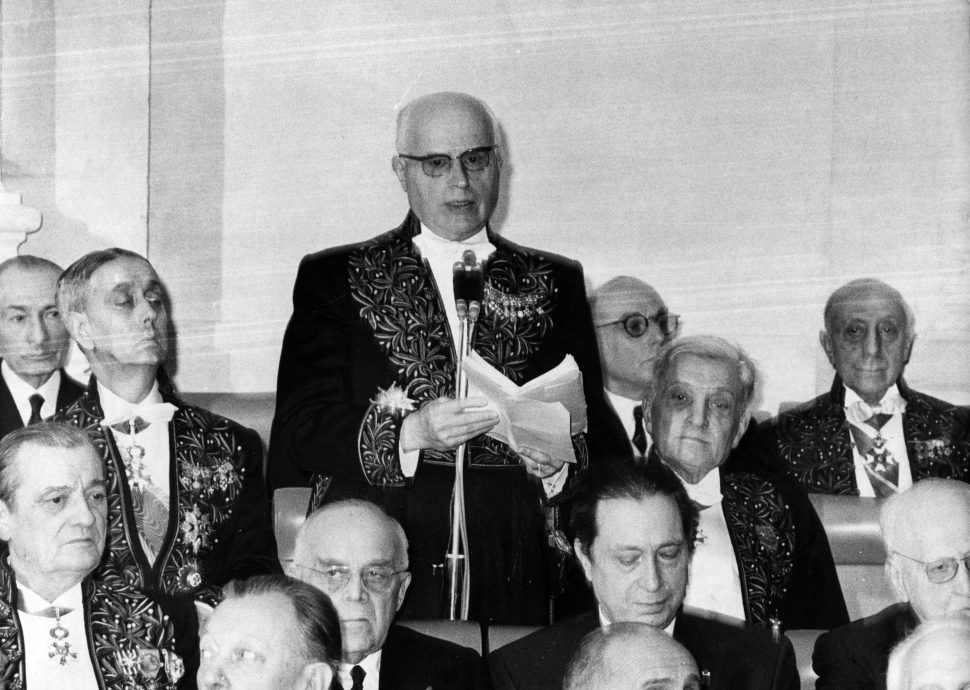

(来源:Law & Liberty)

他对赤字支出和任何可能让通货膨胀精灵从瓶子里出来的政策的厌恶,使他成为1920年代黄金兑换标准和二战后布雷顿森林体系的批评者,他认为这两者都缺乏适当的黄金标准强加的纪律。吕夫观察到1920年代末和1960年代中央银行资产负债表的惊人增长与赤字之间存在相似之处,他将其归因于不受约束的货币扩张,而黄金储备却没有相应增加。早在1971年尼克松总统关闭黄金窗口的十年前,他就正确地预测了布雷顿森林体系的失败。

在吕夫看来,美国在1934年设定的35美元黄金价格,随着时间的推移已经过时,因为到1960年代通货膨胀使美国的所有价格都翻了一番。此外,坚持1934年的金价导致美元被高估,由于美国出口变得更加昂贵,对经济造成通货紧缩压力。

他认为美国应该“诉诸唯一简单、实用且经过充分验证的解决方案,提高黄金价格”。尽管法国向美国施压要求黄金重估价值,但出于政治考虑,吕夫的提议没有被采纳,其中担心俄罗斯和南非等黄金生产国会因金价上涨而获得优势。

#3 诺贝尔经济学奖得主主张黄金重估

1999年诺贝尔经济学奖得主、哥伦比亚大学经济学教授加拿大经济学家罗伯特·蒙代尔(Robert Mundell)自1960年代以来一直大力倡导黄金重估。他认为,1920年代黄金交易标准和布雷顿森林体系的失败是低估黄金价值的结果。

蒙代尔观察到,“任何金属标准的协调运动都会导致通货膨胀或通货紧缩”。在1920年代,第一次世界大战后,尽管为战争提供资金而出现了显着的货币通胀,但金价仍维持在战前20.67美元的水平。1925年英国在金价没有上涨的情况下回归金本位制,导致英镑估值过高,英国黄金出现挤兑。

英国不得不在1931年退出金本位制以阻止黄金外流,这一事件将经济萧条变成了大萧条。 蒙代尔在他1999年的诺贝尔奖演讲中说:“如果黄金价格在20年代后期上涨,或者主要中央银行是否奉行价格稳定政策而不是遵守金本位制,每盎司20.67美元,就不会有大萧条、纳粹革命和第二次世界大战。”

随着1969年沃尔克工作组的成立以就美国国际货币政策提出建议,蒙代尔的计划包括重估黄金的提议,受到审查但最终被否决。

黄金重估,一个可行的解决方案

支持将金价重估为更高的并不限于这些例子,黄金重估一直是中央银行和政府考虑的一种选择,作为解决不断膨胀的赤字和债务的一种方式。1962年,英国首相哈罗德麦克米伦告诉肯尼迪总统,如果美国将黄金价格翻番至每盎司70美元,世界上大部分的货币困难将得到解决。

1971年7月对圣路易斯联邦银行的评论有以下声明:“五年前,当外国人持有的美元债权可能不超过美国黄金存量的两倍时,有可能认真考虑将黄金的美元价格翻一番,以此作为恢复美国满足需求的能力的一种手段。所有以固定金价计算的美元债权。既然外国官方和私人流动性美元债权总额是我们黄金存量的3倍多,所需的黄金价格上涨三倍超出了采用的合理可能性。”

美国国债目前为31.3万亿美元,其货币基础为5.3万亿美元,目前还没有可行的解决方案来降低这两个数字。有迹象表明,中央银行正在重新考虑黄金在货币体系中的作用,并将黄金价格重估为中央银行偿付能力的后盾。

《货币战争》一书的作者吉姆·里卡兹估计,如果35000吨全球官方黄金支持保守的全球M1基础货币供应量的40%,金价将至少达到10000美元。

“黄金重估”一词用词不当,实际上这是货币对黄金的贬值。具有讽刺意味的是,在1971年之前的几十年里,由于担心其经济和政治后果,将35美元的金价翻番的提议遭到抵制,但今天,金价达到1800美元,上涨51多倍。

那些昔日的恐惧并没有成为现实,自1971年黄金窗口关闭以来,一个更大的问题一直困扰着世界,黄金价格的大幅上涨反映出货币购买力的严重损失。随着中央银行讨论货币体系改革,黄金的重要性只会上升。由于看不到增加全球债务的解决方案,黄金和白银等货币金属最终必须发挥更大的作用。

在这些时候持有黄金和白银才是明智之举,自1970年以来,黄金平均升值7.8%,而白银相对于黄金的价值继续被大大低估。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56