别痴迷于鹰派加息!美元见顶的可怕闪电战:失业率飙升后“快速降息、毁灭性通胀周期”

FX168财经报社(香港)讯 华尔街痴迷于美联储主席鲍威尔的超级鹰派证词,该证词将下周加息50个基点摆在桌面上,并发送终端利率升至4.65%的新周期高点,较少讨论的是鲍威尔默许2023年降息至25个基点是错误的观点。经济学家示警,美元多头见顶的剧本是一场闪电战,当失业率飙升后,市场将迎来快速降息,以及毁灭性的通胀周期。

TS Lombard经济学家Steven Blitz指出,美联储认为他们正在接近峰值利率而放慢了速度。但是,正如该策略师所补充的那样,与几个月前相比,美联储并没有更深入地了解峰值利率在哪里,“因为他们不知道在没有经济衰退的情况下通货紧缩将在何处解决,然而周五上午公布的2月非农就业数据,可能再次翻转叙述”。

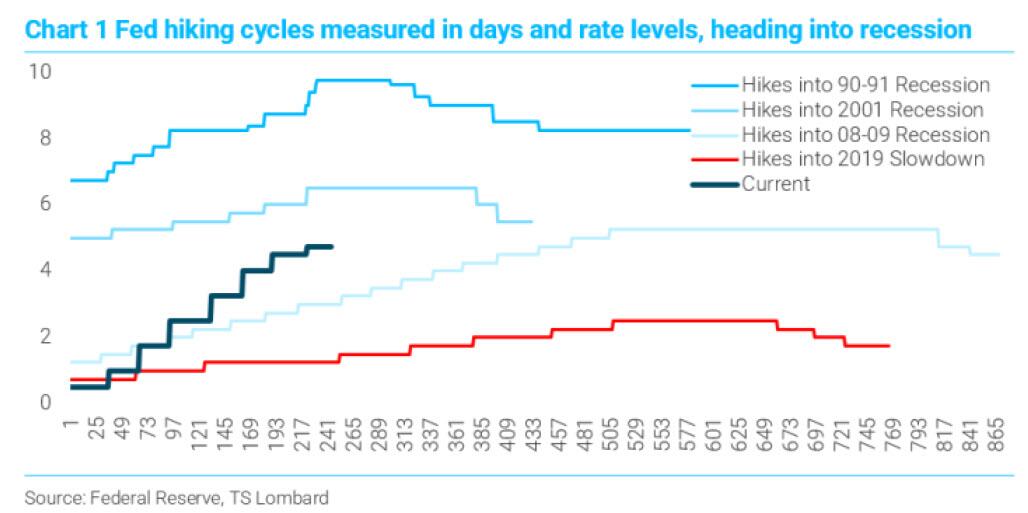

根据Blitz的说法,问题在于美联储一直在遵循1982年后加息周期的剧本,达到较高的实际水平并保持不变,直到经济、通胀、失业率下降,即开始衰退或“打破某些东西”。

(来源:TS Lombard)

从历史上的加息周期来看,美联储在高峰期保持稳定的平均工作日为168天,最长的是2008-09年经济衰退之前的303天,当时全球金融危机开始。

之前所有的加息周期都有一个不同之处:这些峰值的实际利率范围很广,但都远高于0,即实际利率目前所在的位置。

换句话说,Blitz观察到,“尽管美联储承认50个基点是中性的,但这个周期的加息在实际基金利率甚至为零之前就开始放缓,这凸显了旧剧本的问题”。

同样与过去不同的是,这一次美联储正在追逐高企但正在下降的通胀率。在这里,TS Lombard策略师指出,“几乎不可能知道什么名义利率会导致‘正确的’实际利率,几乎不可能知道通胀何时下降到无人知晓的位置。因此,重点转移到对劳动力的需求是否减弱,还有中性利率是否已经上升的问题”。

虽然美联储仍然认为50个基点仍然是中性的,但很可能不是。考虑修改后的泰勒规则解决7.7%的基金利率,比现在的水平高出约3%。当然,按照这个速度,市场将会崩溃;所以可以按如下方式短路:将通货膨胀目标提高到3%,并将NAIRU降至4%和6.7%的目标基金利率是答案。如果年中经济衰退没有到来,这就是Blitz的联邦基金目标。

长话短说,考虑到所有变量和经济指标只能在回顾时知道,美联储将继续加息,直到失业率突破4.5%,目前为3.4%。这意味着美,联储只能通过回顾才能知道峰值利率。

这让市场想到了鲍威尔证词的第二个标题,即“以降低通胀为名的高失业率,并不是获胜的政治手段”。正如Blitz指出的那样,鲍威尔在问答环节中可能已经很好地围绕这些问题跳舞了,但他毫不含糊地听到以2%的通胀率名义大幅提高失业率,是左派阵营所不能接受的。

这意味着,一旦经济衰退发展,闪电战有可能在年中开始,可能性为55%,并且失业率上升,人们就可以“忘记为降低通胀而施压的高伤害政策策略”。美联储将快速降息,认为失业率高于4.5%增加反通胀压力,从而为降低基金利率打开了大门。

当鲍威尔屈服于政治压力并引发第二个错误时,这也将开始下一个更恶性的通胀周期,回顾可见1967-70年。

总而言之,Blitz写道:“考虑到未知数的数量和对失业率的高度敏感性,美联储的政策方针达到峰值利率,并保持不变是不太可能的。他们将加息,直到失业率上升,然后是快速连续的降息。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56