系好安全带!“疯狂三月”即将结束 投资者准备迎接新一周的市场动荡

FX168财经报社(香港)讯 随着交易员们即将结束“疯狂”的一个月,全球金融市场势必迎来又一周的动荡。在即将过去的3月份里,对欧美银行业的担忧主宰了市场情绪,并使各国央行抗击通胀的努力复杂化。

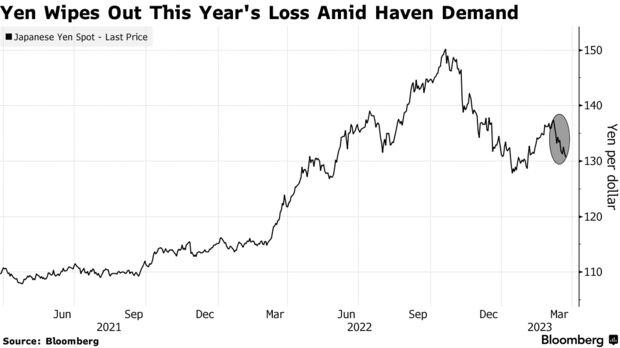

周一(3月27日)亚市开盘后,日元和瑞郎兑美元小幅走高。在俄罗斯总统普京(Vladimir Putin)上周六就在白俄罗斯部署战术核武器发表评论后,交易员将注意力集中在避险资产上。

欧元/美元基本持平,此前欧洲央行副行长金多斯(Luis de Guindos)表示,银行业的不确定性意味着欧洲央行将逐个会议讨论利率政策。

因对一系列银行健康状况和美国可能出现衰退的担忧席卷市场,投资者对于避险资产的需求有所增加,尤其是日元。日元兑美元过去4周出现攀升。

(图片来源:彭博社)

等待另一张多米诺骨牌的倒下

上周五,随着德意志银行(Deutsche Bank AG)成为最新一家受到投资者密切关注的银行,以及美国财长耶伦(Janet Yellen)召开金融稳定监督委员会会议,波动再次席卷全球市场。

德意志银行股价上周五大幅下跌,此前这家德国银行的信用违约互换(CDC)飙升,但没有明显的催化剂。此举似乎再次引发了人们对欧洲银行业健康状况的担忧。

标普全球市场情报数据显示,德意志银行五年期CDS较周五早些时候再下跌7个基点,至208个基点,仍为2018年底以来的最高水平。信用违约掉期是一种为公司债券持有人防范公司违约的保险形式。

美国硅谷银行破产后,投资者担心这种情况会蔓延,而美联储上周三进一步收紧货币政策加剧了这种担忧。

德国总理朔尔茨上周五在布鲁塞尔举行的新闻发布会上表示,德意志银行已经“彻底重组并使其业务模式现代化,是一家盈利能力非常强的银行”,并补充称,没有理由对其未来进行揣测。

欧洲央行行长拉加德也试图缓解市场担忧,称由于强劲的资本、流动性状况和2008年后的改革,欧元区银行业具有韧性。她还表示,欧洲央行已准备好在必要时向金融体系提供流动性。市场随后小幅收窄跌幅。

IG首席市场分析师Chris Beauchamp表示:“我们仍在紧张地等待另一张多米诺骨牌的倒下,德意志银行显然是每个人心中的下一张骨牌。看起来银行业危机还没有完全平息。”

WisdomTree分析师表示:“市场参与者对银行业的动荡是否已经结束,或是否会有更广泛的蔓延仍有疑问。现在从各国央行那里也可以看到,这场动荡不会对他们的货币政策行动进行硬性刹车。这让市场感到不安,因为可能会加剧或暴露出银行业的新脆弱性。”

据美国彭博社报道,据知情人士透露,美国当局正在考虑是否以及如何向第一共和银行(First Republic Bank)提供支持,使其有更多时间充实资产负债表。另外,硅谷银行本月早些时候倒闭后,Valley National Bancorp和First Citizens BancShares Inc.据说都在争夺硅谷银行。瑞士银行业监管机构说,瑞士信贷集团(Credit Suisse Group AG)可能面临调查的威胁。

美国最高监管机构上周五表示,尽管一些银行面临压力,但整体金融体系是健康的。

美国金融稳定监督委员会(FSOC)在上周五会议后表示,尽管个别银行面临压力,但整体金融体系依然稳健,以安抚因近期银行倒闭而感到不安的储户和投资者。当日上午,美国财长耶伦紧急召集美国主要金融监管机构负责人,召开这一事先并未安排的闭门会议。

美国财政部在会议结束后的一份声明中表示:“委员会讨论了当前银行业的状况,并指出,尽管一些机构面临压力,但美国银行体系仍保持稳健和弹性。委员会还讨论了各成员机构为监测金融发展而进行的努力。”

银行业的困境促使债券交易员大幅改变对货币政策的预期。他们放弃美联储将在5月再次加息的押注,并进一步押注官员们的下一个政策转向将是最早在6月降息。交易员还下调了欧洲央行和英国央行的加息预期。

Brandywine Global Investment Management投资组合经理Jack McIntyre表示:“当央行收紧过头时,有东西就会破裂。但你不能过于消极,因为所有这些事情都可能很快发生变化。现在存在双向风险。”

阴暗的前景

与此同时,本周的一份报告可能显示,衡量美国通胀的一项关键指标仍顽固地处于高位,提醒投资者美联储必须“走钢丝”,以维持物价和金融稳定。

周五,美国劳工部将公布2月个人消费支出(PCE)物价数据。作为美联储最青睐的通胀指标,核心PCE物价指数同比变化对政策制定者有较大影响。经济学家预计,美国2月核心PCE物价指数同比料增长4.4%。

眼下,市场开始押注美联储今年将多次降息,但美联储主席鲍威尔在上周会后明确否认了这一想法。分析师指出,如果美国2月核心PCE数据高于预期,美联储降息的可能性料将会降低,美元将因此迎来买盘。反之,疲弱的通胀报告将对打击美元走势,并可能证明市场的降息预期是合理的。

在这种模糊的政策前景下,衡量短期美国国债波动性的指标接近2008年以来的最高水平。2年期美债收益率上周五触及3.55%,为去年9月以来的最低水平,交易员纷纷放弃加息押注。自3月初自2007年以来首次超过5%以来,该收益率已下跌逾100个基点。

日元3月迄今已攀升约4%,升幅超过其他主要货币,原因是市场波动较大,而且债券收益率暴跌削弱其他经济体相对于日本的利率优势。包括澳元和纽元在内的大宗商品相关货币表现不佳。

Columbia Threadneedle Investments利率策略师Ed Al-Hussainy表示,他预计随着美联储收紧政策放缓经济,债券将出现反弹,但美联储收紧政策的波动性和速度突显出市场的脆弱性。

Al-Hussainy说:“我们原本以为这将在未来9个月发生,但它在9天内就发生了。我不想抱怨,但我担心这一切发生得太快了。”

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33