据彭博报道,美国股市多头正在寻找市场动荡最严重时期是否已经过去的迹象,而他们关注的一类知情投资者是公司高管。上周,股市经历短暂回调,导致标准普尔500指数蒸发约5万亿美元市值,而公司内部人士则趁机“逢低买入”。

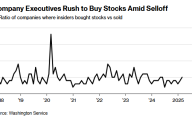

根据华盛顿服务公司(Washington Service)的数据,截至3月还有两周时间,买入与卖出比例上升至0.46,高于1月份的0.31。

这一指标正朝着自去年6月以来的最高月度水平迈进,并接近历史平均水平。

莫德纳公司首席执行官斯特凡·班塞尔在3月份购买了500万美元的公司股票。美国运通公司和马拉松石油公司的董事们也在市场抛售期间增持了股票。

企业高管情绪的当前分布可能受多种因素影响,而不仅仅是市场表现。然而,那些最了解公司运营的高管们增持股票,可能被投资者解读为信心的体现,尤其是当市场在过去两个交易日反弹后,人们在思考这是否意味着市场底部已经显现,至少暂时如此(周二又大跌)。

“如果我们看到公司内部人士利用股价的机会购入股票,这表明他们对整体经济和公司业务有信心,”Roundhill Investments首席执行官戴夫·马扎表示。“这与媒体上的头条新闻不同,因为那些新闻往往让人感到恐慌。”

上一次这一买入比例达到如此高水平是在2024年年中,当时标准普尔500指数在强劲盈利、蓬勃发展的经济以及美联储即将降息的预期推动下,不断创下历史新高。

“到了6月,关于经济将出现硬着陆或深度衰退的预期基本消散,投资者开始全面入市,”马扎表示。

内部人士的买入只是投资者衡量股市走向的诸多信号之一。企业股票回购是另一个重要指标。根据Birinyi Associates的数据,今年以来,已宣布的股票回购规模达2980亿美元,为历史第三高水平。

然而,本月回购步伐大幅放缓,原因是投资者和企业都在等待特朗普4月2日的关税决定。截至目前,企业宣布的股票回购总额仅为218亿美元,为过去七年来3月同期的最低水平。

“我们在3月份看到的这些数据,反映出白宫政策带来的不确定性,”Birinyi Associates总裁杰弗里·耶鲁·鲁宾表示。“企业在不确定情况下可能不愿承担风险,不会在获得明确信息前宣布回购计划。”

在股市回吐大选后的涨幅后,市场情绪的恶化在对冲基金中尤为明显。高盛集团的经纪业务报告显示,截至3月14日的一周,基金经理在过去11周中,有10周净卖出美国股票,导致美国基本面多空比跌至五年来最低水平。

不过,对于多头来说,季节性趋势站在他们这一边。

根据SentimentTrader的数据,标准普尔500指数即将进入“全年最可靠的上涨阶段之一”。数据显示,自1953年以来,标准普尔500指数在年度第49个交易日至第75个交易日间,平均上涨3.9%,上涨概率约为70%。

对于2025年来说,这一周期从3月14日收盘持续至4月22日。